Nợ phải trả – Con dao hai lưỡi cho nhà đầu tư chứng khoán

Mục lục

2.1. Công thức tính

2.2. Ứng dụng công thức tính trong phân tích tài chính

2. Cách tính nợ phải trả bình quân

5.1. Các chỉ số liên quan tới nợ phải trả

5.2. Đánh giá sức khỏe tài chính dựa trên cấu trúc nợ

5. Phân tích nợ phải trả như thế nào?

Trong mê cung của thị trường chứng khoán, nợ phải trả không chỉ là con số trên bảng cân đối kế toán mà còn là chìa khóa mở cánh cửa lợi nhuận cho nhà đầu tư.

Đúng, nợ có thể là con dao hai lưỡi – vừa có thể đẩy mạnh tăng trưởng, vừa có thể là nguy cơ tiềm ẩn dẫn đến thất bại.

Điều này đặt ra một câu hỏi lớn: Làm sao chúng ta có thể nhận diện và đánh giá đúng đắn tác động của nợ đối với giá trị doanh nghiệp và cổ phiếu?

Đây sẽ là cuộc hành trình khám phá, giúp bạn hiểu rõ hơn về nợ phải trả và cách thức nó ảnh hưởng đến quyết định đầu tư của mình.

Bài viết nằm trong series Hướng dẫn phân tích báo cáo tài chính từ zero to hero của Simplize Learn

Chúng ta sẽ cùng nhau giải mã bí mật này, biến thông tin thành lợi thế cạnh tranh giúp bạn đầu tư thông minh hơn trong thế giới chứng khoán.

Nợ phải trả là gì?

Trong lĩnh vực tài chính và kế toán, nợ phải trả được hiểu là tổng số tiền mà một doanh nghiệp cần phải thanh toán cho các bên khác trong một khoảng thời gian nhất định.

Đây có thể là

- Các khoản vay từ ngân hàng,

- Trái phiếu doanh nghiệp phát hành,

- Hoặc các khoản phải trả cho nhà cung cấp và dịch vụ.

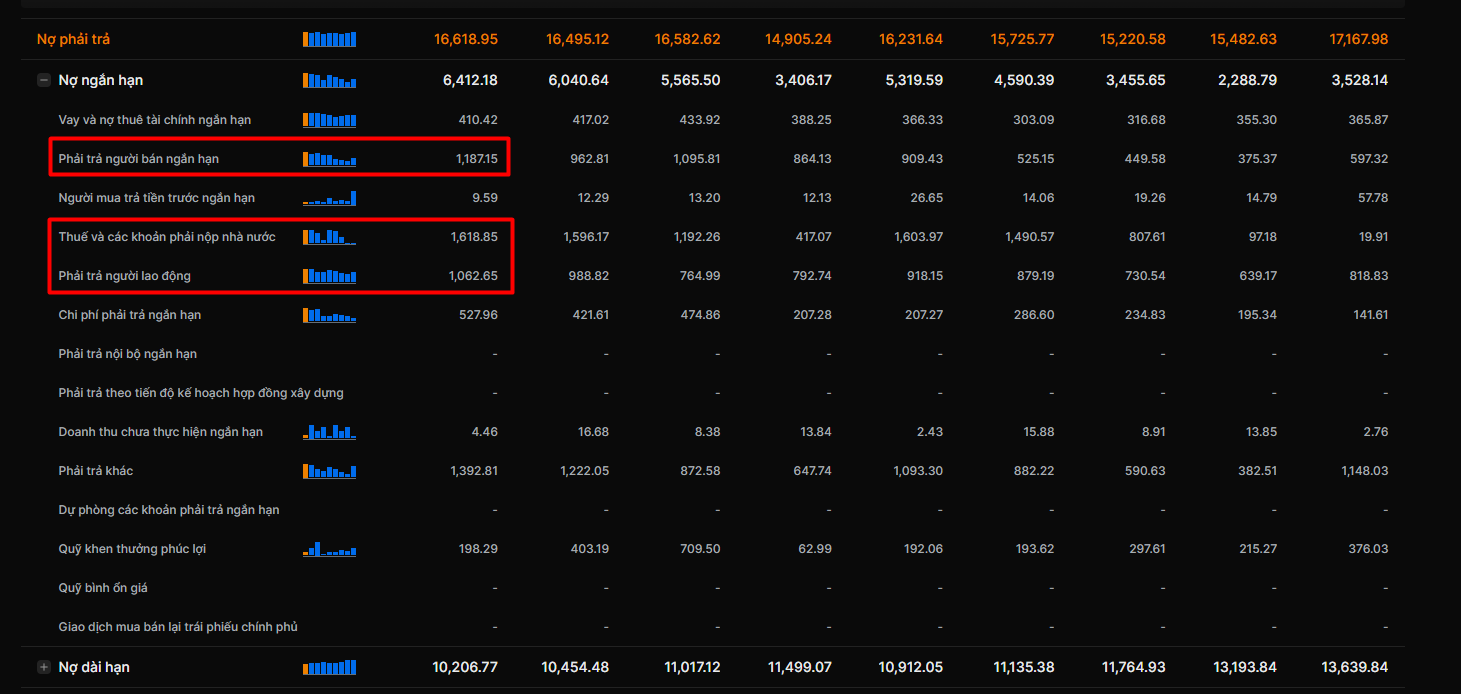

Nợ phải trả của Công ty Cổ phần Traphaco (TRA)

Nợ phải trả trong doanh nghiệp thường được phân loại thành hai nhóm chính: nợ ngắn hạn và nợ dài hạn.

- Nợ ngắn hạn:

- Đây là các khoản nợ phải được thanh toán trong vòng một năm hoặc trong một chu kỳ kinh doanh.

- Bao gồm các khoản như nợ phải trả nhà cung cấp, thuế phải nộp, và các khoản vay ngắn hạn,…

- Nợ ngắn hạn thường được sử dụng để tài trợ cho nhu cầu vốn lưu động và các hoạt động hàng ngày của doanh nghiệp.

Nợ phải trả ngắn hạn của Công ty Cổ phần Tập đoàn MaSan (MSN)

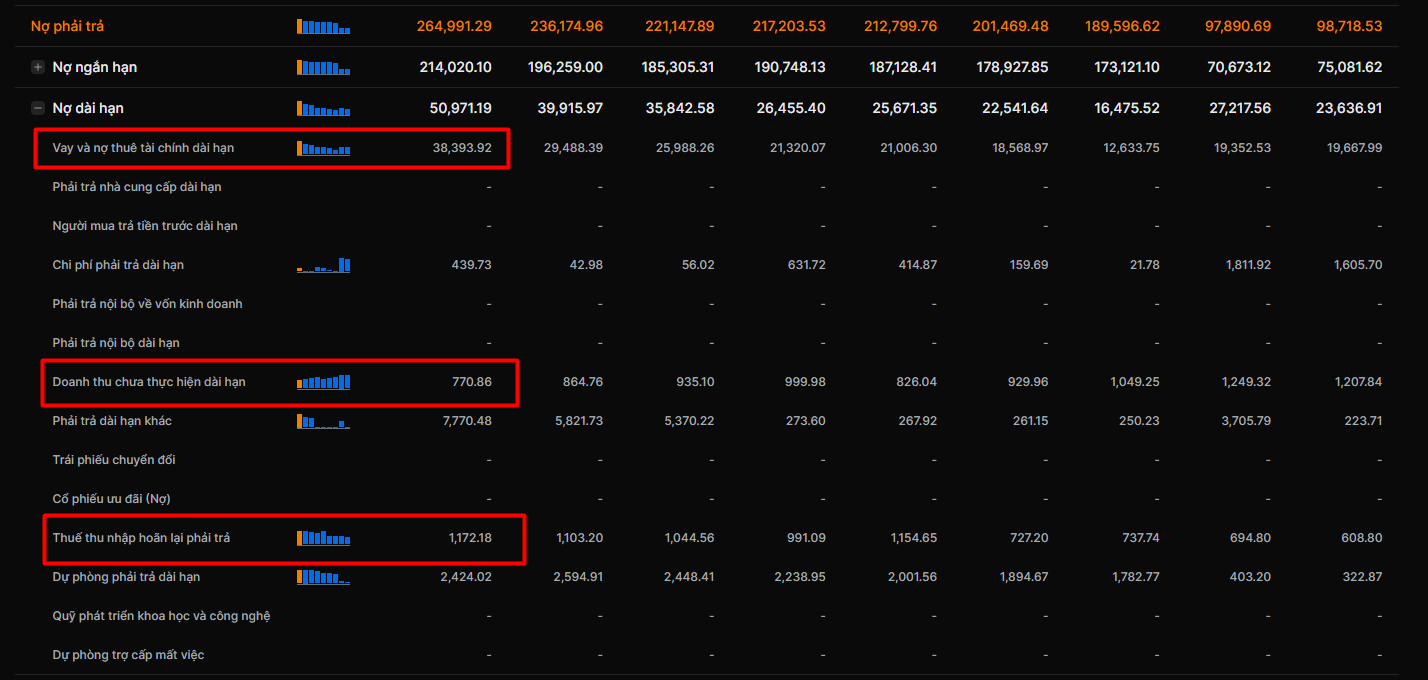

- Nợ dài hạn:

- Là các khoản nợ có thời hạn thanh toán kéo dài hơn một năm.

- Bao gồm vay mua sắm tài sản cố định, trái phiếu doanh nghiệp, và các loại vay dài hạn khác,…

- Nợ dài hạn thường được sử dụng để đầu tư vào sự phát triển lâu dài, mở rộng doanh nghiệp hoặc mua sắm tài sản lớn.

Nợ phải trả dài hạn của Công ty Cổ phần Tập đoàn MaSan (MSN)

Sau khi đã hiểu rõ về định nghĩa và các loại nợ phải trả, bước tiếp theo trong quá trình phân tích nợ chúng ta sẽ xác định cách tính nợ phải trả bình quân.

Công thức này giúp bạn hiểu rõ hơn về mức độ nợ nần trung bình mà một doanh nghiệp đang chịu đựng trong một khoảng thời gian nhất định, từ đó đánh giá khả năng thanh toán và sức khỏe tài chính của doanh nghiệp.

Cách tính nợ phải trả bình quân

Công thức tính

Nợ phải trả bình quân theo tháng được tính dựa theo công thức như sau:

Nợ phải trả bình quân tháng = Tổng dư khoản mục Tổng nợ phải trả trên bảng cân đối kế toán cuối mỗi ngày / Tổng số ngày trong tháng

Ngoài ra, còn có Tổng số nợ phải trả bình quân theo kỳ kế toán được áp dụng theo công thức:

Nợ phải trả trung bình trong kỳ = (Khoản phải trả vào đầu kỳ – Khoản phải trả vào cuối kỳ) / 2

Ứng dụng công thức tính trong phân tích tài chính

- Đánh Giá Khả Năng Thanh Toán: Bằng cách so sánh nợ phải trả bình quân với các chỉ số tài chính khác như doanh thu, EBITDA, hoặc dòng tiền từ hoạt động kinh doanh, bạn có thể đánh giá khả năng thanh toán nợ của doanh nghiệp.

- So Sánh Hiệu Quả Sử Dụng Nợ: Nợ phải trả bình quân cũng có thể được sử dụng để so sánh giữa các doanh nghiệp trong cùng ngành, giúp xác định doanh nghiệp nào sử dụng nợ một cách hiệu quả hơn để tạo ra lợi nhuận.

Sau khi đã hiểu rõ công thức tính nợ phải trả bình quân, một yếu tố cơ bản giúp nhà đầu tư và quản lý doanh nghiệp đánh giá khả năng thanh toán nợ trung bình trong một khoảng thời gian nhất định, chúng ta sẽ chuyển sự chú ý đến các loại nợ phải trả khác nhau mà doanh nghiệp thường gặp.

Các khoản nợ phải trả của doanh nghiệp

Nợ ngắn hạn

Nợ ngắn hạn, hay còn được gọi là nợ lưu động, bao gồm các khoản nợ mà doanh nghiệp cần phải trả trong vòng một năm. Loại nợ này thường liên quan đến hoạt động hàng ngày và nhu cầu vốn lưu động của doanh nghiệp.

Ví dụ:

- Nợ Phải Trả Nhà Cung Cấp: Khi một công ty mua nguyên vật liệu từ nhà cung cấp và được hóa đơn với thời hạn thanh toán là 90 ngày.

- Tiền Lương Phải Trả: Tiền lương cho nhân viên mà doanh nghiệp chưa thanh toán.

- Thuế Phải Nộp: Các khoản thuế thu nhập doanh nghiệp chưa nộp cho cơ quan thuế.

Nợ ngắn hạn của Tổng công ty Cảng hàng không Việt Nam (ACV)

Nợ ngắn hạn của Tổng công ty Cảng hàng không Việt Nam (ACV)

Nợ dài hạn

Nợ dài hạn là các khoản nợ mà thời hạn thanh toán vượt quá một năm. Loại nợ này thường được sử dụng cho các mục đích đầu tư lâu dài, mua sắm tài sản cố định hoặc mở rộng kinh doanh.

Ví dụ:

- Vay Mua Tài Sản Cố Định: Khoản vay từ ngân hàng để mua máy móc, thiết bị với thời hạn vay là 5 năm.

- Trái Phiếu Doanh Nghiệp: Công ty phát hành trái phiếu để huy động vốn với thời hạn thanh toán là 10 năm.

- Thuê Tài Chính Dài Hạn: Khoản thuê máy móc, thiết bị dài hạn, ví dụ như thuê máy bay trong ngành hàng không.

Nợ dài hạn của Công ty Cổ phần Vinhomes (VHM)

Nợ, dù là ngắn hạn hay dài hạn, đều có những ảnh hưởng nhất định tới sức khỏe tài chính của công ty, và qua đó, ảnh hưởng đến giá trị đầu tư của chúng ta. Để đi sâu vào vấn đề này, chúng ta sẽ xem xét cách các khoản nợ phải trả của doanh nghiệp ảnh hưởng đến định giá cổ phiếu trong phần tiếp theo của bài viết.

Tác động của nợ phải trả đến doanh nghiệp

Nợ phải trả không chỉ là một phần không thể thiếu trong cấu trúc tài chính của doanh nghiệp mà còn có ảnh hưởng đáng kể đến khả năng sinh lời, mức độ rủi ro và giá trị cổ phiếu của công ty.

Dưới đây là phân tích chi tiết về cách nợ phải trả ảnh hưởng đến doanh nghiệp từ hai khía cạnh: khả năng sinh lời và rủi ro, cũng như giá cổ phiếu.

Sử dụng nợ có thể giúp doanh nghiệp tận dụng hiệu ứng đòn bẩy tài chính, tăng cường khả năng sinh lời qua việc đầu tư vào các dự án có tỷ suất lợi nhuận cao hơn chi phí vay. Tuy nhiên, điều này chỉ đúng khi doanh nghiệp có thể quản lý và sử dụng vốn vay một cách hiệu quả.

Ví dụ:

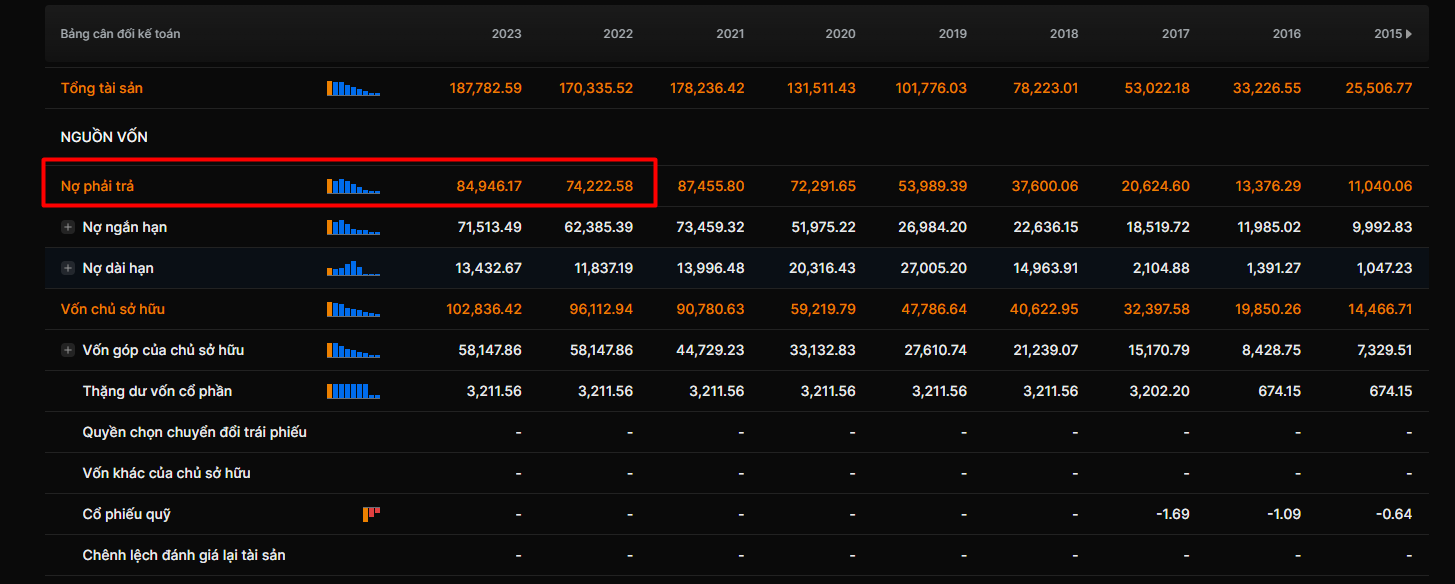

Bạn có thể thấy, nợ phải trả của Công ty Cổ phần Tập đoàn Hòa Phát (HPG) trong năm 2023 đã tăng hơn 10 nghìn tỷ so với năm 2022.

Doanh nghiệp này đã tăng vay nợ dồn lực vào xây dựng nhà máy mới, dự án Khu liên hợp sản xuất Gang thép Hòa Phát Dung Quất 2.

Và sau khi nhà máy Dung Quất 2 được hoàn tất vào cuối năm 2024 – đầu năm 2025, doanh thu của HPG dự kiến có thể tăng thêm 80 – 100 nghìn tỷ đồng. Từ đó có thể giúp cho giá cổ phiếu HPG tăng trưởng mạnh trong giai đoạn tới.

Ngược lại, mặt trái của việc sử dụng đòn bẩy tài chính là rủi ro tài chính tăng lên, đặc biệt khi doanh nghiệp phải đối mặt với khó khăn trong việc sinh lời từ các dự án đầu tư hoặc khi lãi suất vay tăng. Rủi ro này càng lớn với những doanh nghiệp có tỷ lệ nợ cao, vì họ có ít dư địa hơn trong việc đối phó với biến động của thị trường hoặc kinh tế.

Ví dụ:

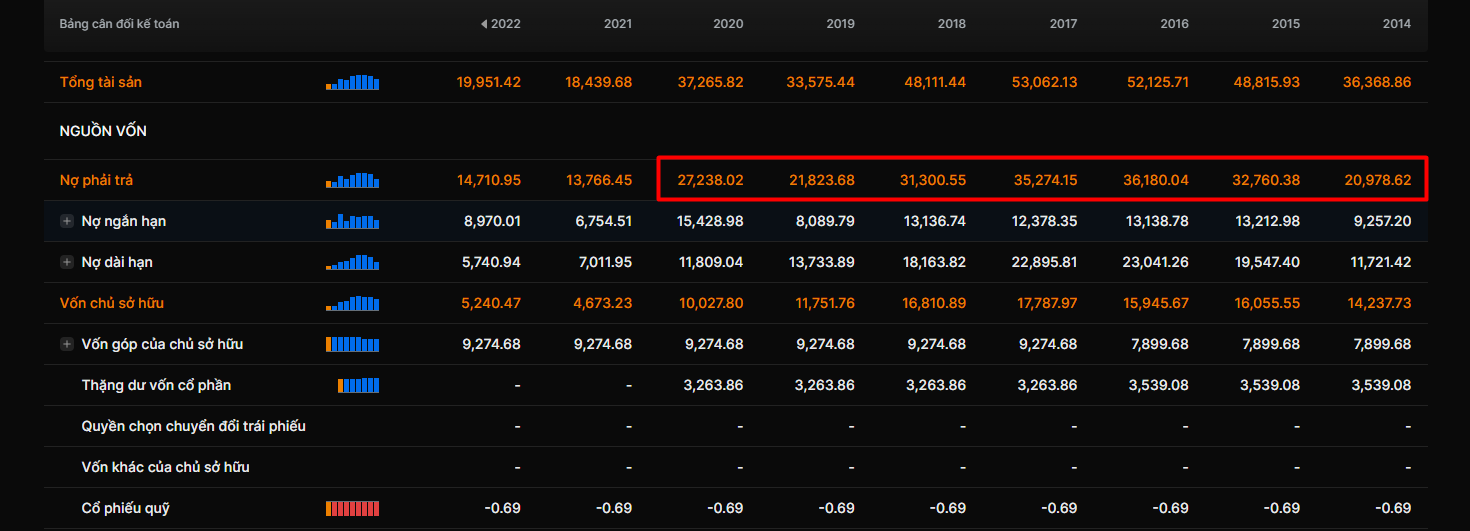

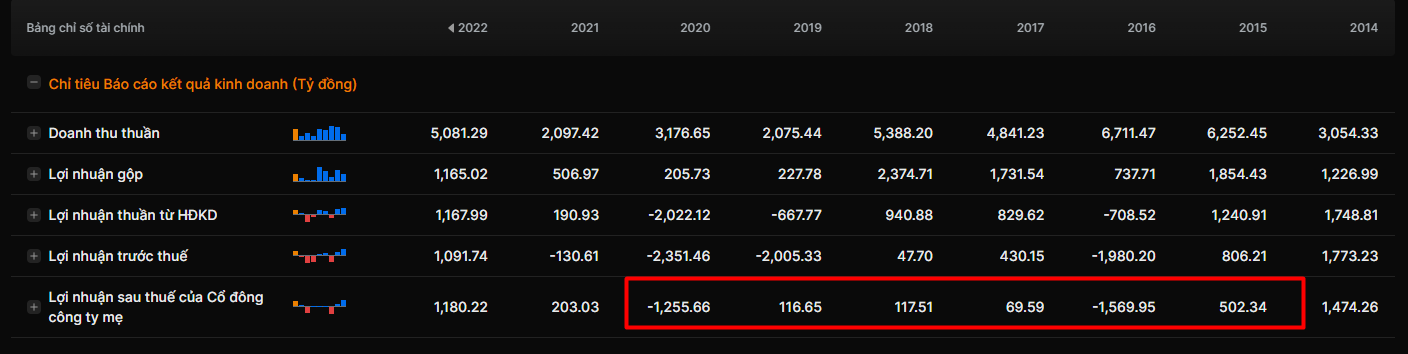

Trong giai đoạn 2014 – 2020, nợ phải trả của Công ty Cổ phần Hoàng Anh Gia Lai (HAG) luôn duy trì ở mức cao trên 20 nghìn tỷ.

Số liệu tài chính của HAG

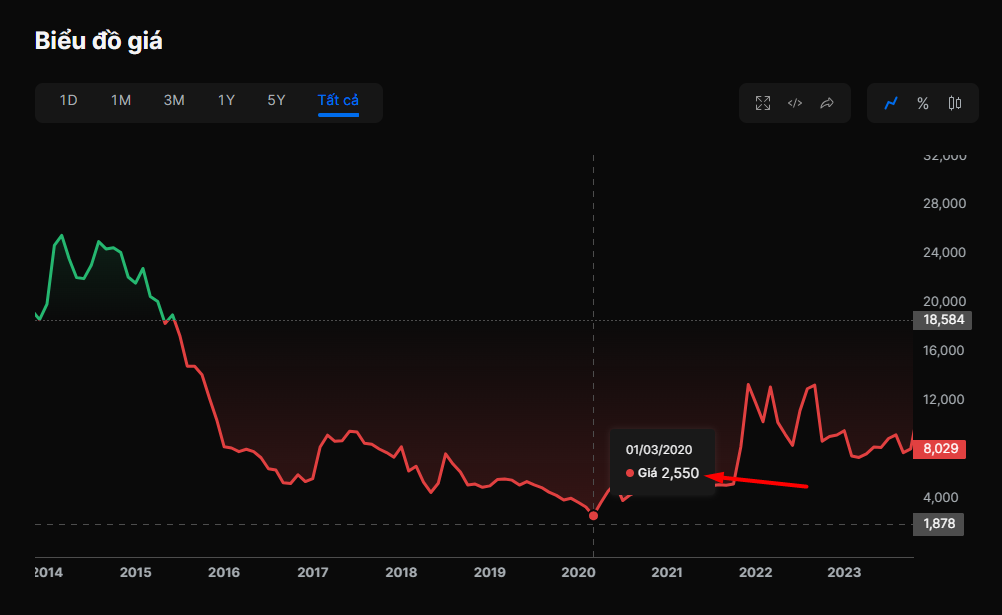

Nợ vay cao là vậy nhưng Hoàng Anh Gia Lai lại kinh doanh không hiệu quả. Thậm chí nhiều năm lợi nhuận sau thuế của HAG âm đến hàng nghìn tỷ khiến giá cổ phiếu của doanh nghiệp này cũng nhiều năm ngụp lặn, có thời điểm giá cổ phiếu HAG chỉ còn 2500đ/cp.

Số liệu tài chính của HAG

Biểu đồ giá cổ phiếu HAG

Phân tích nợ phải trả như thế nào?

Phân tích nợ phải trả là một phần quan trọng trong quá trình đánh giá sức khỏe tài chính của doanh nghiệp. Để thực hiện phân tích này một cách hiệu quả, tôi thường sử dụng các chỉ số tài chính và đánh giá cấu trúc nợ. Dưới đây là cách tiếp cận chi tiết.

Các chỉ số liên quan tới nợ phải trả

- Tỷ Lệ Nợ Trên Vốn Chủ Sở Hữu (Debt-to-Equity Ratio) là một chỉ số tài chính quan trọng được sử dụng để đo lường tỷ lệ giữa tiền mà doanh nghiệp đã vay (nợ) và tiền mà doanh nghiệp đã đầu tư từ vốn chủ sở hữu của mình (equity).

- Tỷ lệ này cao có thể chỉ ra rằng doanh nghiệp đang phụ thuộc nhiều vào nợ để tài trợ cho hoạt động của mình, tiềm ẩn rủi ro tài chính cao hơn.

- Tỷ lệ nợ trên vốn chủ sở hữu (D/E Ratio) được tính như sau:

Tỷ lệ nợ trên vốn chủ sở hữu = Tổng nợ vay / Tổng giá trị VCSH

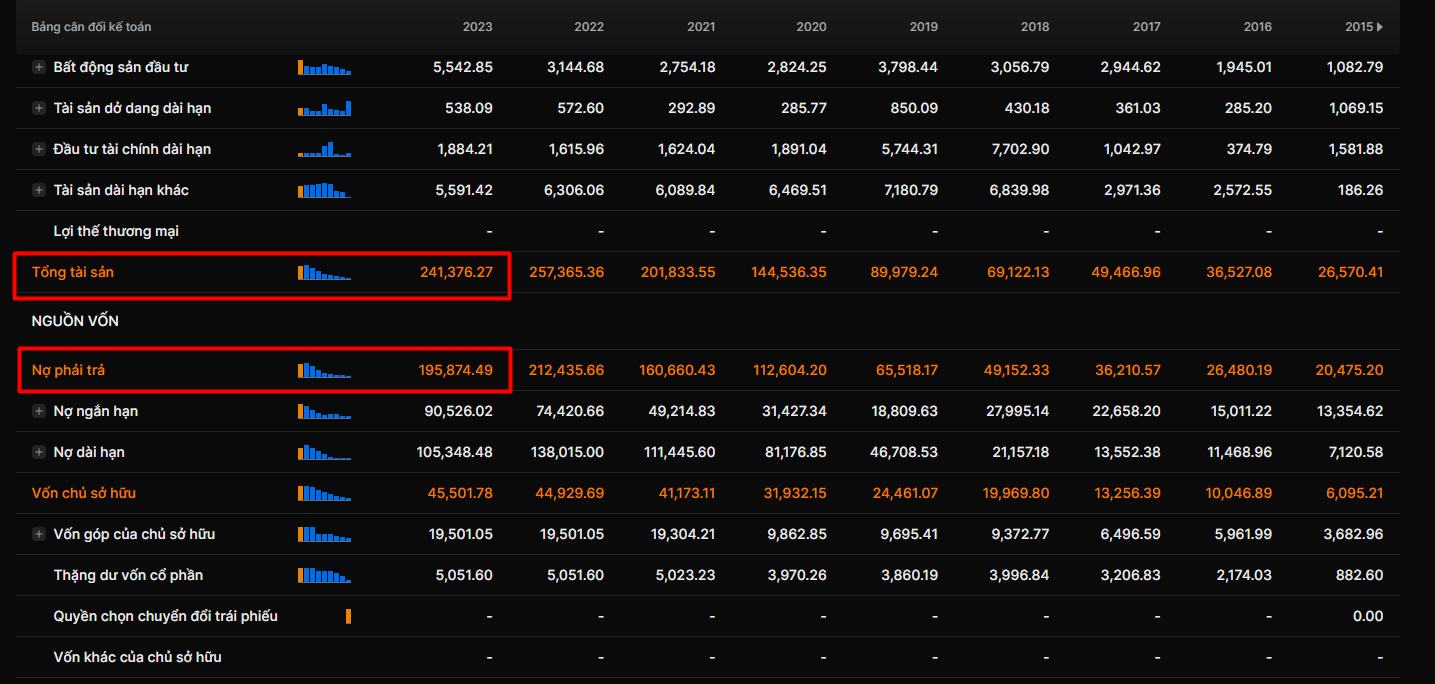

Phân tích sức khỏe tài chính của Công ty Cổ phần Tập đoàn Đầu tư Địa ốc No Va (NVL)

- Tỷ Lệ Nợ Trên Tổng Tài Sản (Debt-to-Asset Ratio) là tỷ lệ đòn bẩy xác định số nợ của một doanh nghiệp so với tài sản của doanh nghiệp đó. Chỉ số này cho thấy mức độ ổn định tình hình tài chính của một doanh nghiệp và khả năng đối mặt với khó khăn tài chính.

- Tỷ lệ này được tính bằng công thức:

Tỷ lệ nợ trên tổng tài sản = Tổng nợ vay / Tổng tài sản

Tại ngày 31/12/2023, tỷ lệ nợ trên tổng tài sản của NVL bằng 0.81 lần.

Số liệu tài chính của NVL

Đánh giá sức khỏe tài chính dựa trên cấu trúc nợ

- Phân Tích Cấu Trúc Nợ: Đánh giá tỷ lệ giữa nợ ngắn hạn và nợ dài hạn để hiểu rõ hơn về chiến lược tài chính của doanh nghiệp. Một doanh nghiệp với lượng lớn nợ ngắn hạn có thể gặp rủi ro về dòng tiền, trong khi nợ dài hạn lớn cho thấy doanh nghiệp đang đầu tư vào sự tăng trưởng lâu dài.

- Tính Linh Hoạt Tài Chính: Đánh giá khả năng của doanh nghiệp trong việc điều chỉnh cấu trúc vốn để đáp ứng các biến động của thị trường hoặc kinh tế. Doanh nghiệp với tỷ lệ nợ thấp hơn có thể dễ dàng huy động vốn hoặc tái cấu trúc nợ khi cần thiết.

- Phân Tích Khả Năng Thanh Toán: Sử dụng DSCR và các chỉ số khác như tỷ lệ nợ phải trả so với EBITDA để đánh giá khả năng thanh toán nợ của doanh nghiệp. Điều này giúp xác định liệu doanh nghiệp có thể duy trì dòng tiền ổn định để đáp ứng nghĩa vụ nợ ngắn hạn và dài hạn mà không ảnh hưởng đến hoạt động kinh doanh.

Sau khi đã khám phá các phương pháp và công cụ quan trọng trong việc phân tích nợ phải trả, bao gồm cả việc đánh giá các chỉ số tài chính và cấu trúc nợ, bước tiếp theo chúng ta sẽ chú ý đến những yếu tố quan trọng có thể ảnh hưởng đến quá trình phân tích.

Phần tiếp theo của bài viết chúng ta sẽ đi sâu vào “Các Lưu Ý Khi Phân Tích Nợ Phải Trả”, giúp bạn nhận diện được những rủi ro tiềm ẩn và cơ hội từ cấu trúc nợ của doanh nghiệp.

Cần lưu ý gì khi phân tích nợ phải trả?

Phân tích nợ phải trả yêu cầu một cái nhìn tổng thể và sâu sắc vào cấu trúc tài chính của doanh nghiệp. Dưới đây là ba tình huống chính cùng với cách tiếp cận phân tích và ví dụ thực tế để làm rõ ý nghĩa của chúng.

Nợ phải trả tăng

Khi phân tích nợ phải trả, một sự tăng lên có thể được hiểu theo nhiều hướng:

- Đầu tư và Mở rộng: Sự tăng nợ có thể cho thấy doanh nghiệp đang chuyển hướng vốn vào đầu tư cho sự mở rộng sản xuất, cơ sở hạ tầng hoặc mua sắm tài sản cố định. Đây có thể là dấu hiệu tích cực, cho thấy công ty đang tận dụng đòn bẩy tài chính để thúc đẩy tăng trưởng.

Ví dụ:

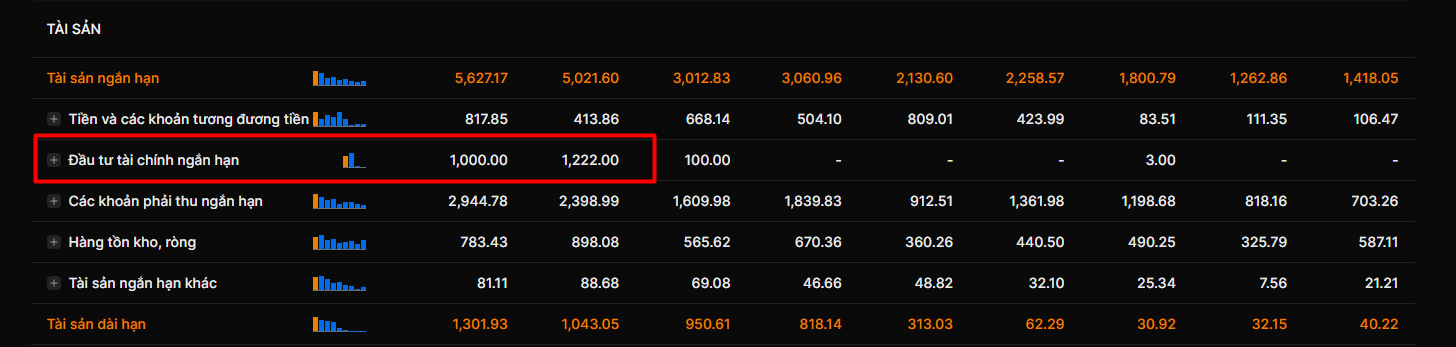

Năm 2022, đòn bẩy tài chính của Tổng Công ty Cổ phần Công trình Viettel (CTR) đột biến tăng lên mức cao.

Nhưng số tiền huy động được CTR đều đang gửi ngân hàng. Tôi cho rằng rất có thể đây là khoản vốn CTR huy động cho hoạt động đầu tư lớn trong các năm tiếp theo.

Tài sản ngắn hạn của CTR

- Gặp Khó Khăn Về Dòng Tiền: Tuy nhiên, nếu doanh nghiệp tăng nợ mà không kèm theo kế hoạch đầu tư rõ ràng hoặc trong bối cảnh kinh doanh đang gặp khó khăn có thể đây là dấu hiệu của vấn đề về dòng tiền, đòi hỏi doanh nghiệp phải vay nợ để duy trì hoạt động.

Ví dụ:

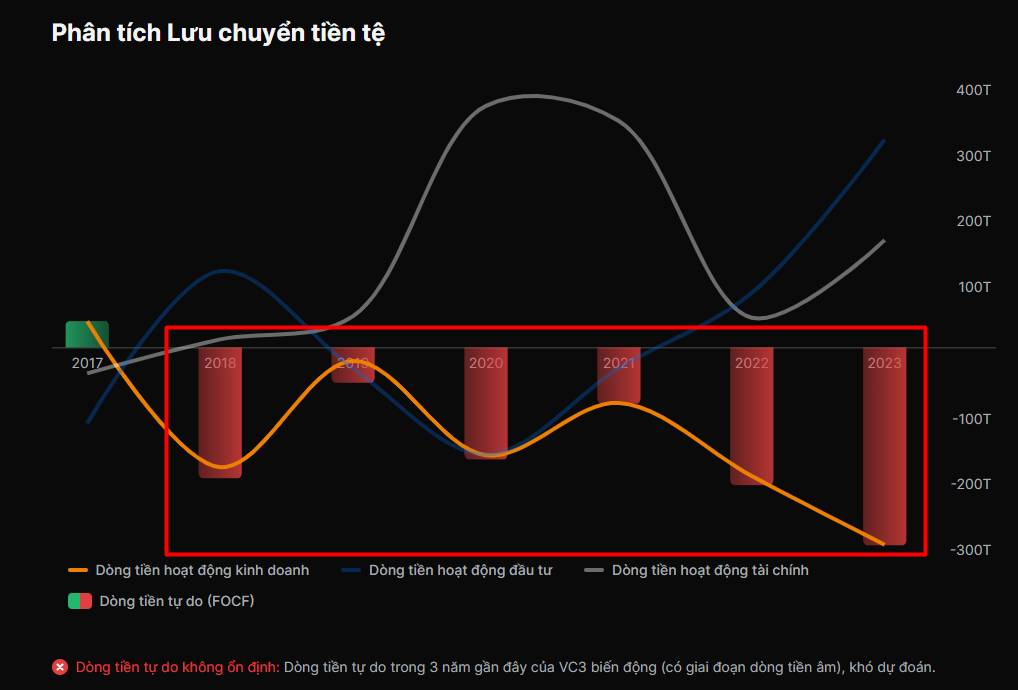

Công ty Cổ phần Tập đoàn Nam Mê Kông (VC3) trong nhiều năm liền đều ghi nhận âm nặng dòng tiền trên báo cáo tài chính.

Trong những năm vừa qua, để bù đắp cho dòng tiền bị thiếu hụt, VC3 đã liên tục phải tăng cường vay nợ với lượng ngày càng tăng, đi kèm với đó là những lần phát hành cổ phiếu để lấy tiền mặt đầu tư cho các dự án.

Nợ phải trả giảm

Giảm nợ thường là kết quả cho việc quản lý dòng tiền hiệu quả. Điều này cho thấy công ty có khả năng tự tài trợ cho hoạt động của mình mà không cần dựa nhiều vào nợ vay.

Ví dụ:

Nợ vay của Công ty Cổ phần Nhiệt điện Phả Lại (PPC) đã giảm dần qua từng năm và tới năm 2020 thì không còn nợ vay ngân hàng.

Nợ phải trả lớn hơn tổng tài sản

Khi tổng nợ phải trả vượt quá tổng tài sản, đây là tín hiệu cảnh báo nghiêm trọng về tình hình tài chính của doanh nghiệp:

- Nợ lớn hơn tổng tài sản có thể dẫn đến nguy cơ phá sản cao, vì công ty có thể không có đủ tài sản để đáp ứng nghĩa vụ trả nợ.

- Tình trạng này cũng làm giảm khả năng của doanh nghiệp trong việc huy động vốn mới, vì nhà đầu tư và các tổ chức tín dụng thường ngần ngại cung cấp vốn cho doanh nghiệp có rủi ro cao.

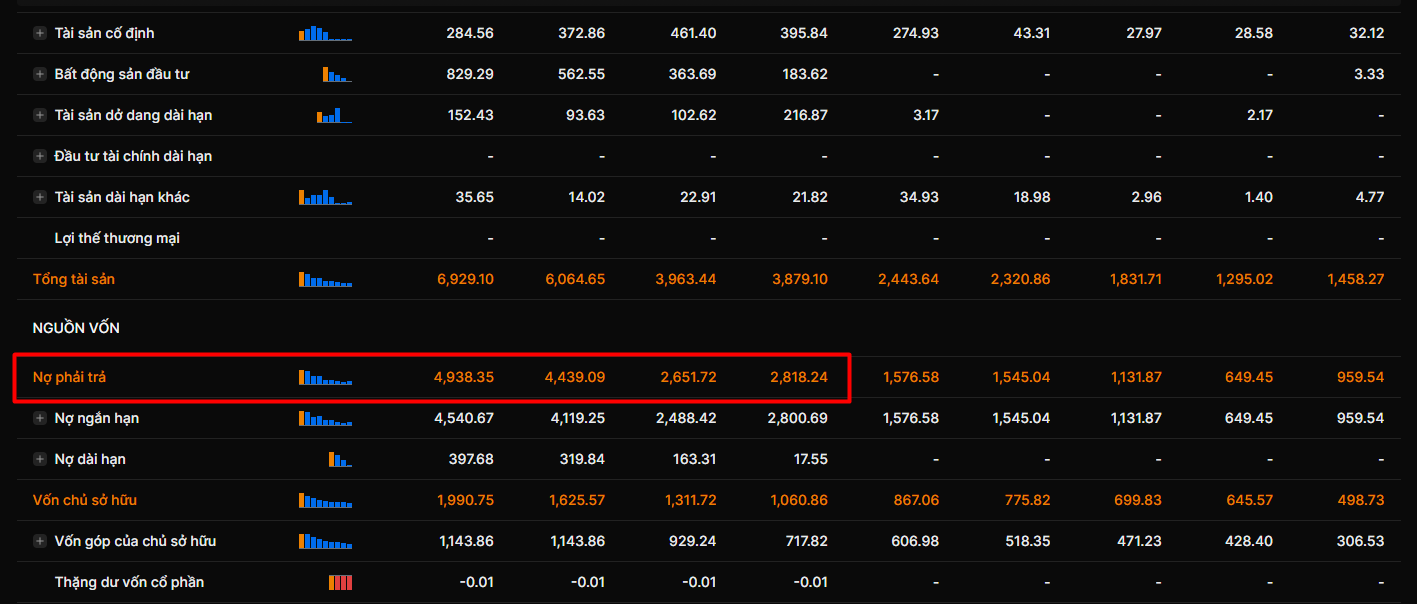

Ví dụ:

CTCP Xây lắp Dầu khí Miền Trung (PXM) ghi nhận nợ phải trả 508 tỷ đồng – gấp hơn 12 lần tổng tài sản, chỉ ở mức 41 tỷ đồng. Tính đến cuối năm 2023, PXM bị lỗ ròng hơn 10 năm liên tiếp, vốn chủ sở hữu âm hơn 467 tỷ đồng.

Số liệu tài chính của PXM

Khi phân tích nợ phải trả đòi hỏi chúng ta phải có sự cẩn trọng và sâu sắc, nhận biết không chỉ qua số liệu mà còn qua bối cảnh kinh doanh và chiến lược tài chính của doanh nghiệp.

Một sự thay đổi trong nợ phải trả cần được đánh giá trong ngữ cảnh cụ thể của mỗi doanh nghiệp, với việc xem xét cẩn thận mục tiêu dài hạn và khả năng tài chính để bạn có thể nhận biết được đây là cơ hội hay rủi ro khi đầu tư vào cổ phiếu đó.

Kết luận

Như vậy, trong hành trình khám phá ý nghĩa và tác động của nợ phải trả đến doanh nghiệp, chúng ta đã đi từ cơ bản đến chi tiết, qua việc phân loại nợ và hiểu rõ ảnh hưởng của nó tới sức khỏe tài chính và giá trị cổ phiếu.

Nếu được quản lý một cách khéo léo, nợ có thể là công cụ tăng trưởng mạnh mẽ cho doanh nghiệp. Tuy nhiên, không kiểm soát được nợ có thể dẫn đến rủi ro tài chính và thậm chí là phá sản.

Vì vậy điều quan trọng là chúng ta – các nhà đầu tư cá nhân phải phân tích nợ phải trả của doanh nghiệp một cách cẩn thận cũng như phân tích cùng với với các chỉ số tài chính khác trước khi đưa ra các quyết định đầu tư.

Đọc thêm:

Chia sẻ bài viết

Không bỏ lỡ những kiến thức mới nhất từ Simplize