Hướng dẫn phân tích báo cáo tài chính doanh nghiệp (4 bước)

Khánh Phan, FRM

Khánh Phan, FRM

Mục lục

1.1. 4 loại báo cáo tài chính cần phân tích

1.2. Vì sao phải phân tích báo cáo tài chính doanh nghiệp?

1. Phân tích báo cáo tài chính là gì?

2.1. Bước 1: Xác định mục tiêu của việc phân tích

2.2. Bước 2: Thu thập dữ liệu tài chính

2.3. Bước 3: Xử lý dữ liệu – Phân tích, tính toán

2.4. Bước 4: Giải thích kết quả & Rút ra kết luận

2. Quy trình phân tích báo cáo tài chính doanh nghiệp

4.1. Phân tích theo chiều ngang

4.2. Phân tích theo chiều dọc

4.3. Phân tích tỷ lệ

4. Các kỹ thuật phân tích báo cáo tài chính phổ biến

5.1. #1. Nhóm tỷ suất lợi nhuận

5.2. #2. Nhóm chỉ số khả năng thanh toán

5.3. #3. Nhóm đòn bẩy tài chính

5.4. #4. Nhóm Hiệu quả hoạt động

5. Các chỉ số tài chính quan trọng khi phân tích báo cáo tài chính

Bạn có bao giờ thắc mắc, các nhà đầu tư thành công như Warren Buffet, Ray Dalio hay Peter Lynch… đưa ra quyết định đầu tư của họ như thế nào chưa?

Mặc dù không có câu trả lời chung cho tất cả, nhưng một thành phần quan trọng trong cách tiếp cận của họ đó là phân tích báo cáo tài chính doanh nghiệp.

Như Warren Buffett, một trong những nhà đầu tư vĩ đại nhất mọi thời đại, nổi tiếng sử dụng phân tích tài chính để xác định các công ty bị định giá thấp với các nguyên tắc cơ bản vững chắc.

Bằng cách phân tích cẩn thận báo cáo tài chính và tỷ lệ của một công ty, Warren Buffett có thể phát hiện ra những viên ngọc ẩn mà những người khác đã bỏ qua và tạo dựng được một khối tài sản khổng lồ.

Tương tự, Peter Lynch, cựu quản lý của Quỹ Fidelity Magellan, cũng dựa vào phân tích báo cáo tài chính doanh nghiệp để xác định các cơ hội đầu tư hứa hẹn.

Ông có câu nói nổi tiếng rằng, các nhà đầu tư nên “biết bạn sở hữu những gì và biết tại sao bạn sở hữu nó”, và ông đã sử dụng phân tích tài chính để hiểu sâu hơn về các công ty trong danh mục đầu tư của mình.

Vì thế, trong bài viết này chúng ta sẽ tìm hiểu phân tích tài chính doanh nghiệp là gì? Quy trình phân tích báo cáo tài chính doanh nghiệp và cách sử dụng nó để đưa ra những quyết định đầu tư thông minh.

Cho dù bạn mới bắt bắt đầu hành trình đầu tư hay đang tìm cách hoàn thiện các kỹ năng của mình, tôi tin rằng với sự hướng dẫn đúng đắn và một chút quyết tâm, bất kỳ ai cũng có thể học cách phân tích báo cáo tài chính doanh nghiệp như một chuyên gia.

Phân tích báo cáo tài chính là gì?

Phân tích báo cáo tài chính là quá trình chúng ta đi tìm hiểu, đánh giá tình hình tài chính và hiệu quả hoạt động của doanh nghiệp bằng cách đọc báo cáo tài chính và tính toán các chỉ số tài chính.

Việc phân tích báo cáo tài chính doanh nghiệp sẽ giúp bạn hiểu sâu hơn về tình hình tài chính, khả năng sinh lời và dòng tiền của doanh nghiệp đó. Từ đó, giúp việc dự đoán tiềm lực tài chính của doanh nghiệp trong tương lai.

4 loại báo cáo tài chính cần phân tích

Về cơ bản, một bộ báo cáo tài chính sẽ gồm 4 báo cáo (con) chính. Và mỗi báo cáo sẽ cung cấp cho bạn thông tin chi tiết hơn về tình hình tài chính của doanh nghiệp ở một khía cạnh cụ thể.

4 báo cáo này bao gồm:

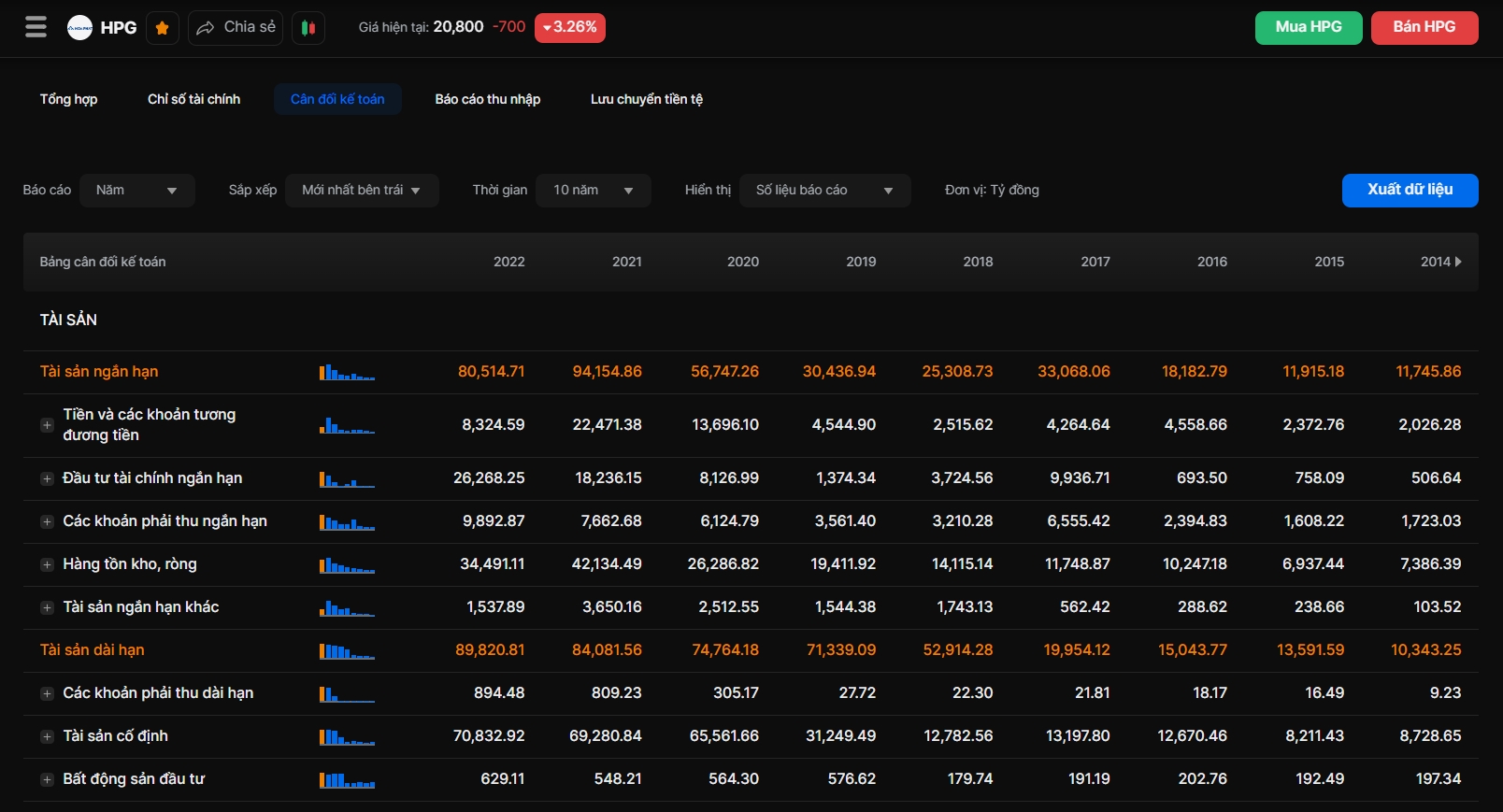

- Bảng cân đối kế toán: Nó cho bạn biết được giá trị của tài sản, nợ và vốn chủ sở hữu của doanh nghiệp. Từ đó, nhà đầu tư có thể đánh giá khả năng thanh toán nợ của doanh nghiệp, cũng như mức độ nợ và vốn của doanh nghiệp

- Báo cáo kết quả kinh doanh: Báo cáo này cho phép bạn đánh giá khả năng sinh lời và tăng trưởng của doanh nghiệp.

- Báo cáo lưu chuyển tiền tệ: Nó cho bạn biết được nguồn gốc và số lượng tiền mặt được thu và chi của doanh nghiệp trong khoảng thời gian đó.

- Thuyết minh báo cáo tài chính: chứa thông tin chi tiết về các khoản mục trong báo cáo tài chính, giúp bạn hiểu rõ hơn về các thông tin được thể hiện trong 3 báo cáo trên.

Tổng quan, 4 báo cáo này sẽ giúp bạn có cái nhìn tổng thể về tình hình tài chính của doanh nghiệp. Nó cung cấp thông tin quan trọng giúp bạn đánh giá sức khỏe tài chính, hiệu quả hoạt động và khả năng tăng trưởng của doanh nghiệp.

Từ đó, bạn có thể ra quyết định đúng đắn về việc đầu tư vào doanh nghiệp hay không.

* Note: Nếu bạn mới bắt đầu đi tìm hiểu về báo cáo tài chính, hãy đọc thêm bài viết: Hướng dẫn đọc báo cáo tài chính của tôi trên Simplize nhé!

Vì sao phải phân tích báo cáo tài chính doanh nghiệp?

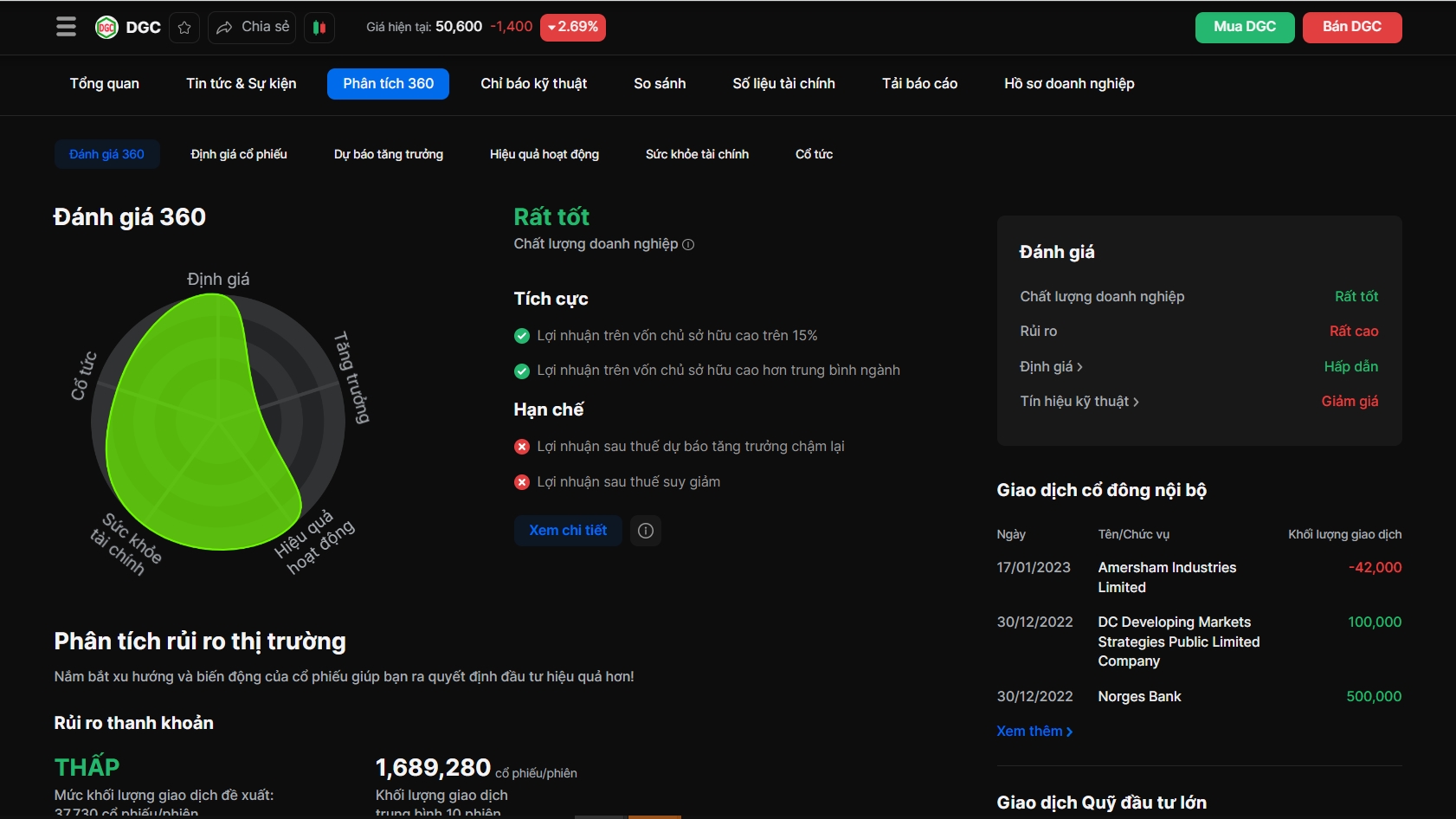

Phân tích báo cáo tài chính doanh nghiệp là bước làm cần thiết cho những nhà đầu tư đang tìm cách đưa ra quyết định sáng suốt về việc nên đầu tư vào công ty nào và nên tránh đầu tư vào công ty nào?

Bằng cách đọc báo cáo tài chính và phần tích các tỷ lệ tài chính của công ty, bạn có thể xác định các dấu hiệu cảnh báo tiềm ẩn, chẳng hạn như mức nợ cao hoặc khả năng sinh lời kém và tránh được các công ty có thể gặp rủi ro về kiệt quệ tài chính.

Bạn cũng có thể khám phá những viên ngọc ẩn đang bị thị trường đánh giá thấp, và đầu tư vào các công ty có nền tảng cơ bản vững chắc và tiềm năng tăng trưởng.

Mặc dù phân tích báo cáo tài chính doanh nghiệp có thể phức tạp và tốn thời gian, nhưng đây là một phần thiết yếu của bất kỳ chiến lược đầu tư thành công nào.

Bằng cách học cách phân tích báo cáo tài chính và tỷ lệ của công ty, bạn sẽ hiểu sâu hơn về công ty mà họ đầu tư và đưa ra các quyết định đầu tư sáng suốt hơn.

Quy trình phân tích báo cáo tài chính doanh nghiệp

Quy trình phân tích báo cáo tài chính bao gồm 4 bước sau:

Bước 1: Xác định mục tiêu của việc phân tích

Trước khi bắt đầu bất kỳ phân tích nào, theo tôi, bạn nên suy nghĩ về mục tiêu và thông tin bạn muốn thu được. Đó có thể là:

- Đánh giá sức khỏe tài chính và hiệu quả hoạt động của công ty

- Xác định cơ hội đầu tư hay rủi ro tiềm ẩn

- Đánh giá hiệu quả của ban lãnh đạo doanh nghiệp

- Phân tích báo cáo tài chính để xác định xu hướng, điểm mạnh, điểm yếu, rủi ro…

Bằng việc xác định mục tiêu, bạn sẽ biết được mình nên tập trung phân tích vào những khía cạnh quan trọng nào. Điều này có thể giúp bạn xác định các chỉ số cụ thể và tỷ lệ tài chính phù hợp nhất khi phân tích và đảm bảo rằng bạn đang đưa ra quyết định đầu tư sáng suốt dựa trên mục tiêu đó.

Ngoài ra, việc xác định mục tiêu khi phân tích sẽ giúp bạn tập trung và tránh bị “lạc hướng” bởi những thông tin không liên quan. Với một mục tiêu rõ ràng, bạn có thể loại bỏ sự phân tâm và tập trung vào các chỉ số tài chính quan trọng phù hợp nhất với mục đích đầu tư của mình.

Bước 2: Thu thập dữ liệu tài chính

Sau khi bạn đã xác định được mục tiêu phân tích của mình, bước tiếp theo là thu thập dữ liệu tài chính có liên quan đến công ty mà bạn sẽ cần để thực hiện phân tích của mình.

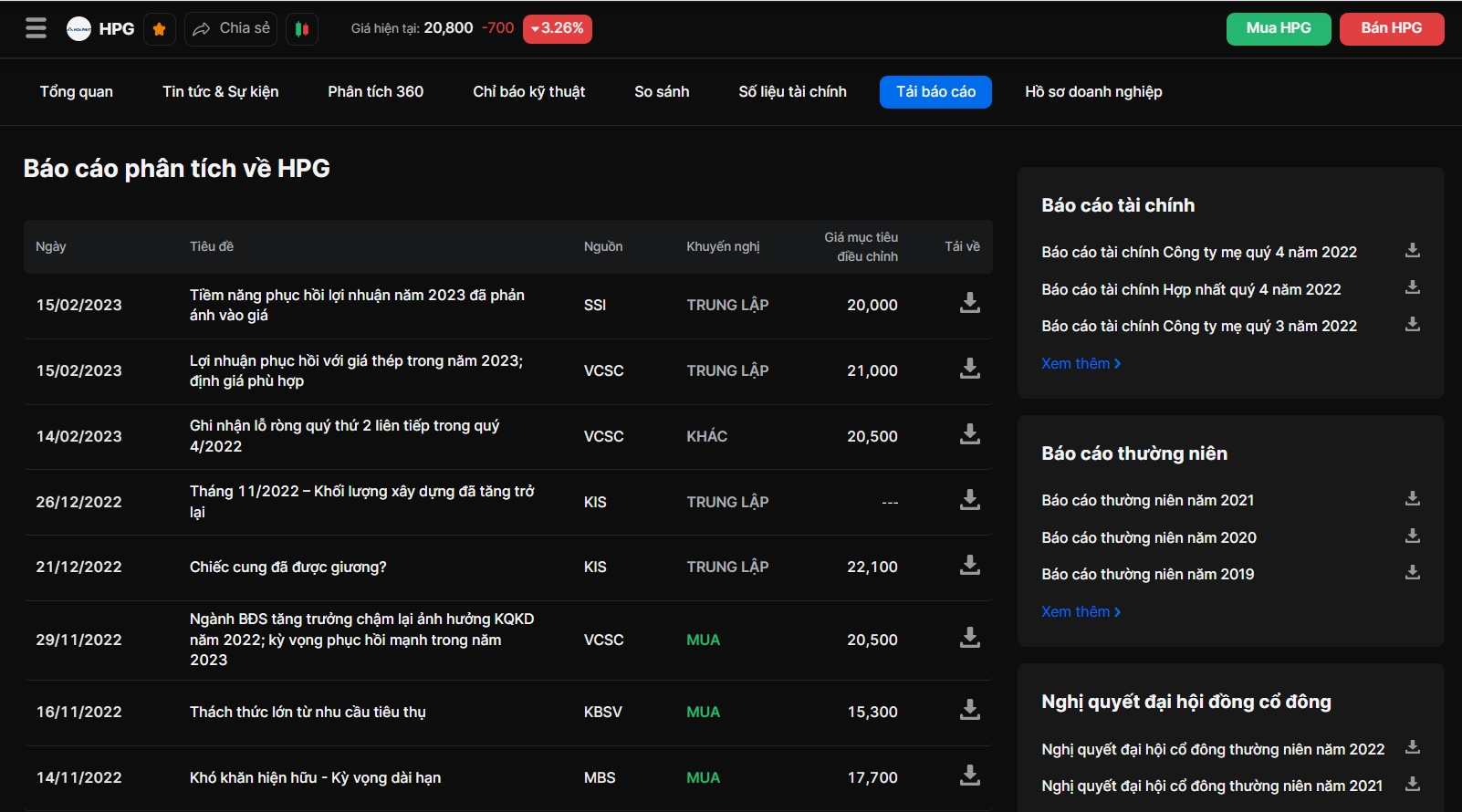

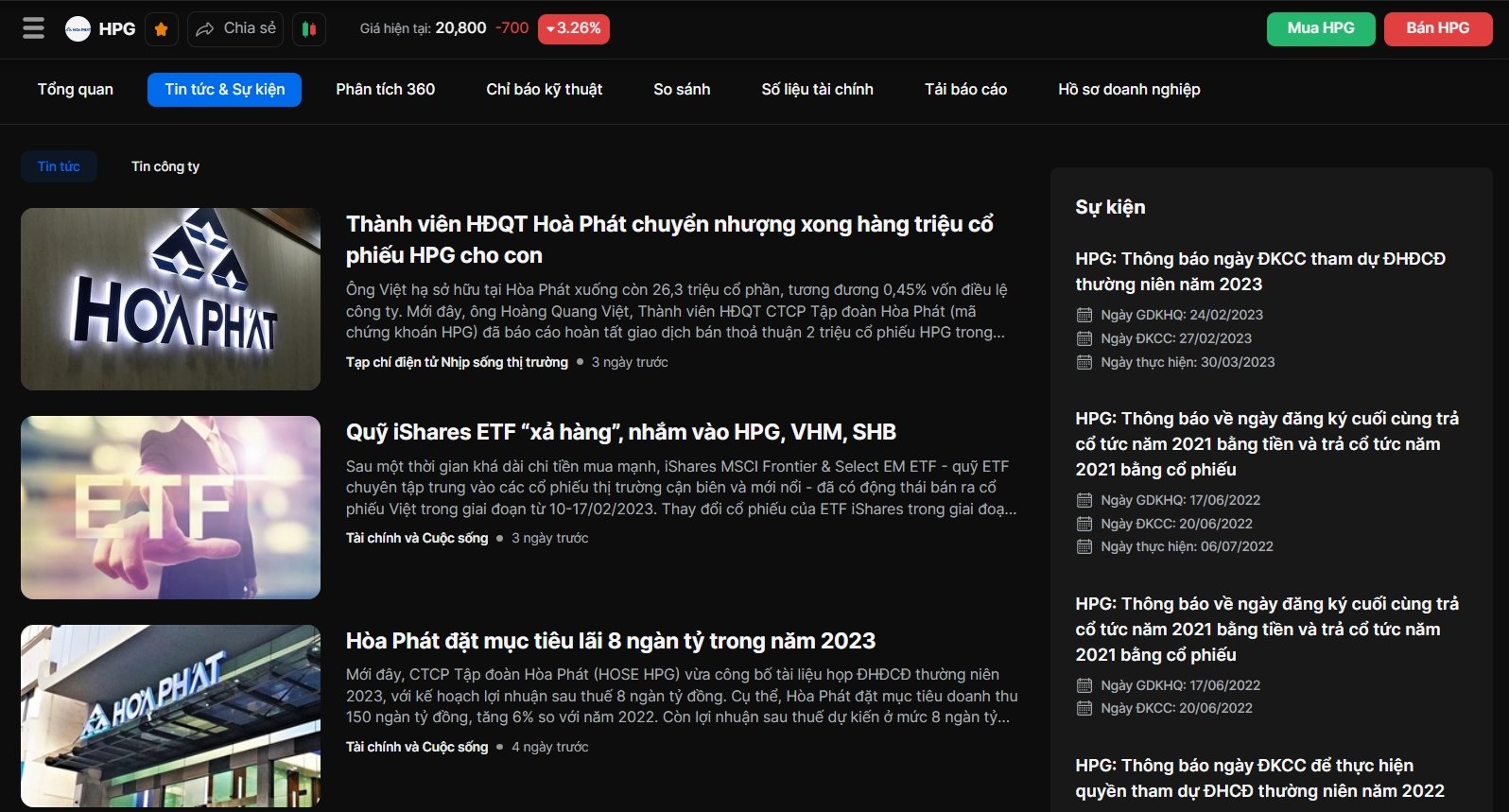

Nó thường liên quan đến việc thu thập báo cáo tài chính của công ty, bao gồm bảng cân đối kế toán, báo cáo kết quả kinh doanh và báo cáo lưu chuyển tiền tệ,… cũng như các thông tin từ báo chí hoặc báo cáo phân tích từ các công ty chứng khoán…

Đây là một quá trình tốn khá nhiều thời gian, nhưng điều cần thiết này giúp đảm bảo rằng bạn hiểu biết toàn diện về tình hình tài chính và hiệu quả hoạt động của công ty.

*Note: Trong phần tiếp theo của bài viết, tôi sẽ giới thiệu đến bạn một số nguồn thu thập thông tin đáng tin cậy, bởi vì lỗi hoặc thiếu sót trong dữ liệu tài chính có thể dẫn đến phân tích sai hoặc gây hiểu nhầm.

Bước 3: Xử lý dữ liệu – Phân tích, tính toán

Sau khi đã thu thập được các dữ liệu tài chính liên quan, bước tiếp theo trong quy trình phân tích báo cáo tài chính doanh nghiệp là chúng ta đi tiến hành phân tích, tính toán và đánh giá các dữ liệu tài chính đó.

Lúc này, bạn sẽ áp dụng các kỹ thuật phân tích tài chính khác nhau, như phân tích chiều ngang, phân tích theo chiều dọc, hay phân tích tỷ lệ… để đánh giá hiệu quả tài chính của công ty và xác định điểm mạnh, điểm yếu, cơ hội và các mối đe doạ tiềm năng.

Bước 4: Giải thích kết quả & Rút ra kết luận

Bước cuối cùng trong quá trình phân tích báo cáo tài chính là diễn giải kết quả tính toán và đưa ra kết luận dựa trên kết quả phân tích.

Việc diễn giải kết quả sẽ giúp bạn hiểu rõ hơn về tình hình tài chính và hiệu quả hoạt động của công ty.

Nó liên quan đến việc đánh giá điểm mạnh và điểm yếu của một công ty, xác định các rủi ro và cơ hội tiềm ẩn.

Giúp bạn trả lời được câu hỏi:

Liệu công ty này có phải là một cơ hội đầu tư tốt hay không và liệu nó có phù hợp với chiến lược đầu tư tổng thể của bạn hay không?

Nguồn thông tin sử dụng trong phân tích báo cáo tài chính doanh nghiệp

Có rất nhiều nguồn thông tin mà bạn có thể sử dụng trong việc phân tích báo cáo tài chính doanh nghiệp, phổ biến nhất là:

#1. Báo cáo tài chính: Tất nhiên rồi! Nếu bạn muốn phân tích báo cáo tài chính, thì báo cáo tài chính của doanh nghiệp là thứ “bắt buộc bạn phải có”.

#2. Báo cáo ngành: Báo cáo ngành, ví dụ như báo cáo của các hiệp hội ngành nghề, có thể cung cấp cho bạn thông tin về xu hướng ngành, quy mô thị trường và đối thủ cạnh tranh chính.

Dưới đây là website của một số hiệp hội, ngành nghề:

- Ngành Thủy sản: Hiệp hội Chế biến và xuất khẩu thủy sản Việt Nam (VASEP)

- Ngành Bất động sản: Hiệp hội Bất động sản Việt Nam (VNRea)

- Ngành Năng lượng (Dầu khí – Than – Điện): Hiệp hội Năng lượng Việt Nam

- Ngành Sản xuất ô tô: Hiệp hội các nhà sản xuất ô tô Việt Nam (VAMA)

- Viện Nghiên cứu chiến lược thương hiệu và cạnh tranh

#3. Báo cáo phân tích: Báo cáo phân tích cổ phiếu từ các công ty chứng khoán có thể cung cấp các phân tích và khuyến nghị chi tiết về một công ty, một ngành cụ thể.

Tuy nhiên, thường bạn sẽ cần phải mở tài khoản tại các công ty chứng khoán thì mới có thể đọc được đầy đủ các báo cáo này.

#4. Báo cáo kinh doanh hàng tháng: Nhiều doanh nghiệp còn cung cấp báo cáo kinh doanh tóm tắt từng tháng (như MWG, PNJ…) cung cấp thông tin về tình hình kinh doanh của công ty.

#5. Cơ sở dữ liệu tài chính trực tuyến: Ở thị trường Việt Nam hiện cũng có rất nhiều bên, chẳng hạn như Simplize, Fireant, Wichart…, cung cấp quyền truy cập vào dữ liệu tài chính, tin tức công ty và các thông tin liên quan khác.

#6. Cơ sở dữ liệu Chính phủ: Các cơ quan chính phủ, chẳng hạn như Tổng cục thống kê hay Ngân hàng nhà nước cung cấp các dữ liệu vĩ mô, báo cáo kinh tế… mà bạn có thể được sử dụng cho việc phân tích tài chính doanh nghiệp.

Các kỹ thuật phân tích báo cáo tài chính phổ biến

(Ở bước 3 trong Quy trình phân tích báo cáo tài chính doanh nghiệp) Bằng cách sử dụng các kỹ thuật phân tích khác nhau, bạn có thể phân tích báo cáo tài chính của công ty và đưa ra các quyết định đầu tư sáng suốt.

Dưới đây là 3 kỹ thuật phân tích phổ biến:

Phân tích theo chiều ngang

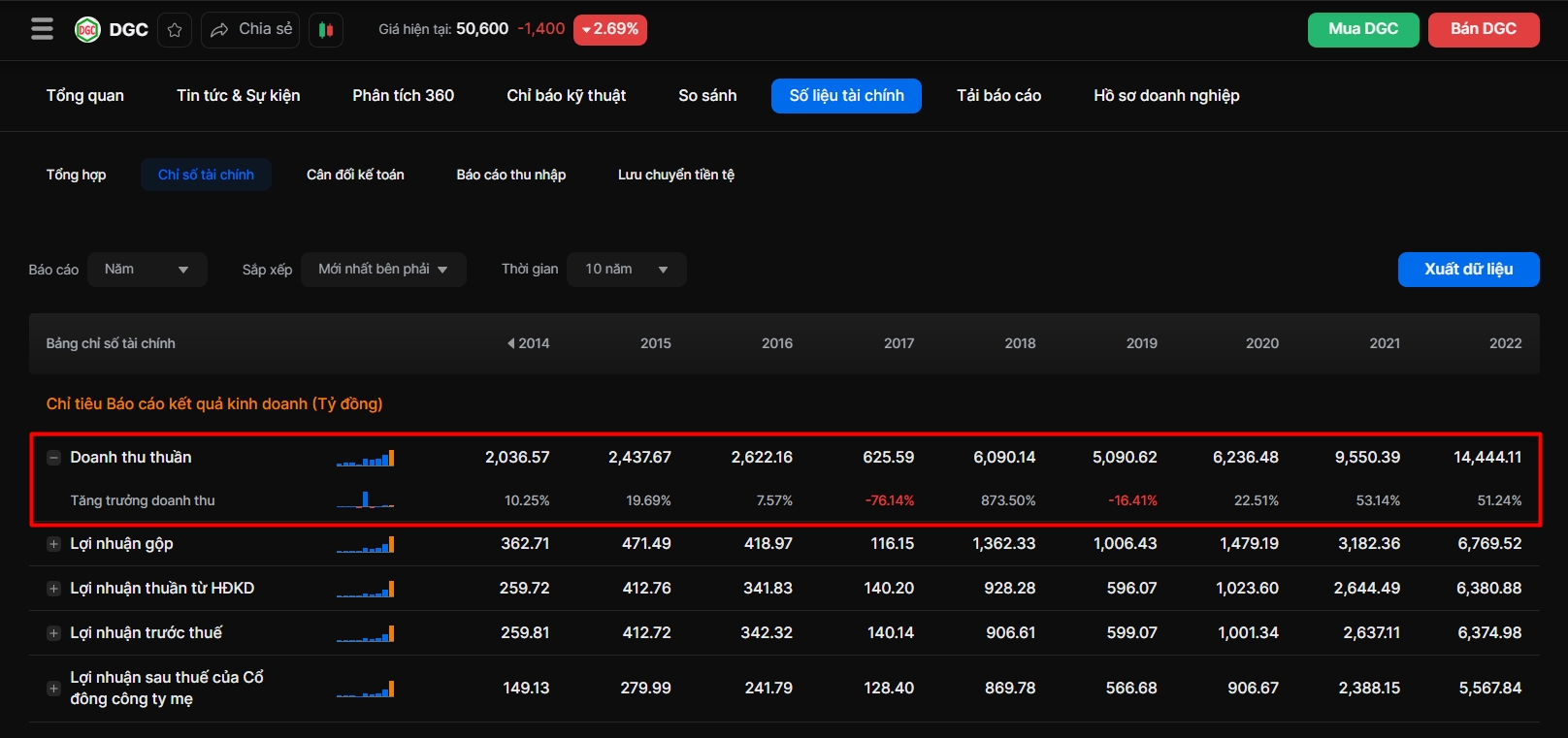

Kỹ thuật này liên quan đến việc bạn đi so sánh dữ liệu tài chính từ các thời kỳ khác nhau, để xác định các xu hướng và thay đổi theo thời gian. Đánh giá xem lĩnh vực hoạt động nào của công ty đã được cải thiện.

Ví dụ: Bạn so sánh doanh thu của doanh nghiệp từ năm hiện tại với doanh thu từ năm trước để xem liệu có sự tăng trưởng hay suy giảm?

Mặc dù phân tích theo chiều ngang rất hữu ích để xác định các xu hướng và thay đổi theo thời gian, nhưng hạn chế của kỹ thuật này là nó không cung cấp nhiều thông tin về tình hình tài chính tổng thể của doanh nghiệp.

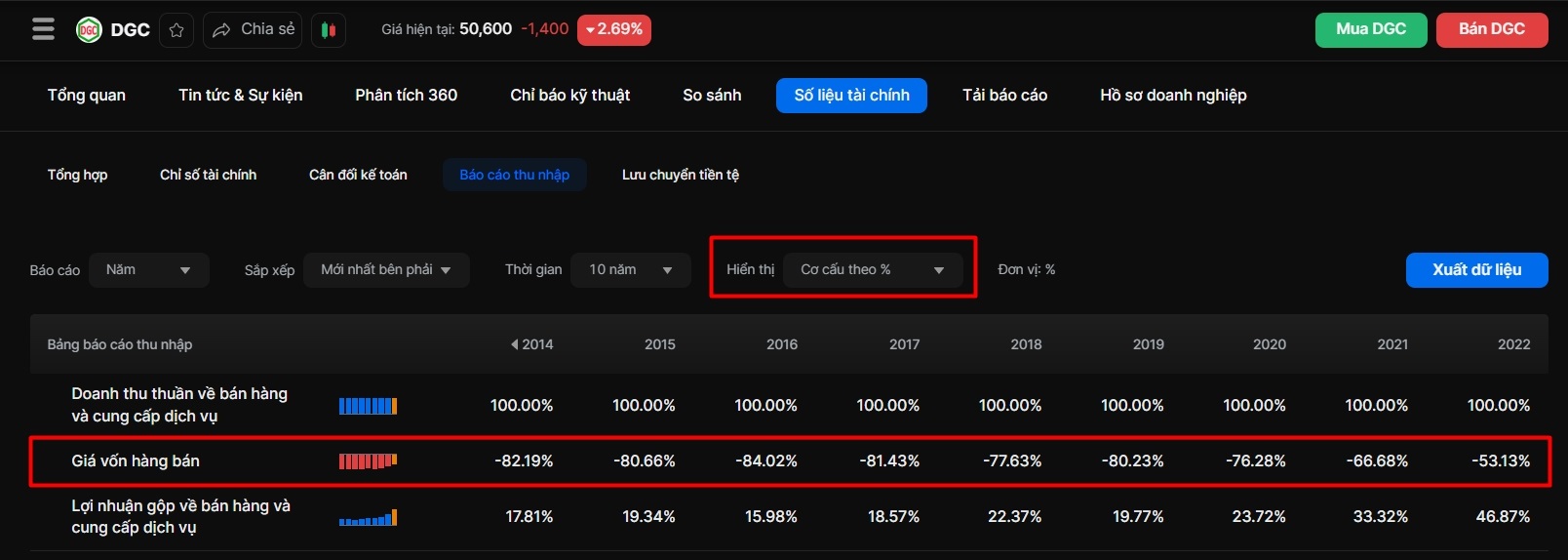

Phân tích theo chiều dọc

Phân tích theo chiều dọc liên quan đến việc so sánh các phần khác nhau của báo cáo tài chính với nhau, thường là phần trăm của một số liệu chính (chẳng hạn như doanh thu hoặc tài sản).

Ví dụ: Bạn so sánh giá vốn hàng bán dưới dạng phần trăm doanh thu theo thời gian để xem liệu lợi nhuận của công ty đang cải thiện hay giảm sút?

Phân tích theo chiều dọc rất hữu ích để so sánh các công ty có quy mô khác nhau hoặc trong các ngành khác nhau, nhưng nó có thể bị ảnh hưởng bởi sự khác biệt trong chính sách kế toán.

Ví dụ như cùng một vấn đề về khấu hao tài sản cố định trong doanh nghiệp, nhưng việc các công ty lựa chọn thời gian khấu hao khác nhau, sẽ ảnh hưởng đến việc xác định chi phí hoạt động của doanh nghiệp.

Một nhược điểm khác nữa là, việc coi doanh thu thuần là một chỉ số tài chính quan trọng, điều này có thể không phải lúc nào cũng đúng. Nhất là với những doang nghiệp có sự khác biệt đáng kể về nhóm doanh thu của họ (doanh thu thuần, doanh thu tài chính…)

Phân tích tỷ lệ

Kỹ thuật này liên quan đến việc tính toán tỷ lệ dựa trên dữ liệu từ báo cáo tài chính của công ty để đánh giá sức khỏe tài chính của công ty.

Có nhiều loại tỷ lệ khác nhau, bao gồm tỷ suất sinh lợi nhuận (đo lường khả năng tạo ra lợi nhuận), khả năng thanh toán (đo lường khả năng thanh toán nợ), tỷ lệ đòn bẩy (đo lường việc sử dụng nợ) và hiệu quả hoạt động (đo lường hiệu quả hoạt động của doanh nghiệp)…

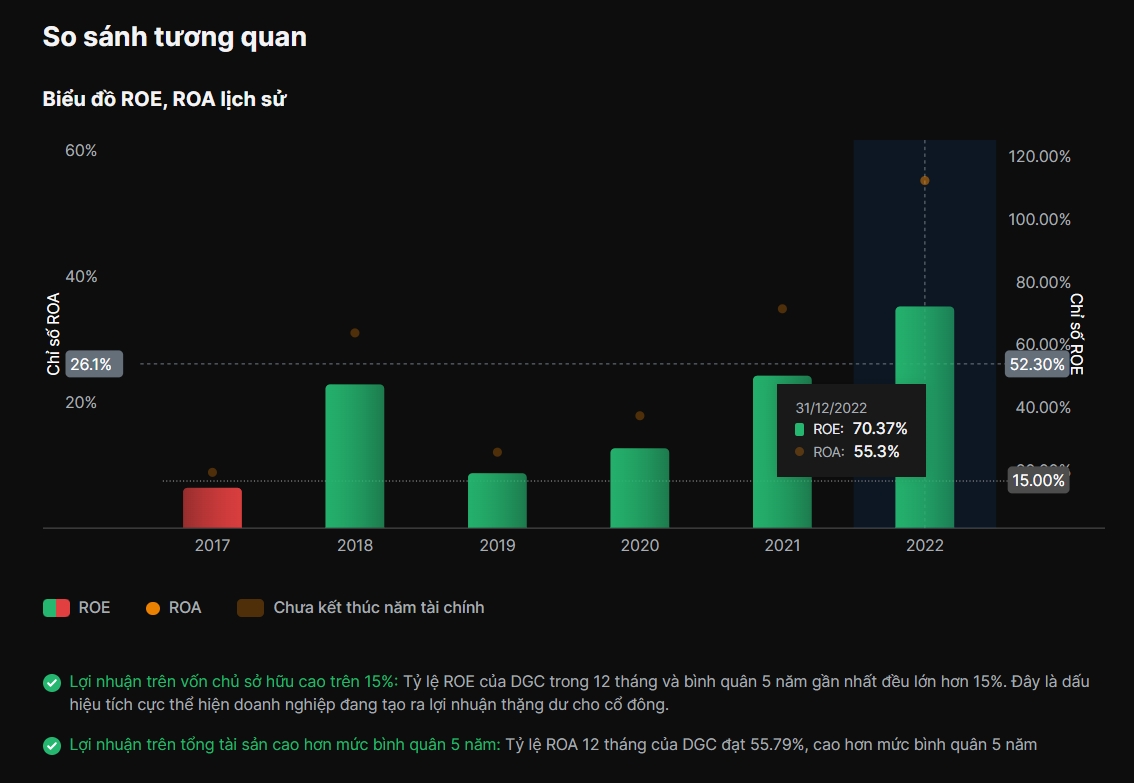

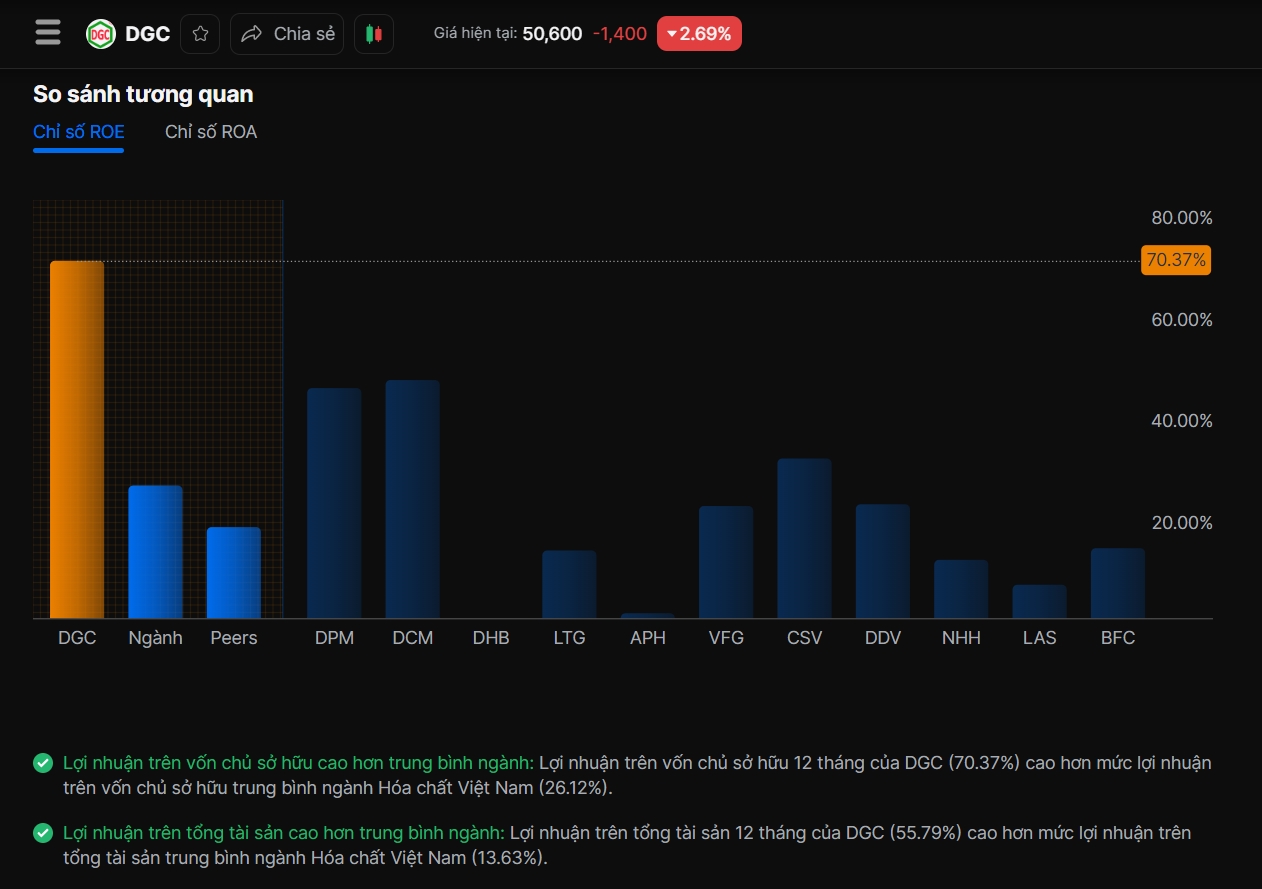

Ví dụ: Bạn tính toán tỷ suất lợi nhuận trên vốn chủ sở hữu (ROE) để đánh giá mức độ hiệu quả của việc sử dụng vốn cổ đông để tạo ra lợi nhuận.

Phân tích tỷ lệ có thể rất hữu ích để đánh giá tình hình tài chính của công ty và so sánh nó với các công ty khác trong cùng ngành…

…tuy vậy, kỹ thuật này vẫn có hạn chế như không cung cấp một bức tranh toàn cảnh về hiệu quả hoạt động tổng thể của công ty và các tỷ lệ có thể bị ảnh hưởng bởi sự khác biệt trong chính sách kế toán.

Vì thế, trong nhiều tình huống, theo tôi, bạn sẽ cần phải kết hợp cả 3 kỹ thuật này để có được bức tranh hoàn chỉnh về tình hình hoạt động của doanh nghiệp.

Các chỉ số tài chính quan trọng khi phân tích báo cáo tài chính

Khi tiến hành phân tích tài chính doanh nghiệp, việc sử dụng các tỷ lệ tài chính để đánh giá tình hình và hiệu quả hoạt động của công ty là điều cần thiết.

Trong phần này, chúng ta sẽ khám phá các nhóm chỉ số tài chính chính mà nhà đầu tư nên biết và cách sử dụng chúng để đánh giá tình hình tài chính của công ty.

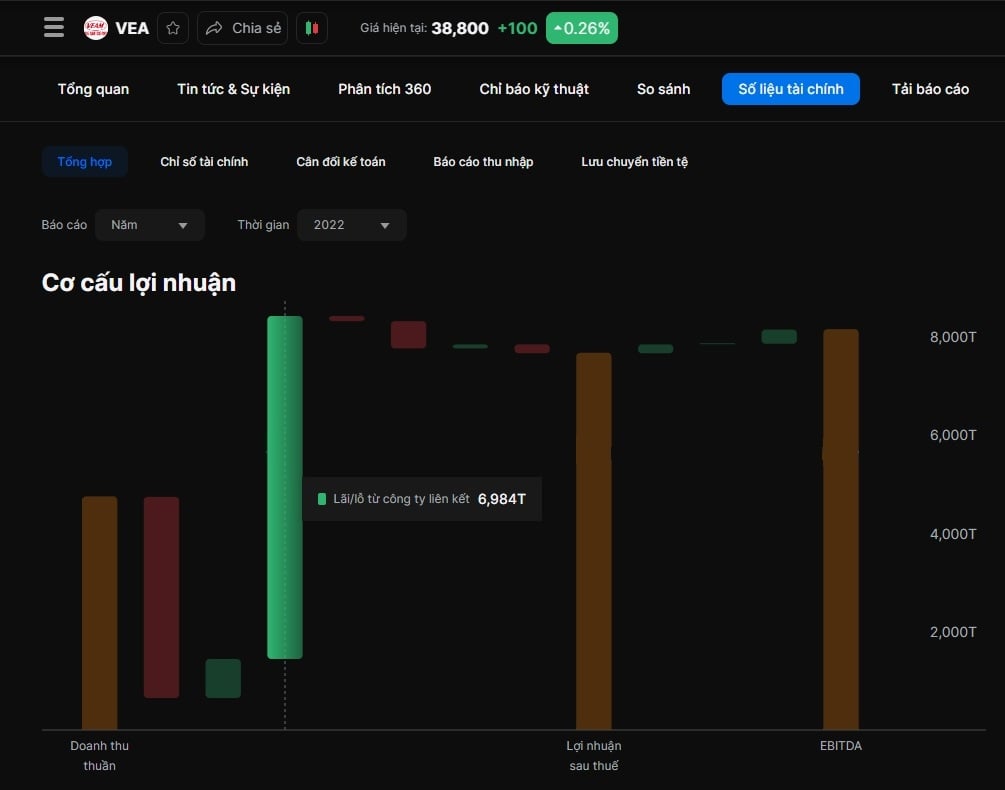

#1. Nhóm tỷ suất lợi nhuận

Tỷ suất sinh lời đo lường khả năng tạo ra lợi nhuận của công ty so với các số liệu khác nhau, chẳng hạn như doanh thu, tài sản hoặc vốn chủ sở hữu.

Ví dụ như:

- Tỷ suất lợi nhuận gộp: Lợi nhuận gộp chia cho doanh thu, đo lường mức lợi nhuận mà một công ty tạo ra sau khi hạch toán giá vốn hàng bán.

- Tỷ suất lợi nhuận ròng: Thu nhập ròng chia cho doanh thu, đo lường mức lợi nhuận mà một công ty tạo ra sau khi hạch toán tất cả các chi phí.

- Lợi nhuận trên tài sản (ROA): Lợi nhuận sau thuế chia cho tổng tài sản, đo lường mức độ hiệu quả của một công ty sử dụng tài sản của mình để tạo ra lợi nhuận.

- Lợi nhuận trên vốn chủ sở hữu (ROE): Lợi nhuận sau thuế chia cho vốn chủ sở hữu, đo lường mức độ hiệu quả của một công ty sử dụng tiền vốn (của cổ đông) để tạo ra lợi nhuận.

*Note: Tôi sẽ có bài viết chi tiết về các chỉ số tài chính và cách áp dụng trong việc phân tích, còn ở đây sẽ chỉ giới thiệu về các nhóm chỉ số này.

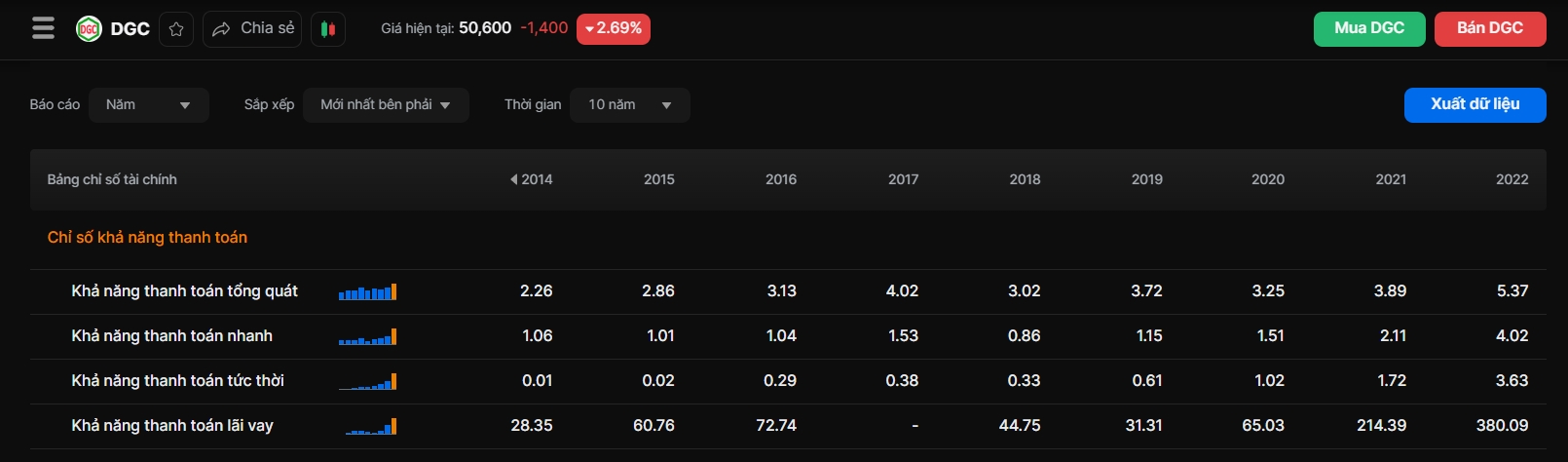

#2. Nhóm chỉ số khả năng thanh toán

Tỷ lệ khả năng thanh toán đo lường khả năng đáp ứng các nghĩa vụ tài chính ngắn hạn của công ty. Thông qua chỉ tiêu này chúng ta sẽ xác định được các khoản nợ tới hạn, khả năng chi trả và nguồn thanh toán doan nghiệp đã chuẩn bị sẵn hay chưa?

- Thanh toán tổng quát: Tổng tài sản chia cho nợ phải trả, đo lường khả năng thanh toán các khoản nợ của công ty bằng tài sản hiện tại của công ty. Nếu tỷ lệ này < 1 báo hiệu rằng vốn chủ sở hữu đang bị hao hụt, tổng tài sản không đủ để trả nợ, doanh nghiệp sắp phá sản. Nếu tỷ lệ > 1 chứng tỏ doanh nghiệp có đủ khả năng trả các khoản nợ hiện tại.

- Khả năng thanh toán nhanh: (Tài sản lưu động – hàng tồn kho) chia cho nợ ngắn hạn, đo lường khả năng thanh toán các khoản nợ ngắn hạn của công ty bằng tài sản có tính thanh khoản cao.

#3. Nhóm đòn bẩy tài chính

Tỷ lệ đòn bẩy tài chính đo lường việc sử dụng nợ của một công ty để tài trợ cho hoạt động của nó

- Tỷ lệ nợ trên vốn chủ sở hữu: Tổng nợ phải trả chia cho tổng vốn chủ sở hữu, đo lường tỷ lệ tài sản của công ty được tài trợ bằng nợ.

- Tỷ lệ chi trả lãi vay: Thu nhập trước lãi vay và thuế (EBIT) chia cho chi phí lãi vay, đo lường khả năng thanh toán chi phí lãi vay của công ty bằng thu nhập hoạt động.

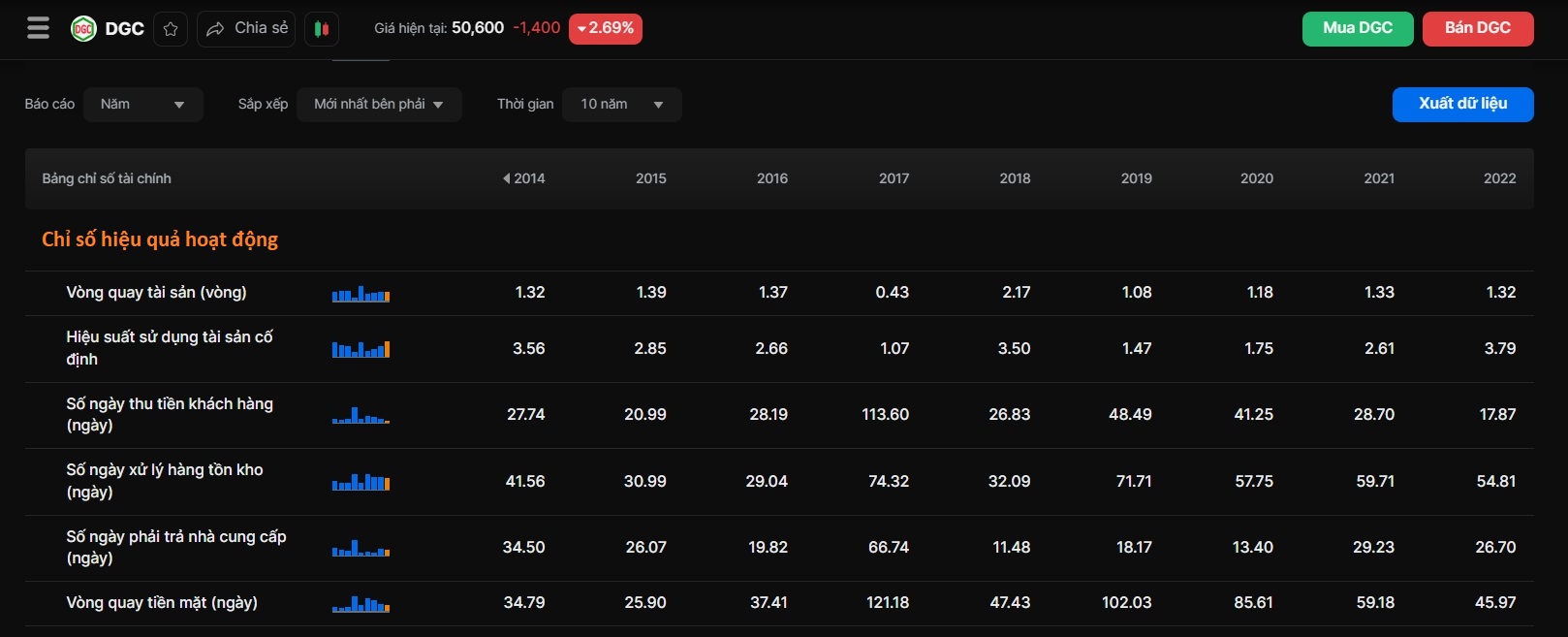

#4. Nhóm Hiệu quả hoạt động

Tỷ lệ hiệu quả đo lường khả năng sử dụng tài sản và nguồn lực của công ty một cách hiệu quả để tạo ra doanh thu

- Tỷ lệ vòng quay tài sản: Doanh thu chia cho tổng tài sản, đo lường mức độ hiệu quả của một công ty đang sử dụng tài sản của mình để tạo ra doanh thu. Vòng quay càng lớn, hiệu quả sử dụng càng cao.

- Tỷ lệ vòng quay hàng tồn kho: Giá vốn hàng bán chia cho hàng tồn kho trung bình, đo lường tốc độ bán hàng tồn kho của một công ty.

Các phương pháp trong phân tích báo cáo tài chính

Phương pháp so sánh

Phương pháp so sánh là phương pháp sử dụng phổ biến nhất trong phân tích tình hình tài chính doanh nghiệp.

Để vận dụng phép so sánh trong phân tích tài chính doanh nghiệp, bạn cần quan tâm đến tiêu chuẩn so sánh, điều kiện so sánh của chỉ tiêu phân tích cùng như kỹ thuật so sánh.

Tiêu chuẩn so sánh là chỉ tiêu gốc được chọn làm căn cứ so sánh. Khi phân tích tài chính doanh nghiệp, chúng ta sẽ thường sử dụng các gốc sau:

- Sử dụng số liệu tài chính ở nhiều kỳ trước để đánh giá và dự báo xu hướng của các chỉ tiêu tài chính. Thông thường, số liệu phân tích được tổ chức từ 3 đến 5 năm liền kề.

- Sử dụng số liệu trung bình ngành để đánh giá sự tiến bộ về hoạt động tài chính của doanh nghiệp so với mức trung bình của ngành. Trong trường hợp không có số liệu trung bình ngành, bạn có thể sử dụng số liệu của một doanh nghiệp điển hình trong cùng ngành để làm căn cứ phân tích.

- Sử dụng các số kế hoạch để đánh giá doanh nghiệp có đạt các mục tiêu tài chính trong năm.

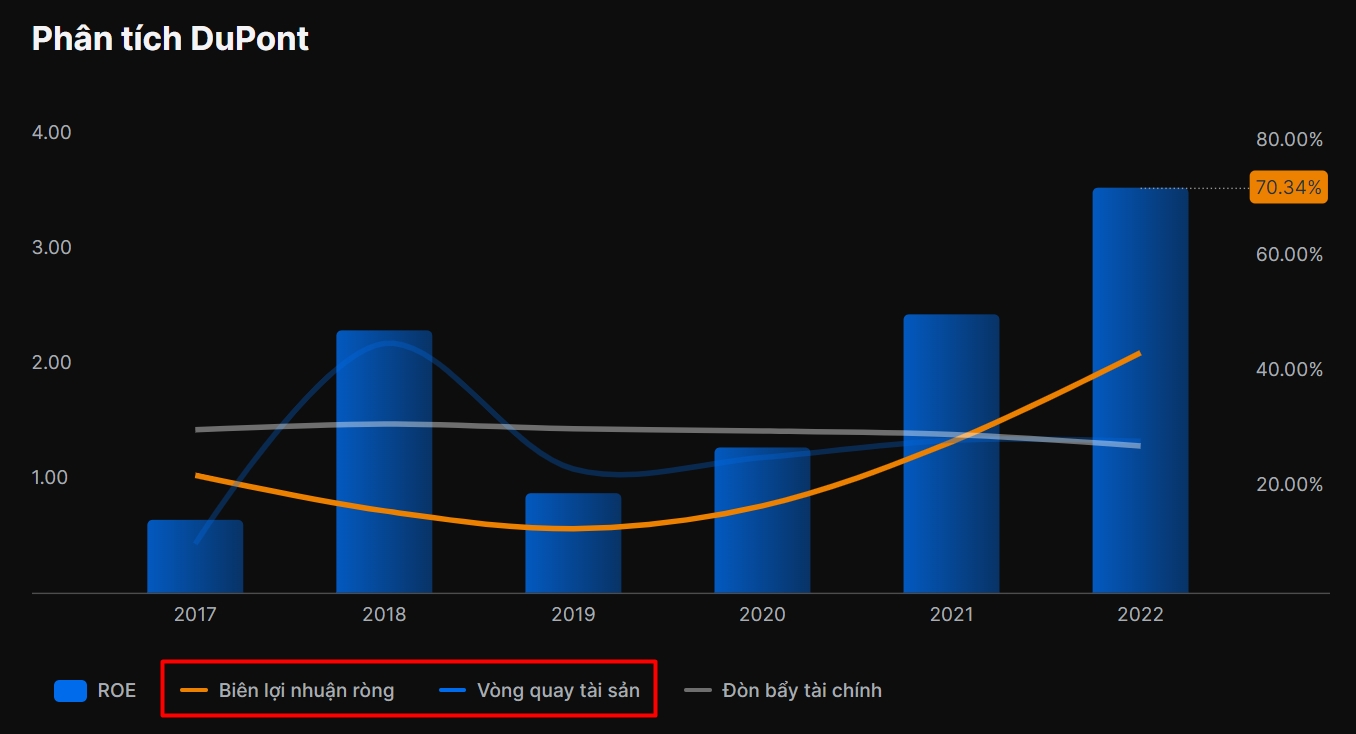

Phương pháp phân tích tách đoạn (Mô hình Dupont)

Một phương pháp khác cũng thường được áp dụng trong phân tích báo cáo tài chính doanh nghiệp, đó là phương pháp phân tích tách đoạn.

Hay gặp nhất là mô hình Dupont trong việc phân tích hiệu quả hoạt động.

Cụ thể, để tìm hiểu các yếu tố ảnh hưởng đến ROE của một doanh nghiệp, chúng ta sẽ phân tách chỉ số ROE thành một chuỗi các chỉ số tài chính.

Mỗi chỉ số này sẽ giúp chúng ta hiểu rõ hơn về một yếu tố riêng biệt ảnh hưởng tới hoạt động kinh doanh của công ty.

Mô hình Dupont này ưu việt ở chỗ: nó tích hợp nhiều yếu tố của báo cáo kết quả kinh doanh và bảng cân đối kế toán. Chỉ từ một chỉ số ROE ban đầu mà ta có thể biết được những nhân tố nào đứng đằng sau ảnh hưởng đến kết quả kinh doanh của doanh nghiệp.

Một cách phân tích ROE thường được sử dụng là tách ROE thành 3 thành phần (hay còn gọi là Dupont 3 bước):

ROE = Lợi nhuận sau thuế/Doanh thu thuần x Doanh thu thuần/Tài sản x Tài sản/Vốn chủ sở hữu

Bằng mô hình Dupont, bạn có thể hiểu rõ bản chất sự biến động của chỉ số ROE cũng như dự đoán chính xác hơn chỉ số này trong các năm tiếp theo.

- Xem thêm: Hệ số Dupont là gì? Ứng dụng trong phân tích doanh nghiệp

Hạn chế của phân tích báo cáo tài chính

Mặc dù phân tích báo cáo tài chính doanh nghiệp có thể cung cấp cho bạn những hiểu biết có giá trị về tình hình tài chính và hiệu quả hoạt động của công ty, nhưng nó vẫn có những hạn chế mà bạn cần lưu ý.

#1. Mất nhiều thời gian

Dễ thấy, chúng ta sẽ phải dành một lượng thời gian đáng kể để thực hiện việc tính toán, sắp xếp và tổ chức dữ liệu.

Tuy nhiên, sự ra đời của một số hệ thống và công cụ gần đây đã hỗ trợ quá trình phân tích tài chính doanh nghiệp giúp đơn giản hóa quá trình phân tích.

#2. Phụ thuộc vào dữ liệu lịch sử

Phân tích báo cáo tài chính chủ yếu dựa vào dữ liệu lịch sử, từ báo cáo tài chính đã công bố và các số liệu tài chính khác.

Mặc dù dữ liệu lịch sử có thể cung cấp cho bạn những thông tin chuyên sâu có giá trị về tình hình tài chính và hiệu suất của công ty, nhưng không phải lúc nào dữ liệu này cũng có thể dự đoán chính xác hiệu suất trong tương lai, đặc biệt là trong điều kiện thị trường thay đổi nhanh chóng.

#3. Phạm vi hạn chế

Phân tích báo cáo tài chính thường sẽ tập trung vào các chỉ số tài chính như doanh thu, lợi nhuận và dòng tiền… những chỉ số này có thể không nắm bắt đầy đủ hiệu suất tổng thể, vị thế thị trường và lợi thế cạnh tranh của công ty.

#4. Sự phụ thuộc vào các giả định và ước tính

Phân tích báo cáo tài chính thường liên quan đến việc đưa ra các giả định và ước tính, chẳng hạn như dự báo thu nhập trong tương lai, có thể không phải lúc nào cũng chính xác.

Các giả định và ước tính này có thể bị ảnh hưởng bởi nhiều yếu tố, chẳng hạn như điều kiện thị trường, xu hướng kinh tế và sự gián đoạn của ngành.

#5. Sự khác biệt trong phương pháp kế toán

Báo cáo tài chính và số liệu có thể rất khác nhau giữa các công ty, đặc biệt là ở các quốc gia khác nhau, do sự khác biệt về tiêu chuẩn và phương pháp kế toán.

Điều này có thể gây khó khăn cho việc so sánh các công ty một cách chính xác và có thể dẫn đến kết luận không chính xác hoặc sai lệch.

#6. Thiếu minh bạch

Không phải tất cả các công ty đều cung cấp báo cáo tài chính và số liệu chi tiết, điều này có thể gây khó khăn cho việc tiến hành phân tích.

Ngoài ra, các công ty có thể không phải lúc nào cũng tiết lộ tất cả các thông tin liên quan, điều này có thể gây khó khăn cho việc đánh giá chính xác tình hình tài chính và hiệu quả hoạt động của công ty.

Vì thế, bạn nên xem xét cẩn thận những hạn chế này và sử dụng kết hợp phân tích báo cáo tài chính doanh nghiệp, phân tích thị trường và các phương pháp nghiên cứu khác để đưa ra quyết định đầu tư sáng suốt.

5 cách giúp giảm thiểu những hạn chế

Mặc dù một số hạn chế của phân tích tài chính doanh nghiệp là cố hữu và không thể khắc phục hoàn toàn, nhưng có một số cách để giảm thiểu tác động của chúng đối với quá trình phân tích, chẳng hạn như:

#1. Kết hợp dữ liệu phi tài chính

Để hiểu rõ hơn về hoạt động tổng thể của công ty và vị thế thị trường, bạn có thể kết hợp dữ liệu phi tài chính, chẳng hạn như nghiên cứu thị trường, phản hồi của khách hàng và xu hướng của ngành…, vào phân tích của mình.

#2. Sử dụng nhiều phương pháp phân tích

Kết hợp các kỹ thuật, phương pháp phân tích, bạn có thể hiểu tốt hơn về tình hình tài chính và hiệu quả hoạt động của công ty, đồng thời xác định cả các yếu tố vi mô và vĩ mô có thể ảnh hưởng đến hiệu quả hoạt động của công ty.

#3. So sánh các chỉ số tài chính theo thời gian

Bằng cách so sánh các chỉ số tài chính của công ty theo thời gian, bạn có thể xác định các xu hướng và mô hình có thể giúp dự đoán hiệu suất trong tương lai và xác định các lĩnh vực cần cải thiện.

#4. Xem xét các kịch bản thay thế

Để khắc phục sự phụ thuộc vào các giả định và ước tính, chúng ta sẽ xem xét các kịch bản thay thế dựa trên các giả định khác nhau, chẳng hạn như thay đổi điều kiện thị trường, chiến lược định giá hoặc cung cấp sản phẩm.

Tóm lại, bằng cách kết hợp dữ liệu phi tài chính, sử dụng nhiều phương pháp phân tích, so sánh chỉ số tài chính theo thời gian, xem xét các kịch bản thay thế…, chúng ta có thể giảm thiểu những hạn chế của phân tích tài chính doanh nghiệp và đưa ra các quyết định đầu tư sáng suốt hơn.

Kết luận

Phân tích báo cáo tài chính doanh nghiệp là việc chúng ta xác định các mục tiêu, đi thu thập, phân tích dữ liệu tài chính và sử dụng các kỹ thuật phân tích tài chính khác nhau để đánh giá hiệu quả tài chính của công ty.

Bằng cách phân tích báo cáo tài chính và các tỷ số tài chính quan trọng, bạn sẽ có được những hiểu biết có giá trị về khả năng sinh lời, tính thanh khoản, đòn bẩy và hiệu quả của công ty, từ đó giúp đưa ra quyết định đầu tư sáng suốt hơn.

Mặc dù các kỹ thuật phân tích báo cáo tài chính có thể là công cụ mạnh mẽ cho bạn, nhưng chúng nên được sử dụng kết hợp cùng với các phương pháp phân tích khác, chẳng hạn như mô hình kinh doanh của công ty, xem xét đến bối cảnh cạnh tranh và xu hướng của ngành.

Bên cạnh đó, bạn cũng cần nắm được những hạn chế của kỹ thuật phân tích báo cáo tài chính và nhận thức được những sai lệch tiềm ẩn hoặc sự không chính xác trong dữ liệu được sử dụng.

Nhìn chung, tiến hành phân tích báo cáo tài chính doanh nghiệp kỹ lưỡng và đầy đủ thông tin là một thành phần quan trọng để đầu tư thành công và bạn nên dành thời gian để phát triển các kỹ năng và kiến thức cần thiết để thực hiện việc này một cách hiệu quả nhất.

Chia sẻ bài viết

Không bỏ lỡ những kiến thức mới nhất từ Simplize