Biên lợi nhuận (Profit margin) là gì? Cách tính (+Ví dụ)

Khánh Phan, FRM

Khánh Phan, FRM

Mục lục

2.1. #1: Giúp đánh giá hiệu quả hoạt động của doanh nghiệp

2.2. #2: Giúp chọn ra những doanh nghiệp có lợi thế cạnh tranh lớn

2. Ý nghĩa của biên lợi nhuận

3.1. #1: Biên lợi nhuận gộp (Gross margin)

3.2. #2: Biên lợi nhuận hoạt động (operating margin)

3.3. #3: Biên lợi nhuận ròng (net profit margin)

3. Cách tính biên lợi nhuận

Tăng trưởng doanh thu hay tăng trưởng lợi nhuận được rất nhiều nhà đầu tư ưa thích sử dụng và tỏ ra cực kỳ hấp dẫn với những bạn mới tham gia đầu tư chứng khoán.

Ví dụ như 1 công ty ABC đặt kế hoạch đột biến:

- Tăng trưởng doanh thu 30% so với cùng kỳ

- Tăng trưởng lợi nhuận sau thuế 50% so với cùng kỳ

Tuy nhiên rất ít người tiết lộ cho bạn rằng có một chỉ tiêu nữa cực kỳ đơn giản, cũng tính từ doanh thu, lợi nhuận và được rất nhiều nhà đầu tư giàu kinh nghiệm sử dụng.

Đó chính là Biên lợi nhuận.

Vậy…

Biên lợi nhuận (Profit margin) là gì?

Profit Margin là tỷ lệ giữa lợi nhuận và doanh thu thuần của doanh nghiệp. Nó cũng cho biết với mỗi đồng doanh thu bạn sẽ kiếm được bao nhiêu đồng lợi nhuận.

Trong đó:

- Doanh thu là linh hồn của doanh nghiệp, đại điện cho quy mô, thị phần và sức mạnh của doanh nghiệp trong một ngành kinh doanh nhất định.

- Lợi nhuận lại đại diện cho phần lợi ích mà doanh nghiệp thu được sau một năm kinh doanh.

Do đó biết cách phân tích chỉ số này bạn sẽ khai thác được cực kỳ nhiều thông tin về doanh nghiệp.

Ví dụ: Biên lợi nhuận sau thuế quý IV – 2022 của Công ty cổ phần hóa chất Đức Giang (Mã cổ phiếu DGC) là 36% nghĩa là cứ 100 đồng doanh thu thì DGC thu được 36 đồng lợi nhuận.

Ý nghĩa của biên lợi nhuận

#1: Giúp đánh giá hiệu quả hoạt động của doanh nghiệp

Là thước đo, đo lường hiệu quả của hoạt động sản xuất và kinh doanh của một doanh nghiệp.

Khi lợi nhuận biên cao, điều đó cho thấy rằng doanh nghiệp đang có hiệu quả trong việc sản xuất kinh doanh khi có thể thu được nhiều lợi nhuận từ doanh thu của mình.

Hiệu quả ở đây có thể do:

- Giá thành trên một đơn vị sản phẩm thấp hơn các đối thủ khác do công ty áp dụng khoa học công nghệ hay sản xuất với quy mô lớn

- Giá bán trên một đơn vị sản phẩm cao hơn các đối thủ khác do công ty làm marketing tốt hoặc sản phẩm đang được yêu thích

- Doanh nghiệp quản lý chi phí tốt

Ví dụ cổ phiếu DGC liên tục tăng từ năm 2020 trở lại do nhu cầu sử dụng Phosphor để làm pin xe điện, chất bán dẫn ngày càng tăng giúp giá bán sản phẩm của DGC cao hơn.

#2: Giúp chọn ra những doanh nghiệp có lợi thế cạnh tranh lớn

Nếu bạn muốn so sánh và tìm kiếm doanh nghiệp có lợi thế cạnh tranh lớn trong ngành thì lợi nhuận biên chắc chắn là tiêu chí tuyệt vời mà bạn không muốn bỏ qua.

Khi một doanh nghiệp có lợi nhuận biên cao hơn so với các doanh nghiệp khác trong cùng ngành, điều này cho thấy doanh nghiệp đó có khả năng tạo ra lợi nhuận tốt hơn từ hoạt động kinh doanh của mình.

Điều này có thể đến từ nhiều yếu tố như:

- Quản lý chi phí hiệu quả hơn

- Sử dụng tài sản tốt hơn

- Sản xuất sản phẩm chất lượng cao hoặc có giá bán cao hơn

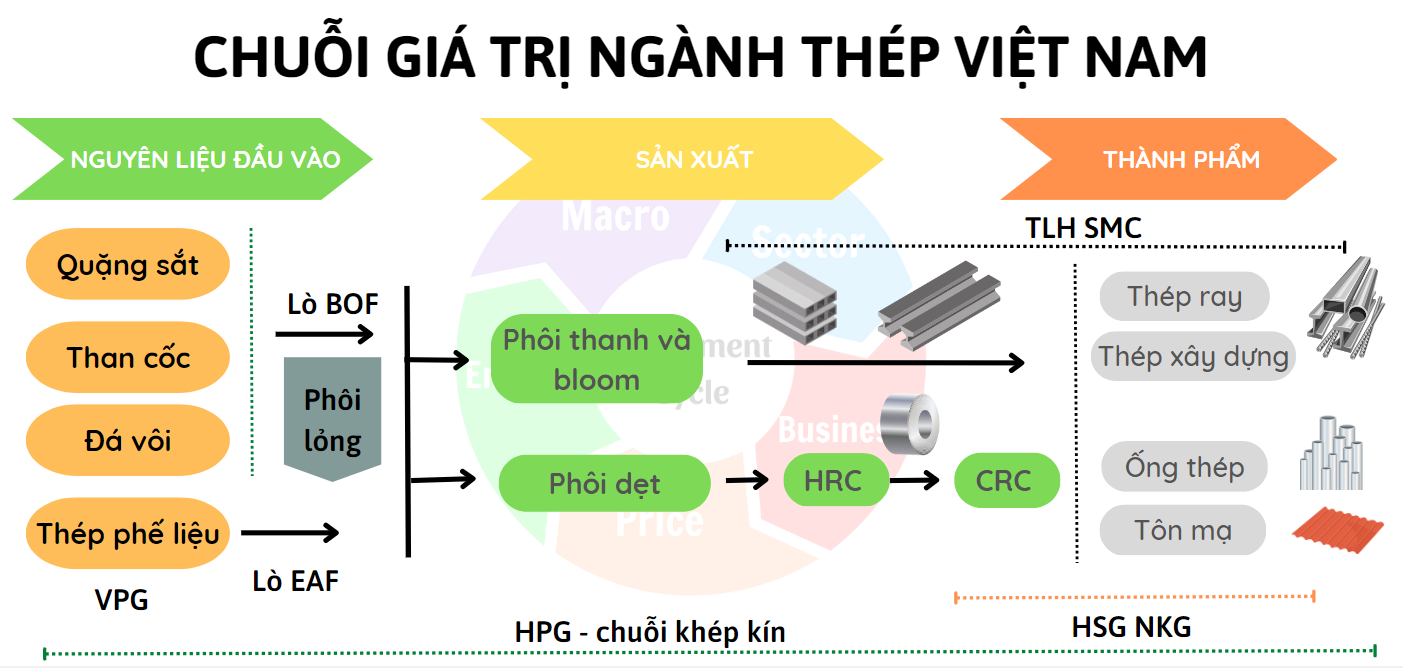

- Chuỗi giá trị trong ngành dài hơn

Lấy ví dụ như trong ngành thép, cổ phiếu HPG có chuỗi giá trị dài hơn, làm nhiều công đoạn hơn các đối thủ khác…

Từ đó HPG cũng tối ưu được chi phí và có lợi nhuận biên cao hơn các đối thủ khác trong ngành.

Với biên lợi nhuận cao hơn, doanh nghiệp có thể coi như có lợi thế cạnh tranh lớn hơn so với các đối thủ trong cùng ngành

Doanh nghiệp có thể sử dụng chỉ số này để đầu tư vào nghiên cứu và phát triển, mở rộng quy mô sản xuất hoặc tăng cường marketing để tăng doanh số bán hàng.

Nói cách khác, doanh nghiệp có lợi nhuận biên cao có khả năng tăng trưởng nhanh hơn và có khả năng tạo ra giá trị lớn hơn cho cổ đông và nhà đầu tư.

Cách tính biên lợi nhuận

Nó phụ thuộc vào loại lợi nhuận mà bạn muốn tính.

Hiện tại có 3 loại Profit marginn chính mà nhà đầu tư cần quan tâm…

#1: Biên lợi nhuận gộp (Gross margin)

Gross margin là chỉ số tài chính được sử dụng để đo lường hiệu quả hoạt động của doanh nghiệp, sau khi trừ đi các chi phí sản xuất như:

- Chi phí nguyên vật liệu

- Khấu hao liên quan tới quá trình sản xuất

- Các chi phí khác liên quan đến sản xuất và kinh doanh sản phẩm hoặc dịch vụ.

Các loại chi phí này được gọi chung là giá vốn hàng bán. Nó cho bạn biết với mỗi 100 đồng doanh thu, bạn có thể thu về được bao nhiêu đồng lợi nhuận gộp.

Giúp nhà đầu tư đánh giá hiệu quả hoạt động của doanh nghiệp trên yếu tố cơ bản nhất là sản xuất kinh doanh (chưa tính tới chi phí bán hàng, quản lý doanh nghiệp).

Công Thức

Gross margin = (Lợi nhuận gộp/ Doanh thu thuần) x 100%

Hoặc

Gross margin = (Doanh thu thuần – Giá vốn hàng bán)/Doanh thu thuần x 100%

Bạn có thể lấy cả 3 chỉ tiêu: Lợi nhuận gộp, doanh thu thuần, giá vốn hàng bán trên báo cáo tài chính của doanh nghiệp

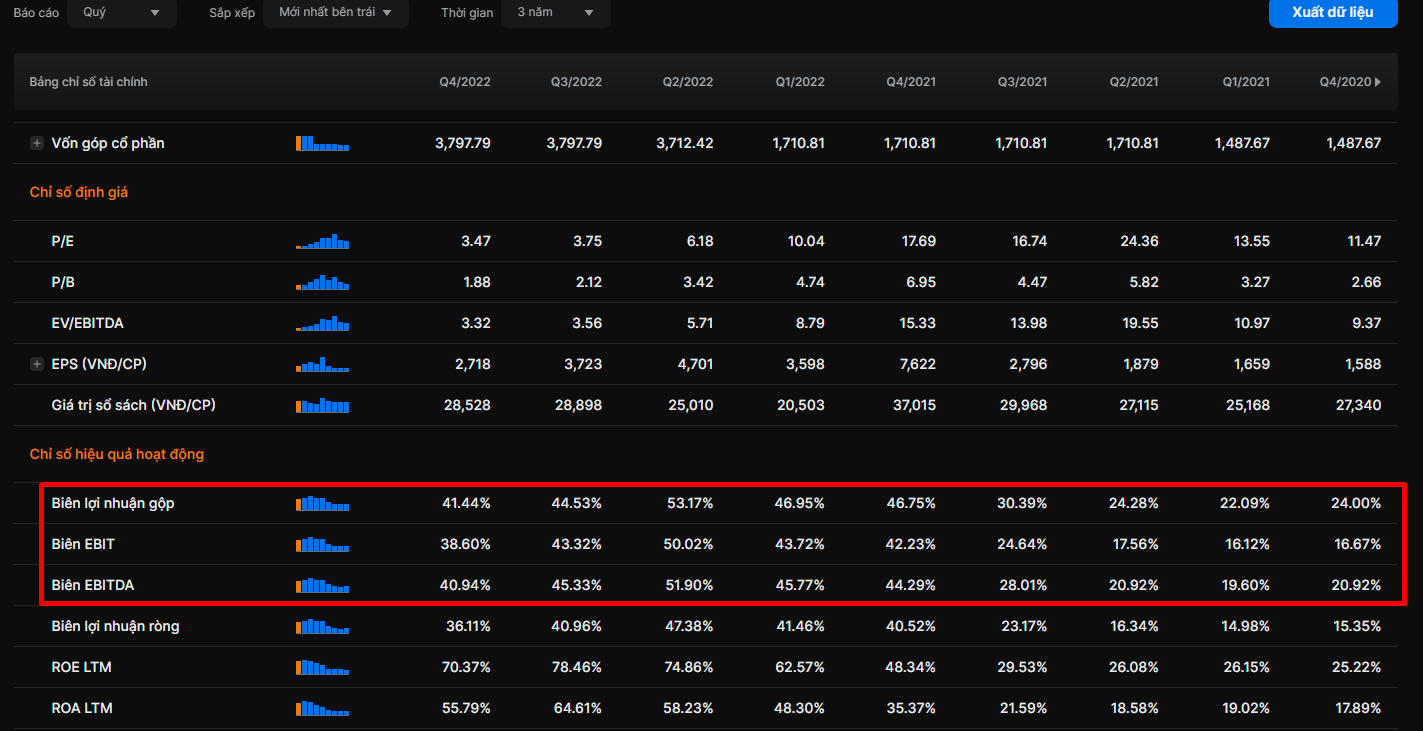

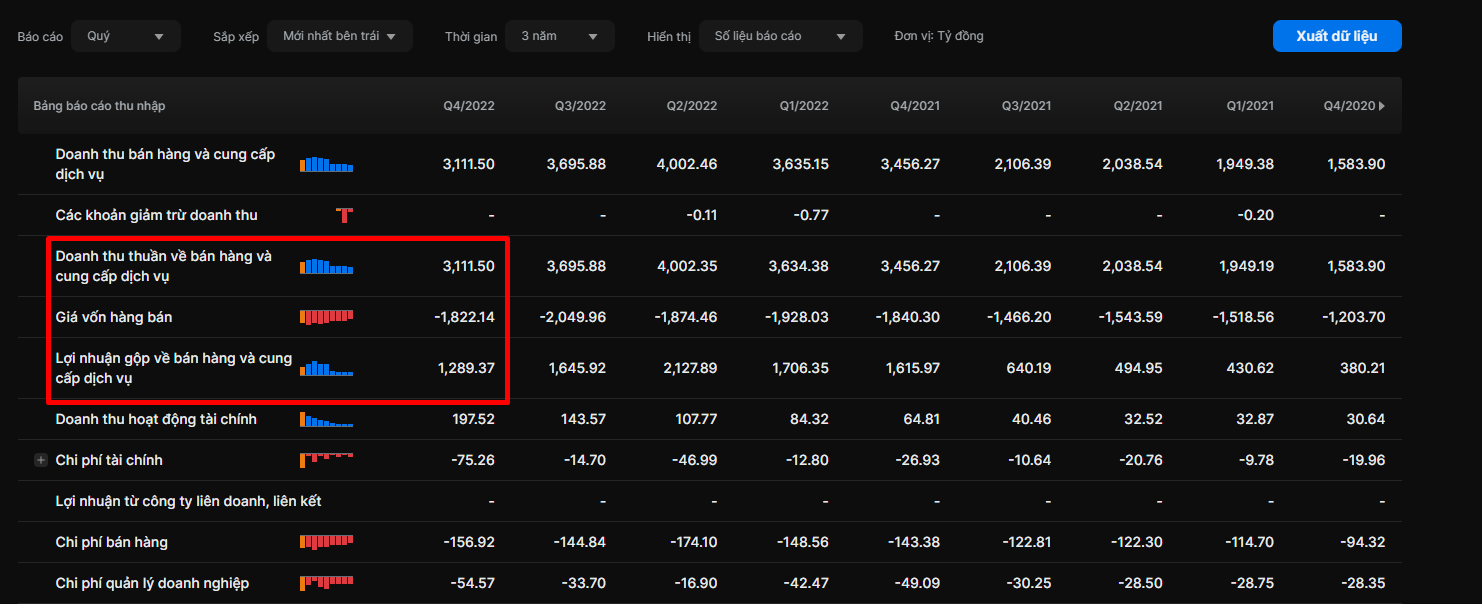

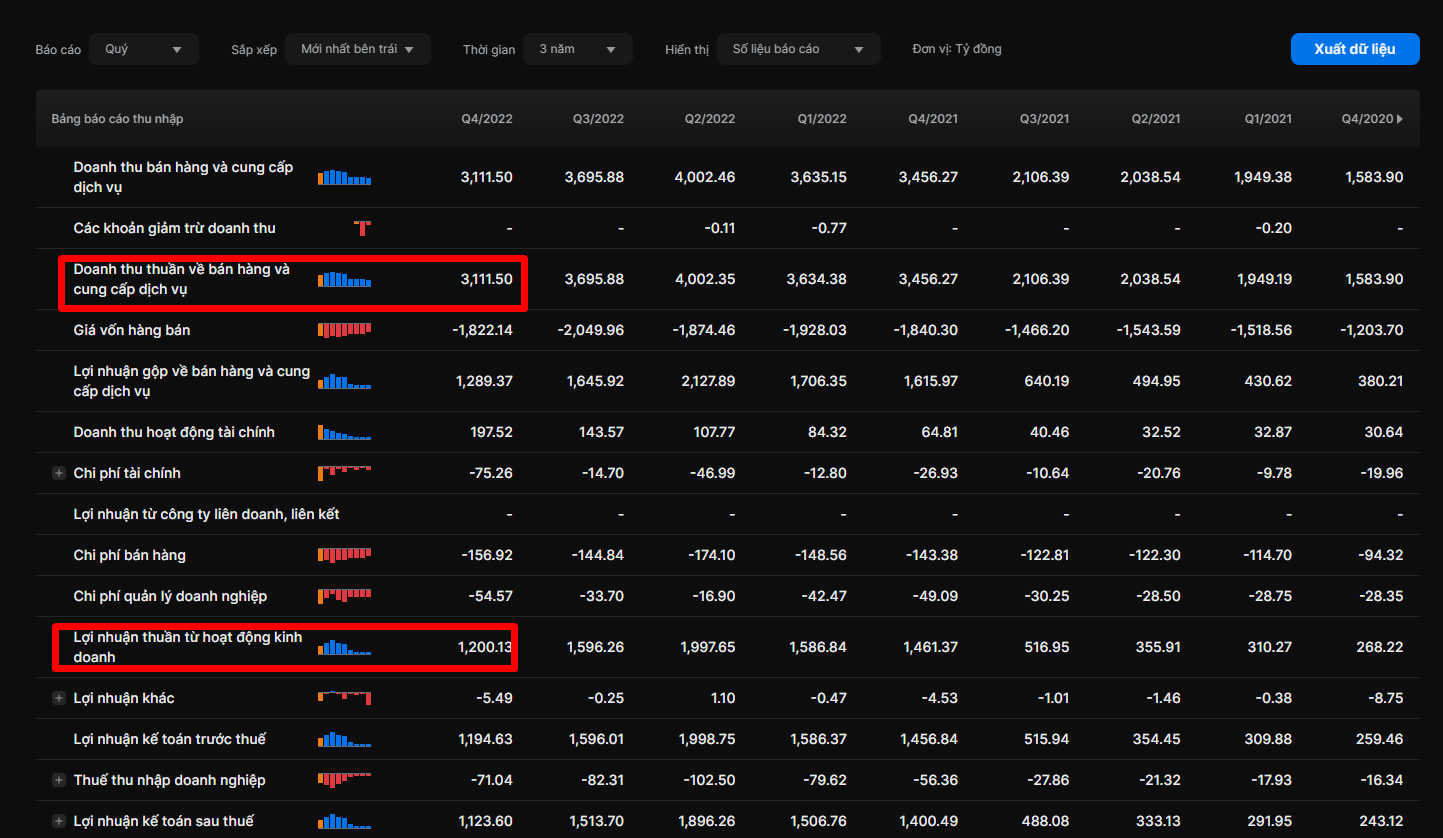

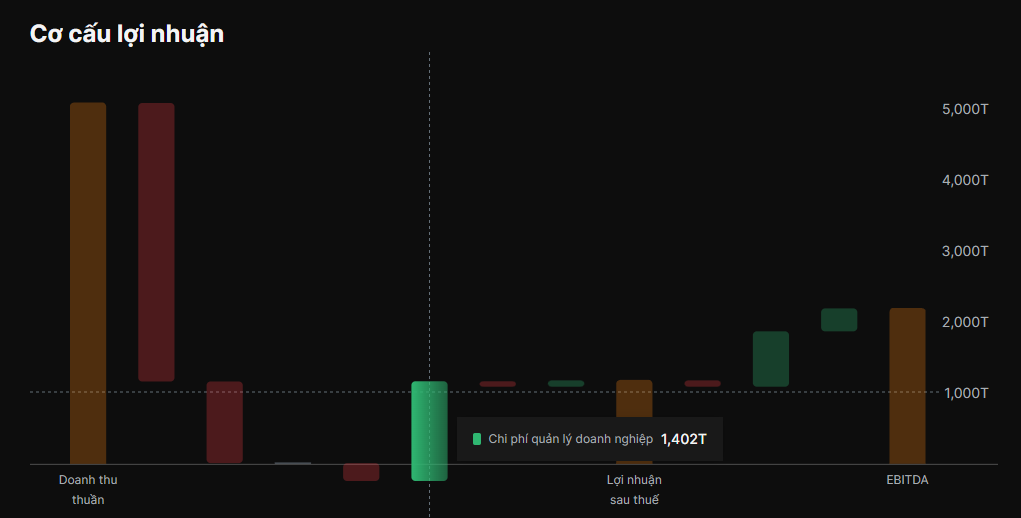

Ví dụ tôi lấy dữ liệu của Simplize về cổ phiếu DGC, áp dụng công thức ta thu được:

Gross margin = (Lợi nhuận gộp/ Doanh thu thuần) x 100% = (1.289/3.111) x 100% = 41,4%

Hoặc

Gross margin = (Doanh thu thuần – Giá vốn hàng bán)/Doanh thu thuần x 100% = (3111 – 1822)/311 = 1289/3111 = 41.4%

#2: Biên lợi nhuận hoạt động (operating margin)

Là chỉ số tài chính được sử dụng để đo lường hiệu quả hoạt động của doanh nghiệp, sau khi trừ đi các chi phí sản xuất, bán hàng và quản lý doanh nghiệp như:

- Giá vốn hàng hàng bán

- Chi phí bán hàng

- Chi phí quản lý doanh nghiệp

- Kết quả từ hoạt động tài chính

Khác với Gross margin chỉ phản ánh tới yếu tố giá vốn hàng bán, operating margin phản ánh cả chi phí bán hàng, chi phí quản lý doanh nghiệp và kết quả từ hoạt động tài chính

Công Thức

Operating margin = (Lợi nhuận thuần từ hoạt động kinh doanh/ Doanh thu thuần) x 100%

Trong đó:

Lợi nhuận thuần từ hoạt động kinh doanh = Doanh thu thuần – giá vốn hàng bán – chi phí bán hàng – chi phí quản lý doanh nghiệp – kết quả từ hoạt động tài chính

Bạn có thể lấy luôn chỉ tiêu lợi nhuận thuần từ hoạt động kinh doanh trên báo cáo kết quả kinh doanh và tính Operating margin.

Hoạt động của DGC quý 4 = (Lợi nhuận thuần từ hoạt động kinh doanh/ Doanh thu thuần) x 100% = (1200/3111) x 100% = 38.57%

Ý nghĩa của biên lợi nhuận hoạt động

Cho bạn biết với mỗi 100 đồng doanh thu, bạn có thể thu về được bao nhiêu đồng lợi nhuận thuần từ hoạt động kinh doanh.

Giúp nhà đầu tư đánh giá hiệu quả của toàn bộ hoạt động của doanh nghiệp tính cả chi phí lãi vay, chi phí bán hàng, chi phí quản lý doanh nghiệp.

#3: Biên lợi nhuận ròng (net profit margin)

Net profit margin là chỉ số tài chính được sử dụng để đo lường hiệu quả hoạt động của doanh nghiệp, sau khi đã trừ đi toàn bộ chi phí trong kỳ của doanh nghiệp.

Đây là chỉ số cực kỳ hiệu quả và được rất nhiều nhà đầu tư sử dụng.

Công Thức

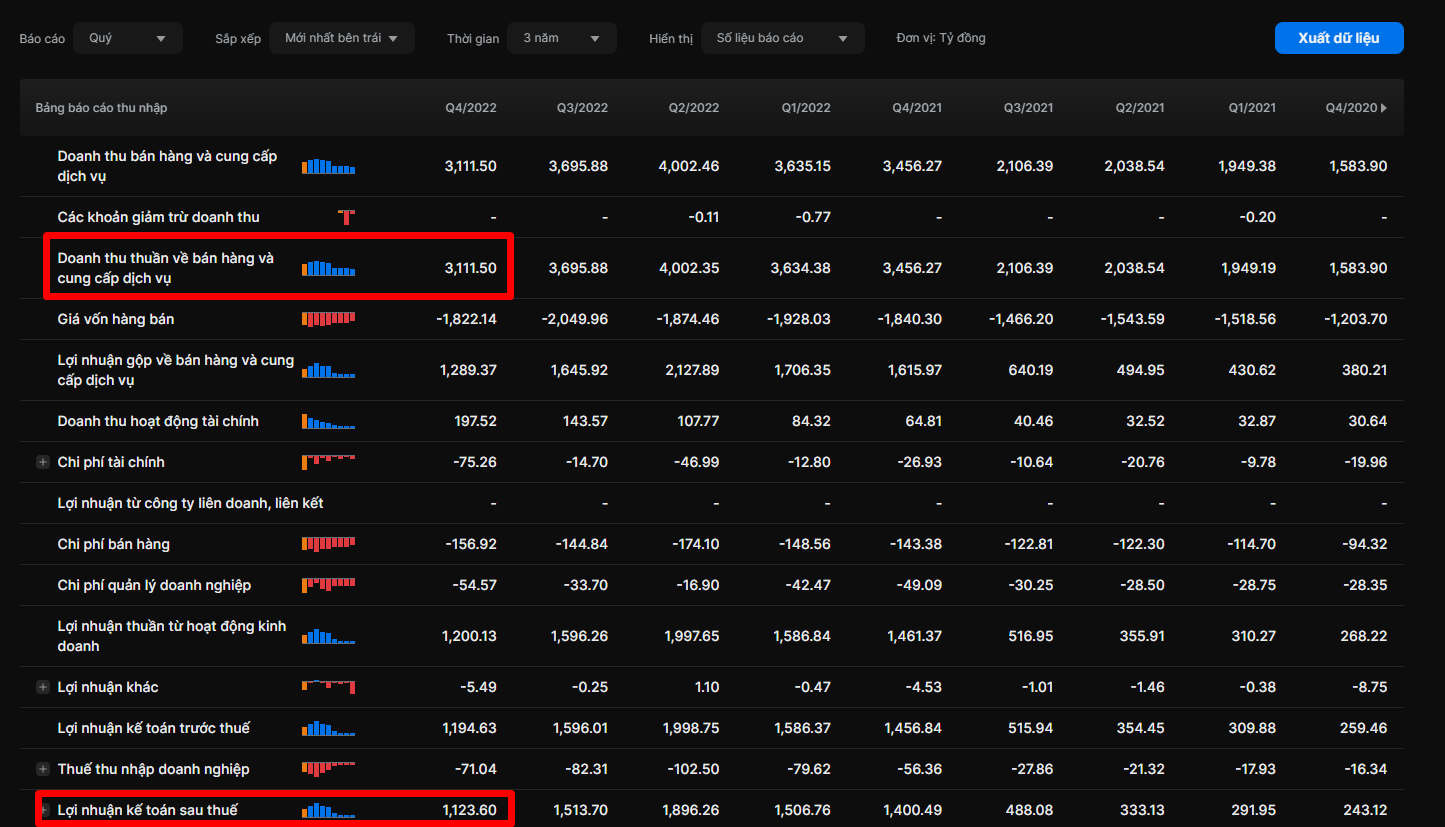

Net profit margin = (Lợi nhuận sau thuế/ Doanh thu thuần) x 100%

Bạn có thể dễ dàng tính Chỉ số khi cả lợi nhuận sau thuế và doanh thu thuần đều có trên báo cáo kết quả kinh doanh.

Biên lợi nhuận bao nhiêu là tốt?

Mỗi ngành lại có có đặc điểm kinh doanh, cơ cấu vốn khác nhau.

Do đó, để biết biên lợi nhuận của doanh nghiệp bao nhiêu là tốt, bạn nên so sánh với chính đối thủ trong ngành.

Ví dụ:

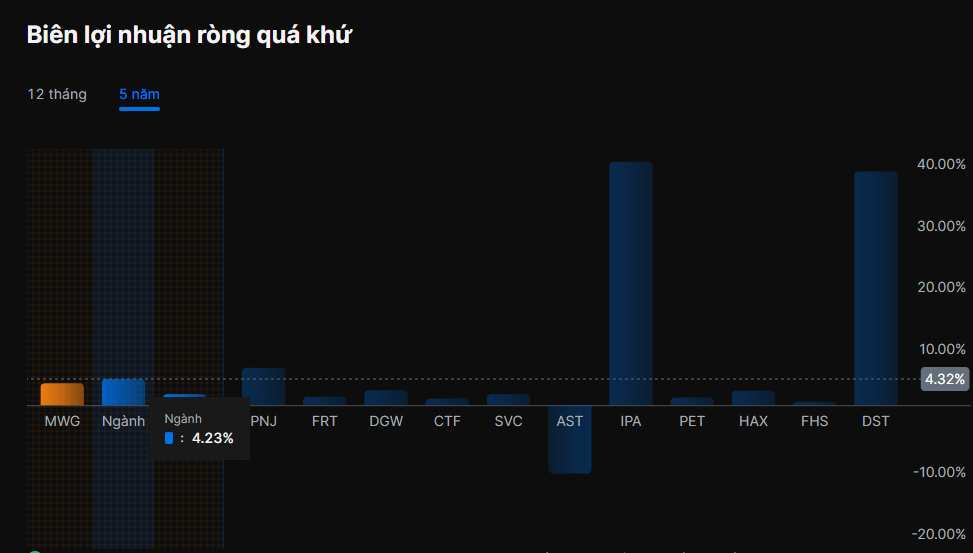

Những ngành như bán lẻ thường có doanh thu rất lớn, vòng quay vòng vốn cao nhưng đổi lại sẽ có biên lợi nhuận rất thấp.

Bạn không thể chỉ thấy biên lợi ròng của cổ phiếu MWG ~ 3.55% mà kết luận rằng doanh nghiệp không tốt.

Trên thực tế đây là mức tốt hơn so với các đối thủ trực tiếp trong ngành như:

- Công ty cổ phần Bán lẻ Kỹ thuật số FPT (Mã cổ phiếu FRT) ~ 1.37%

- Công ty cổ phần Thế giới số (Mã cổ phiếu DGW) ~ 2.43%

Nếu doanh nghiệp của bạn có mức biên lợi nhuận ngày càng tăng theo từng năm và cao hơn đối thủ cùng ngành thì đây là dấu hiệu rất tốt, cho thấy lợi thế cạnh tranh của doanh nghiệp đó ngày càng vững chắc.

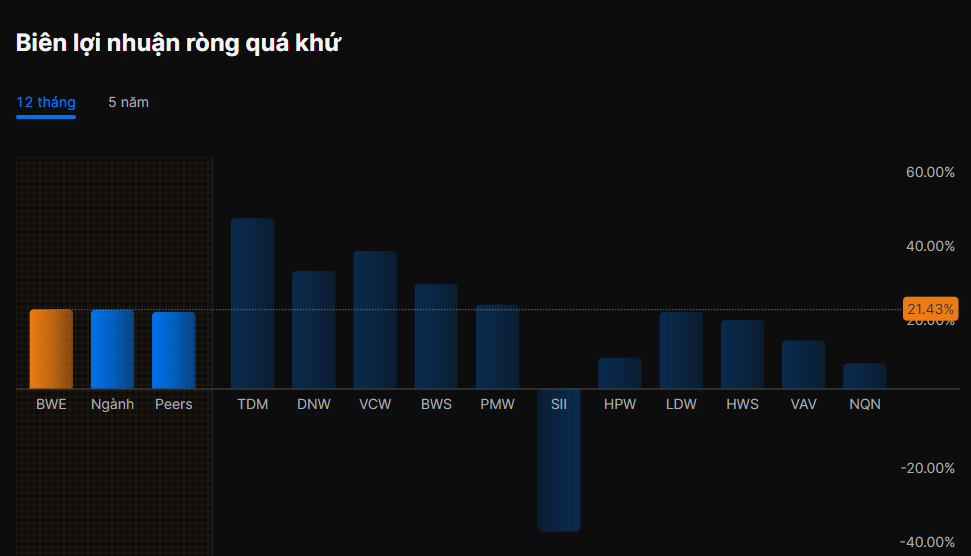

Ngược lại những ngành như ngành Tiện ích có biên lợi nhuận ròng rất lớn, nhưng đổi lại tốc độ tăng trưởng hằng năm không cao.

Cổ phiếu BWE có biên lợi12 tháng gần nhất lên hớn 21.4%, ngang với mức trung bình ngành nhưng lại cao hơn gấp 4 5 lần so với các doanh nghiệp bán lẻ như MWG.

Dó đó, bạn đừng vội vàng nhìn vào biên lợi nhuận của doanh nghiệp rồi kết luận khi chưa tính biên lợi nhuận của ngành nhé.

Những lưu ý khi sử dụng biên lợi nhuận

Khi sử dụng biên lợi nhuận, bạn cần lưu ý những đặc điểm sau…

#1: Cần xác minh chất lượng kết quả kinh doanh của doanh nghiệp

Do biên lợi nhuận là sử dụng thuần số liệu trên báo cáo kết quả kinh doanh của doanh nghiệp

Vậy nên bạn cần cực kỳ cẩn trọng xác minh chất lượng báo cáo của doanh nghiệp.

Ví dụ: Biên lợi nhuận ròng 12 tháng gần nhất của Công ty Cổ phần Hoàng Anh Gia Lai (Mã cổ phiếu HAG) lên tới 23%…

Tuy nhiên nếu phân tích kỹ, ta có thể thấy lợi nhuận sau thuế năm 2022 của HAG chủ yếu đến từ khoản Chi phí quản lý doanh nghiệp.

Rõ ràng đây không phải khoản lãi đến từ hoạt động kinh doanh cốt lõi

Vậy nên chúng ta không nên tính khoản lãi này vào lợi nhuận sau thuế của HAG để tính biên lợi nhuận.

#2: Nên so sánh biên lợi nhuận với các đối thủ trong ngành

Như đã nhắc tới trong phần trước, so sánh biên lợi nhuận giữa các doanh nghiệp trong ngành có thể giúp tìm ra công ty nào có lợi thế cạnh tranh tốt hơn.

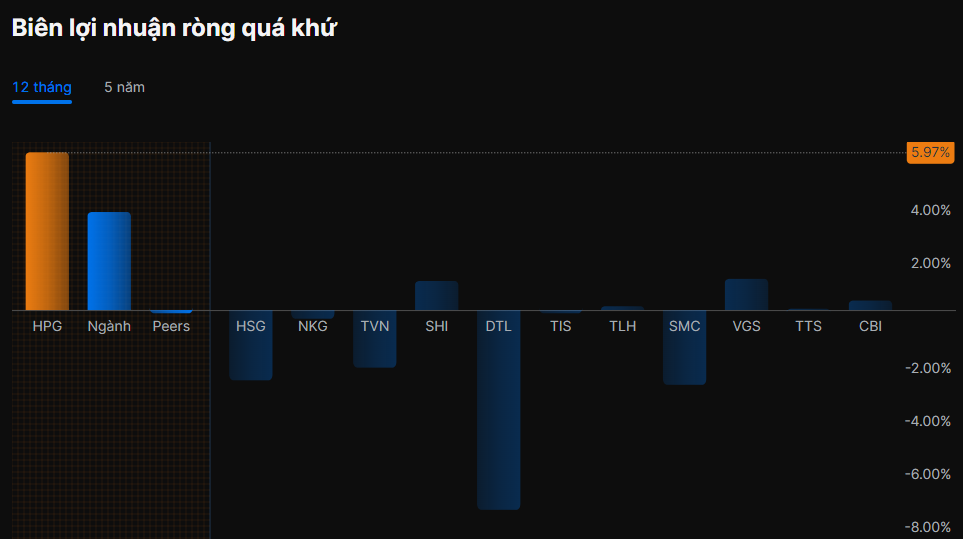

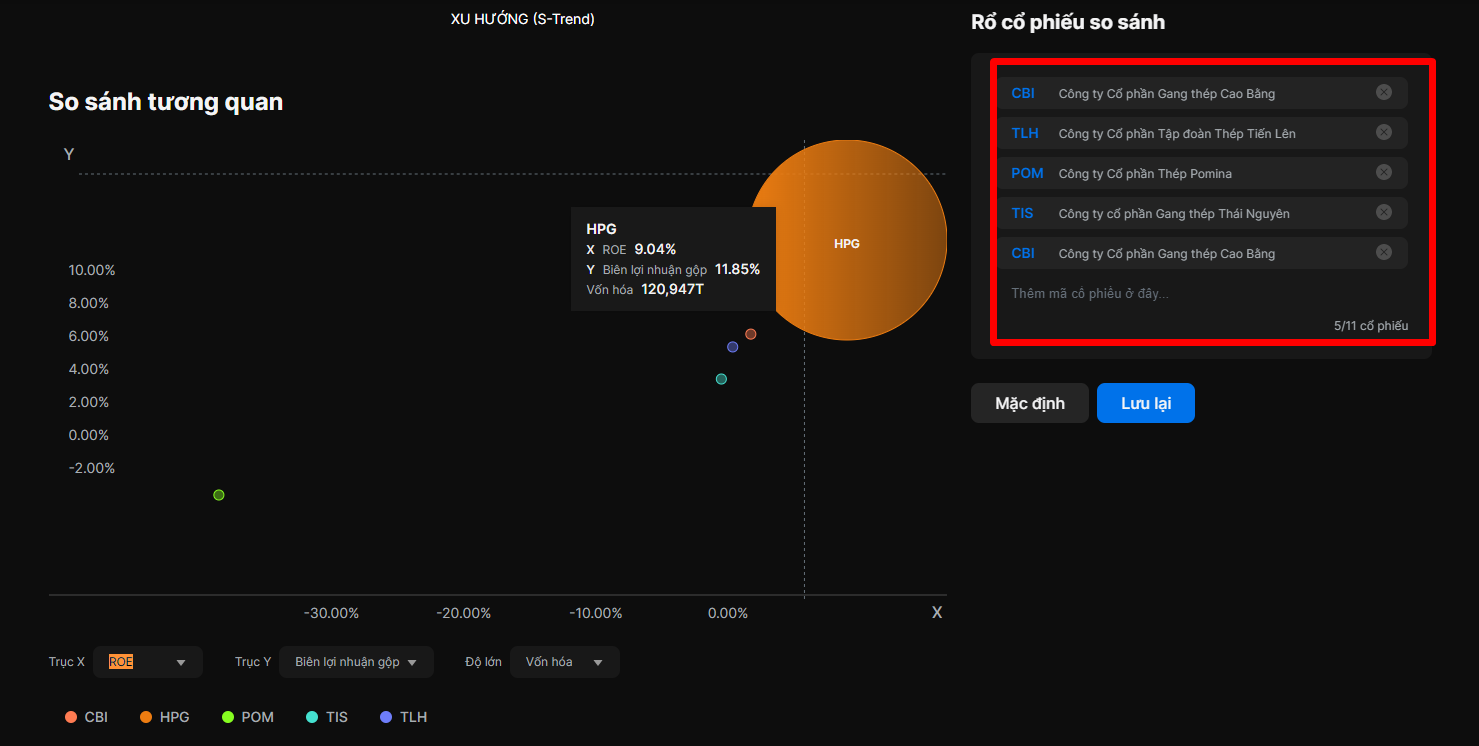

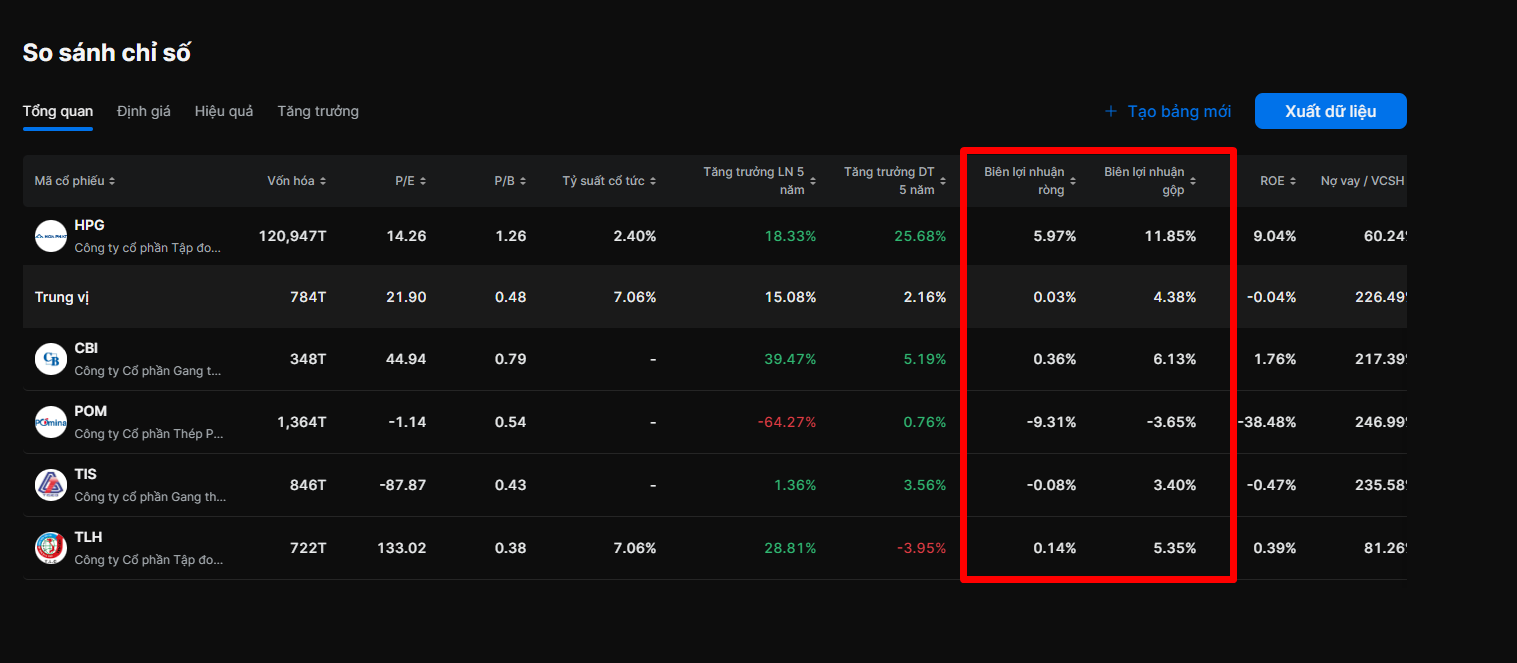

Tuy nhiên khối lượng công việc sẽ tương đối lớn nếu như bạn tính tay toàn bộ cổ phiếu trong ngành, do đó ở đây tôi sẽ sử dụng công cụ So sánh của Simplize với cổ phiếu HPG…

Ở đây tôi chỉ chọn những doanh nghiệp thực sự sản xuất thép giống HPG, không lấy những doanh nghiệp chỉ mua thép cuộn về sản xuất tôn mạ như HSG hay NKG.

Bạn có thể thấy quy mô vốn hóa, biên lợi nhuận của HPG đều quá vượt trội so với các đối thủ trong ngành.

Chính điều này sẽ giúp HPG có nhiều dư địa để hạ giá bán và ngày càng chiếm lĩnh thị phần cao hơn trong lúc thị trường khó khăn.

#3: Chú ý tới sự ổn định của lợi nhuận biên

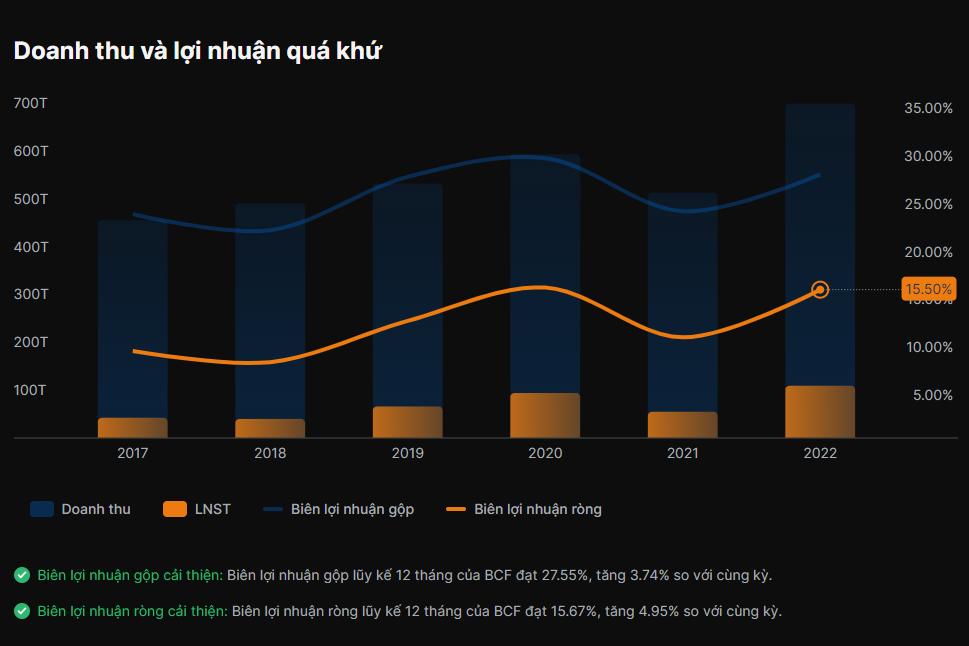

Biên lợi nhuận hay bất kỳ chỉ số nào đánh giá hiệu quả hoạt động của doanh nghiệp cũng cần tới sự ổn định trong dài hạn.

Bạn sẽ không muốn mạo hiểm đầu tư vào những doanh nghiệp có biên lợi nhuận trồi sụt, khó dự phóng.

Thay vào đó bạn nên đầu tư vào những công ty có biên lợi nhuận tăng trưởng trong dài hạn như Công ty Cổ phần Thực phẩm Bích Chi (Mã cổ phiếu BCF)

Đồng thời net margin trong dài hạn của doanh nghiệp cũng cao hơn đối thủ trong ngành.

#4: Kết hợp lợi nhuận biên với các chỉ số khác

Biên lợi nhuận là chỉ số rất quan trọng nhưng không phải là tất cả trong đầu tư.

Do chỉ số này chỉ thuần sử dụng dữ liệu trên báo cáo kết quả kinh doanh

Vậy nên để sử dụng tốt chỉ số này bạn nên kết hợp với các chỉ số khác cũng như lưu ý những kiến thức liên quan đến báo cáo tài chính:

- Tốc độ tăng trưởng doanh thu, lợi nhuận

- Lợi nhuận trên vốn chủ sở hữu (ROE)

- Phát hiện gian lận báo cáo tài chính

- Cách đọc báo cáo tài chính trong 5 phút

- Cách phân tích tài chính doanh nghiệp

Kết luận

Tóm lại biên lợi nhuận là chỉ số rất quan trọng giúp nhà đầu tư đánh giá hiệu quả hoạt động của doanh nghiệp, bạn có thể sử dụng để:

- Đánh giá hiệu quả hoạt động của doanh nghiệp

- Chọn ra những doanh nghiệp có lợi thế cạnh tranh lớn

Có 3 loại lợi nhuận biên phổ biến mà bạn cần chú ý:

- Biên lợi nhuận gộp (Gross margin)

- Biên lợi nhuận hoạt động (Operating margin)

- Biên lợi nhuận ròng (Net profit margin)

Để xác định bao nhiêu là đủ tốt, bạn nên so sánh với các đối thủ trong ngành.

Ngoài ra, khi sử dụng bạn cũng cần:

- Xác minh chất lượng báo cáo kết quả hoạt động của doanh nghiệp

- So sánh với các đối thủ trong ngành

- Chú ý tới sự ổn định

- Kết hợp với các chỉ số khác

Chúc bạn đầu tư hiệu quả.

Chia sẻ bài viết

Không bỏ lỡ những kiến thức mới nhất từ Simplize