Vốn lưu động là gì? Cách tính và ý nghĩa trong đầu tư

Mục lục

Vốn lưu động (working capital) là khái niệm không quá phức tạp nhưng lại cực kỳ quan trọng trong đầu tư.

Chỉ số này không chỉ cho biết nguồn lực hiện tại sẵn có của doanh nghiệp phục vụ sản xuất kinh doanh…

Quan sát vốn lưu động thay đổi trong 1 khoảng thời gian dài còn giúp bạn hiểu rõ hơn dòng tiền và sức khỏe từ hoạt động kinh doanh của nghiệp.

Từ đó bạn có thể dễ dàng đánh giá chất lượng doanh nghiệp, tránh được rất nhiều doanh nghiệp có chất lượng không tốt.

Tôi sẽ giúp bạn hiểu thật rõ về vốn lưu động, cách tính cũng như cách ứng dụng trong đầu tư qua bài viết này…

Vốn lưu động là gì?

Vốn lưu động (Working capital) là một thước đo tài chính thể hiện nguồn lực sẵn có, phục vụ cho các hoạt động diễn ra hằng ngày của doanh nghiệp.

Ví dụ như các khoản:

- Tiền trả lương nhân viên

- Tiền chi trả mặt bằng

- Tiền điện nước

- Lãi vay ngân hàng

- Tiền mua nguyên vật liệu sản xuất

Lúc này doanh nghiệp sẽ lấy từ tiền từ vốn lưu động ra để thanh toán.

Nếu một doanh nghiệp có hoạt động tốt đến mấy nhưng nếu không đáp ứng đủ nguồn vốn sẵn có cũng sẽ khiến hoạt động kinh doanh bị gián đoạn và nghiêm trọng hơn có thể dẫn tới phá sản.

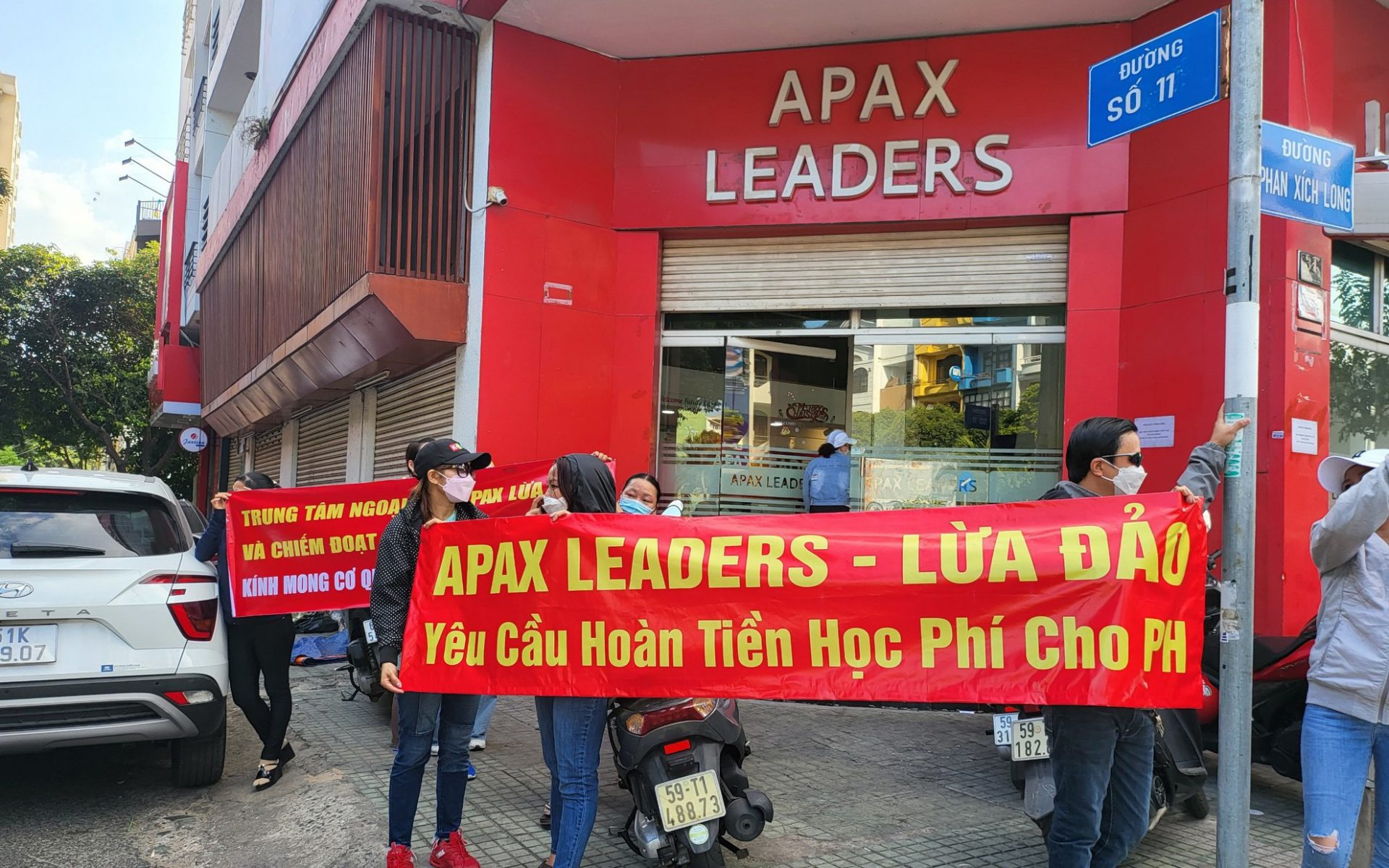

Phụ huynh học sinh liên tục căng băng rôn yêu cầu Apex trả học phí

Trung tâm Apax Leaders của Shark Thủy có lẽ là ví dụ điển hình cho việc không đủ vốn lưu động khi năm 2019 chuỗi trung tâm anh ngữ ngày phát triển quá nhanh từ nguồn tiền vay nợ.

Năm 2020 – 2021 dòng tiền hoạt động của công ty ảnh hưởng đáng kể do tác động của đại dịch covid – 19, dẫn tới tình trạng hệ thống trung tâm anh ngữ này không thể duy trì hoạt động.

Công thức tính vốn lưu động

Chỉ số này được tính bằng:

Vốn lưu động = Tài sản ngắn hạn – Nợ phải trả ngắn hạn

Trong đó:

– Tài sản ngắn hạn là các tài sản mà doanh nghiệp có thể dễ dàng chuyển đổi ngay thành tiền mặt trong ngắn hạn (dưới 1 năm)

Ví dụ:Tiền gửi ngân hàng, trái phiếu, chứng chỉ tiền gửi thời hạn dưới 1 năm, vàng bạc, ngoại tệ, hàng hóa, các khoản bán chịu,…

– Nợ phải trả ngắn hạn là các khoản nợ của doanh nghiệp sắp phải trả trong thời gian một năm tới.

Ví dụ như các khoản nợ vay ngân hàng, phải trả nhà cung cấp, nợ lương người lao động,…

Bạn có thể dễ dàng lấy được 2 chỉ tiêu này trên báo cáo tài chính doanh nghiệp.

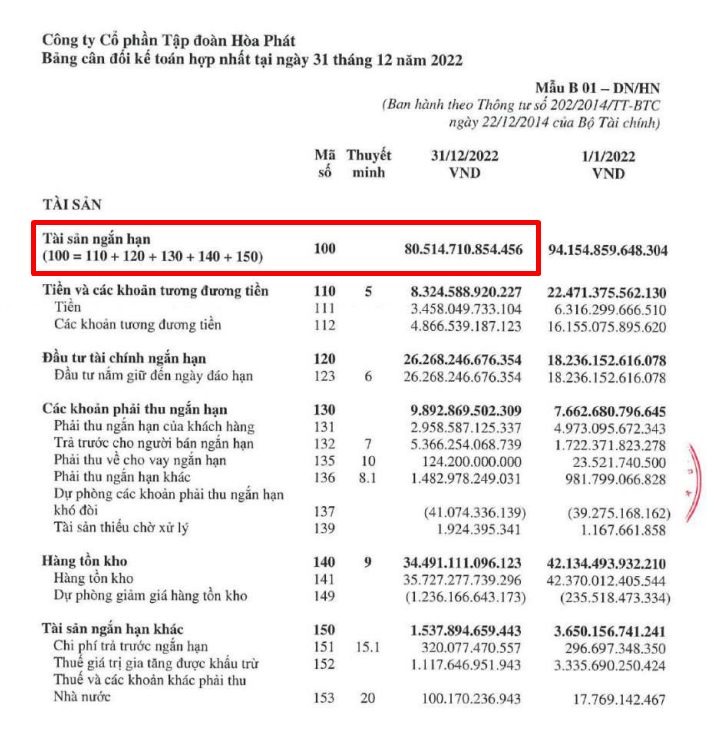

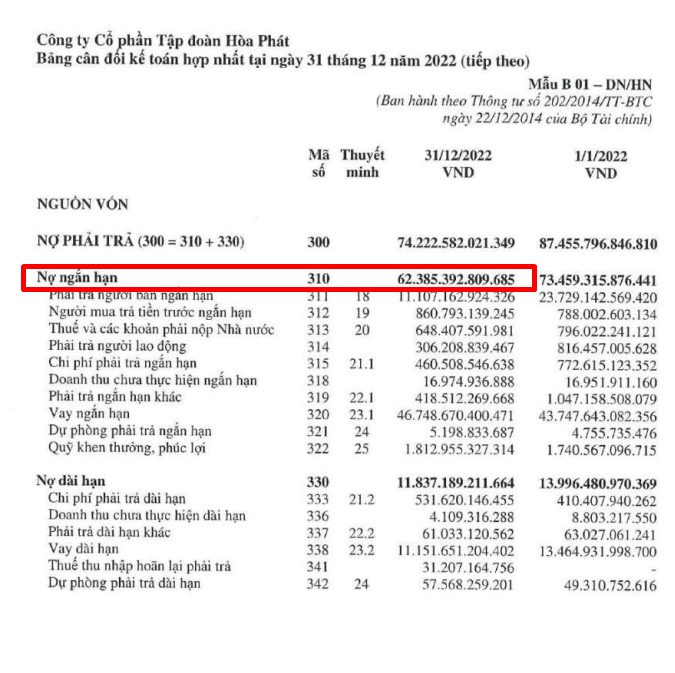

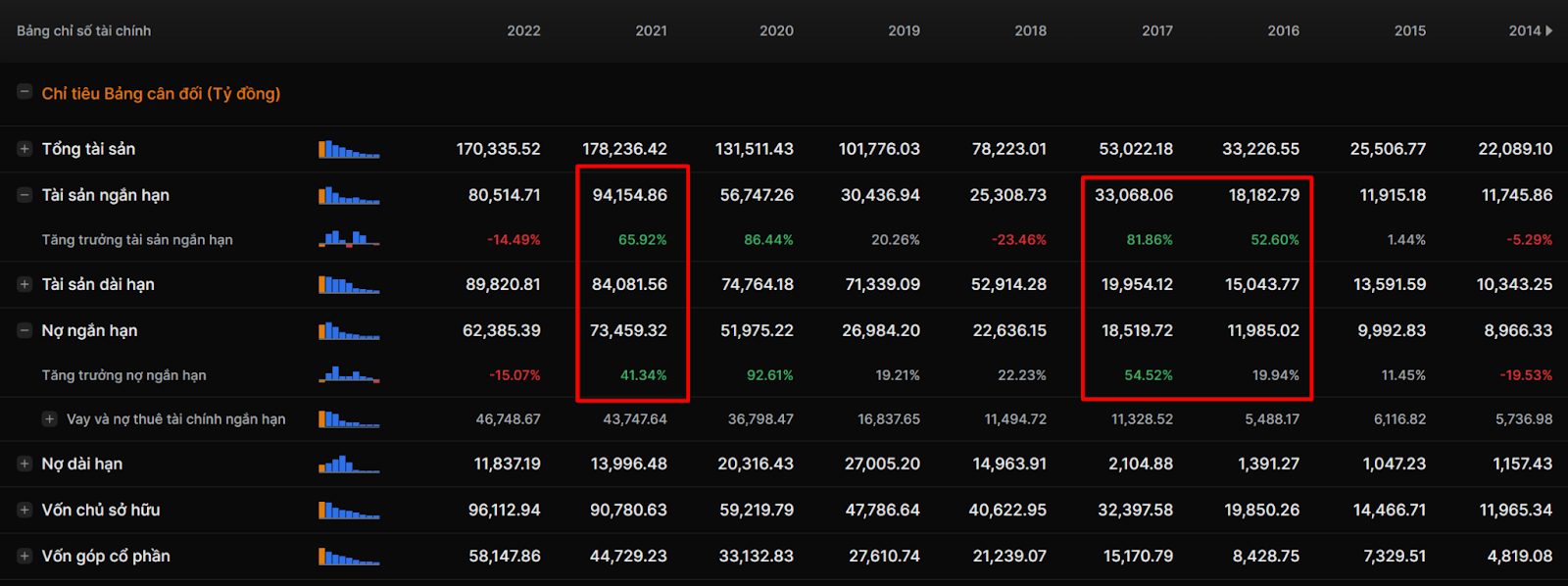

Ở đây tôi lấy ví dụ về báo cáo tài chính có kiểm toán của CTCP Tập đoàn Hòa Phát (Mã: HPG) năm 2022

Nợ ngắn hạn của HPG tại cuối năm 2022 là khoảng 80,5 nghìn tỷ, bao gồm một số khoản mục nhỏ như bạn có thể thấy trên hình.

Nợ phải trả ngắn hạn của doanh nghiệp là khoảng 62.4 nghìn tỷ.

Như vậy lắp vào công thức bạn có thể tính được vốn lưu động của HPG bằng:

= Tài sản ngắn hạn – Nợ phải trả ngắn hạn

= 80,5 – 62,4 = 17,6 nghìn tỷ

Tại thời điểm cuối tháng 12 năm 2022, HPG có số vốn ngắn hạn là 17,6 nghìn tỷ đồng phục hoạt động sản xuất kinh doanh ngắn hạn của doanh nghiệp.

Ý nghĩa của vốn lưu động

Vốn lưu động của doanh nghiệp càng cao càng tốt, bởi chỉ số này cho biết doanh nghiệp có bao nhiêu tiền để hoạt động trong ngắn hạn một cách liên tục.

Chỉ số này càng lớn cho thấy khả năng của một công ty để chuyển đổi tài sản thành tiền mặt một cách nhanh chóng và hiệu quả.

Điều này đặc biệt quan trọng khi công ty cần chi trả các khoản phải trả ngắn hạn, như tiền lương, các khoản nợ ngắn hạn, và các chi phí khác.

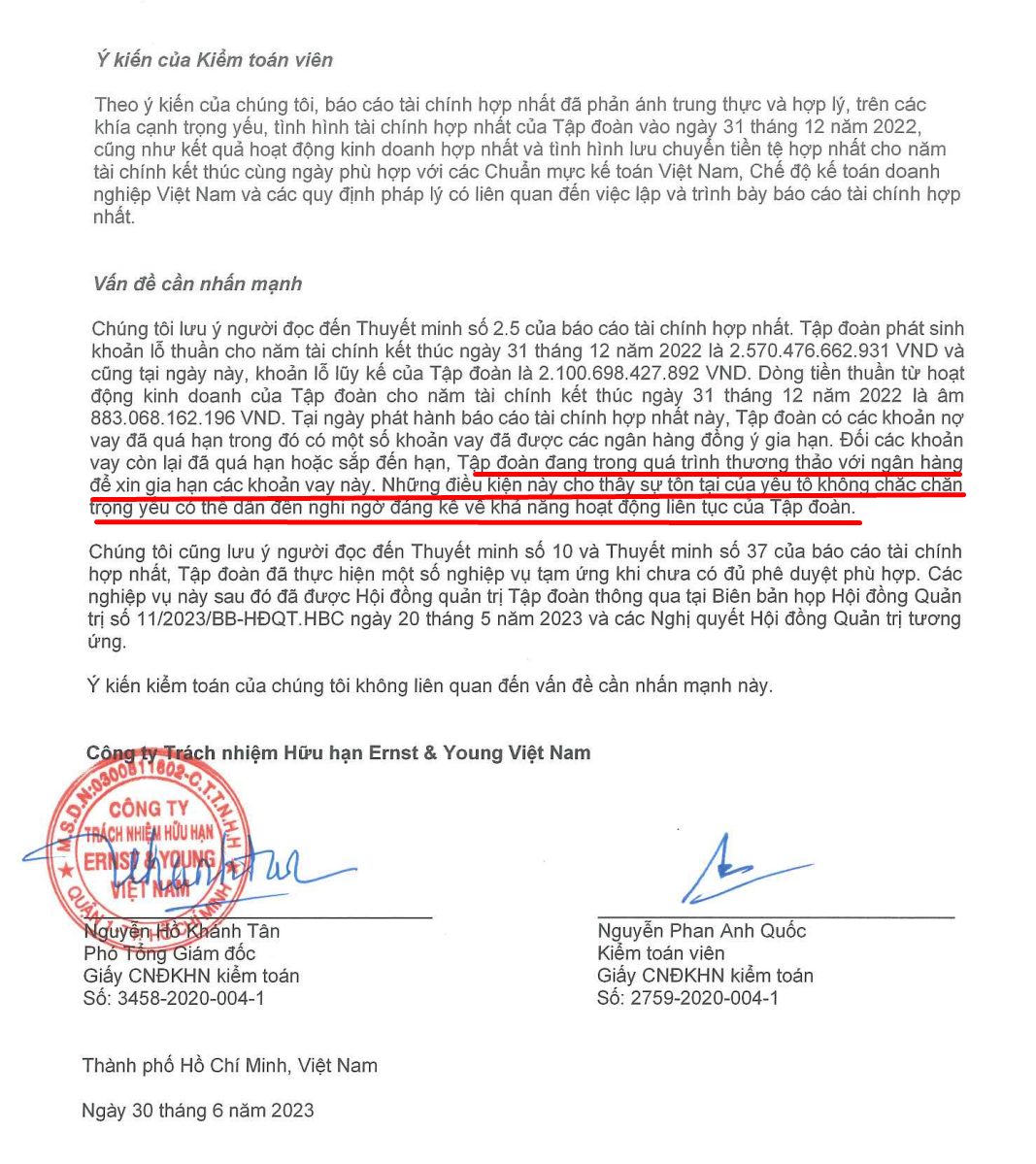

Ví dụ báo cáo kiểm toán năm 2022 của Công ty Cổ phần Tập đoàn Xây dựng Hòa Bình (Mã: HBC), kiểm toán viên đã nêu ý kiến về khả năng hoạt động liên tục của HBC khi các khoản nợ của HBC sắp đáo hạn.

Tăng cường khả năng tài chính

Vốn lưu động là một yếu tố quan trọng để tăng cường khả năng tài chính của công ty. Nó cho phép công ty tham gia vào các cơ hội kinh doanh mới, mở rộng hoạt động sản xuất và tiếp cận các dự án đầu tư.

Việc có sẵn nguồn vốn trong ngắn hạn cũng có thể giúp công ty thích ứng tốt hơn với thay đổi trong môi trường kinh doanh và cạnh tranh.

Số liệu tài chính cổ phiếu HPG, nguồn: Simplize

Ví dụ HPG trước khi khởi công dự án Dung Quất 1&2 đều tăng rất mạnh vốn lưu động và cả quy mô vay vốn ngắn hạn để tài trợ cho dự án này.

Vốn lưu động bao nhiêu là đủ?

Vốn lưu động bao nhiêu là đủ sẽ phụ thuộc vào nhiều yếu tố khác nhau, một số yếu tố có thể được xem xét bao gồm:

- Ngành nghề kinh doanh doanh: Một số ngành công nghiệp có yêu cầu vốn sẵn có cao hơn so với các ngành khác.

Ví dụ, trong ngành sản xuất hoặc ngành xây dựng sẽ cần vốn ngắn hạn tương đối nhiều để đáp ứng các nhu cầu tài chính ngắn hạn như thanh toán cho nguyên vật liệu, tiền công nhân viên và các chi phí khác có thể cao hơn so với các ngành dịch vụ. - Quy mô doanh nghiệp: Doanh nghiệp lớn hơn có xu hướng cần mức độ vốn lưu động cao hơn để đảm bảo khả năng thanh toán các khoản phải trả ngắn hạn. Một doanh nghiệp lớn sẽ có quy mô hoạt động lớn hơn, số lượng nhân viên và công việc cần thiết để quản lý tài chính ngắn hạn.

- Tình hình tài chính: Tình hình tài chính của doanh nghiệp, bao gồm lợi nhuận, dòng tiền và tài sản lưu động hay kế hoạch đầu tư dự án mới sẽ ảnh hưởng đến mức độ vốn ngắn hạn.

Do đó, sẽ không có áp án chuẩn xác cho việc xác định vốn lưu động của doanh nghiệp bao nhiêu là đủ.

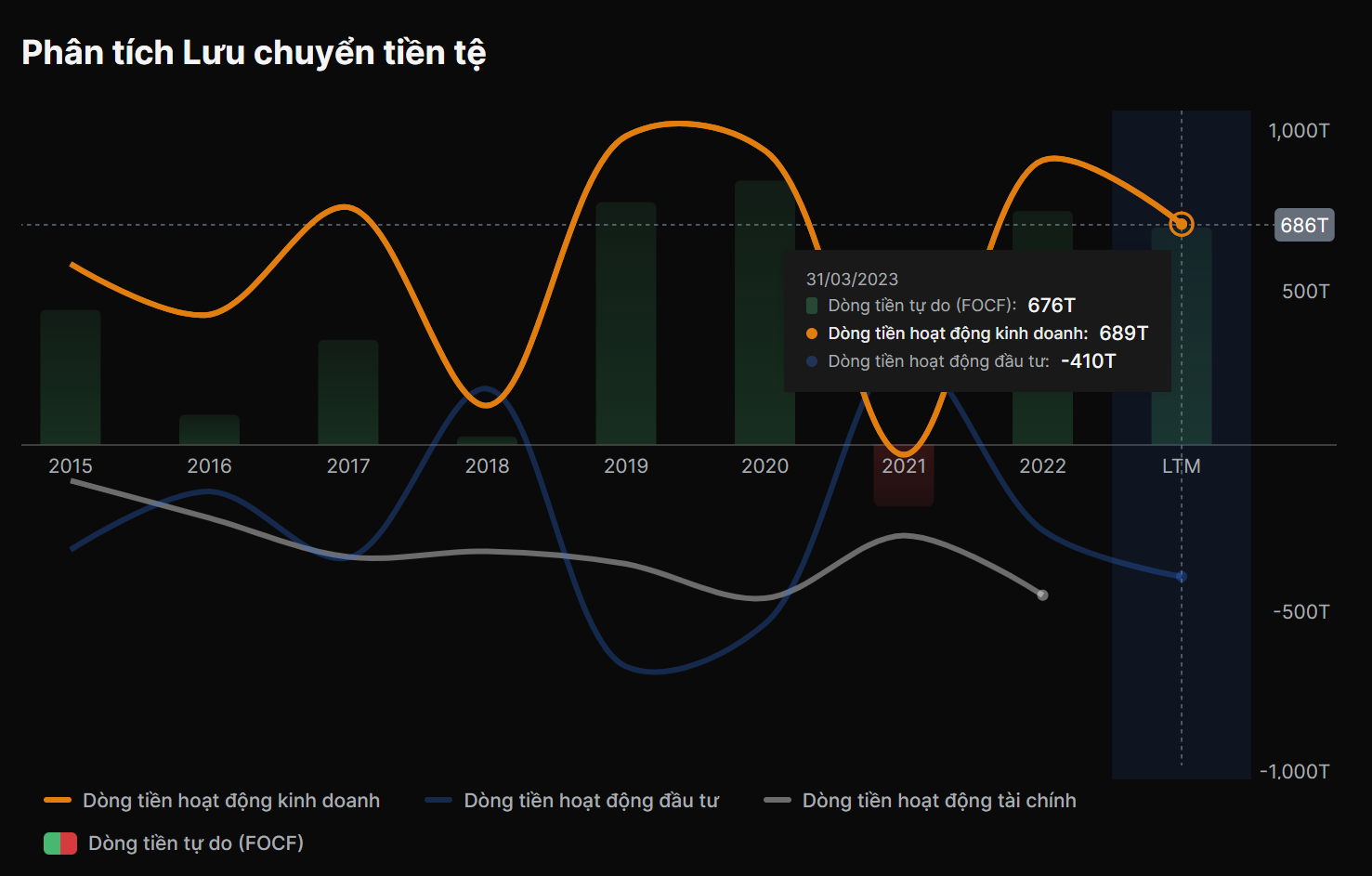

Phân tích 360 – Sức khỏe tài chính cổ phiếu BMP, nguồn: Simplize

Thay vào đó tôi thường nhìn vào khả năng tạo tiền của doanh nghiệp trong dài hạn, tức:

- Dòng tiền từ hoạt động kinh doanh

- Dòng tiền tự do

Nếu doanh nghiệp có thể tạo ra dòng tiền kinh doanh đều đặn, liên tục trong dài hạn thì bạn có thể yên tâm về khả năng hoạt động liên tục của doanh nghiệp.

Lưu ý khi sử dụng vốn lưu động

Khi sử dụng chỉ số này, đặc biệt là ở khía cạnh đầu tư, bạn cần đặc biệt chú ý một điểm chính sau đây:

Cẩn trọng với chất lượng vốn lưu động

Chất lượng vốn tốt hay xấu chủ yếu nằm ở phần tài sản ngắn hạn của doanh nghiệp!

Theo luật, thứ tự sắp xếp các loại tài sản trên bảng cân đối thể toán theo chiều giảm dần về tính thanh khoản (khả năng chuyển đổi thành tiền), theo thứ tự:

Tiền và các khoản tương đương tiền => Đầu tư tài chính ngắn hạn => Các khoản phải thu ngắn hạn => Hàng tồn kho => Tài sản ngắn hạn khác.

Do đó, nếu phần lớn tài sản ngắn hạn của doanh nghiệp là nằm ở các khoản phải thu, tồn kho, tài sản ngắn hạn thì chất lượng không cao.

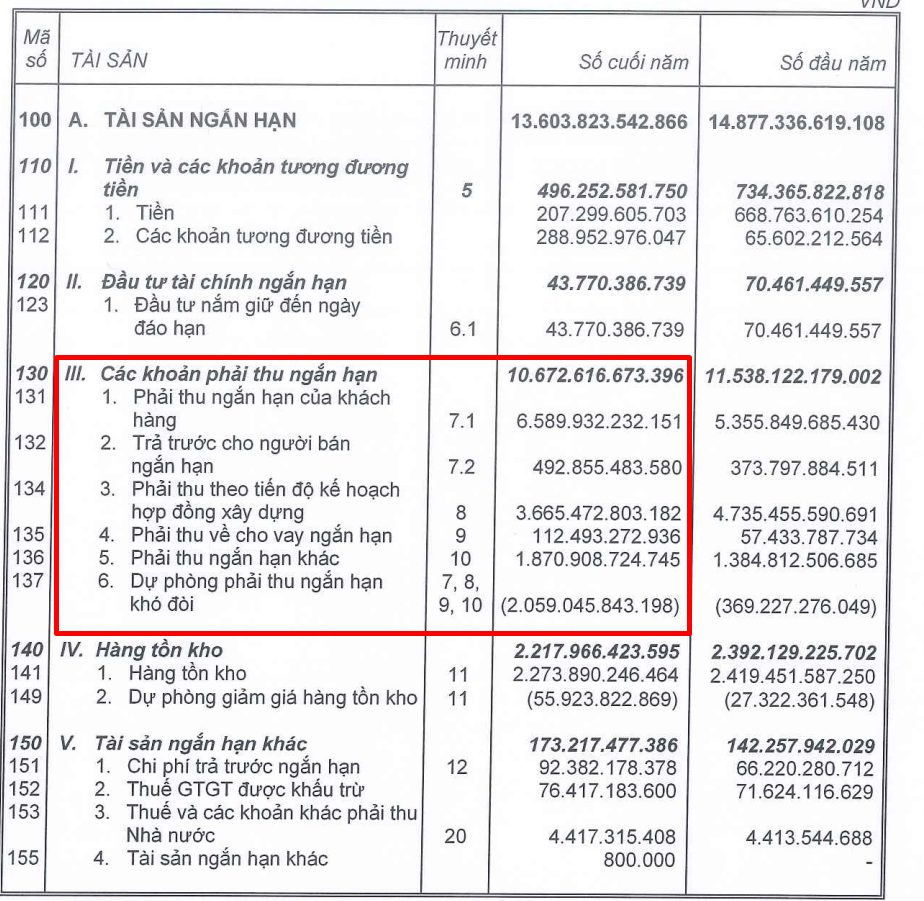

Báo cáo tài chính kiểm toán năm 2022 cổ phiếu HBC

Ví dụ như HBC có tới 13 nghìn tỷ tài sản ngắn hạn, sau khi trừ đi nợ phải trả ngắn hạn ~ 12 nghìn tỷ sẽ còn tới hơn 1.000 tỷ vốn điều lệ tại cuối năm 2022.

Tuy nhiên phần lớn tài sản ngắn hạn của HBC rơi vào mục phải thu ngắn hạn khách hàng, các khoản phải thu này cực kỳ khó kiểm chứng và rủi ro không thu hồi được nợ tương đối cao.

Do đó bạn nên cẩn trọng với những có mức vốn lưu động cao nhưng chất lượng không tốt.

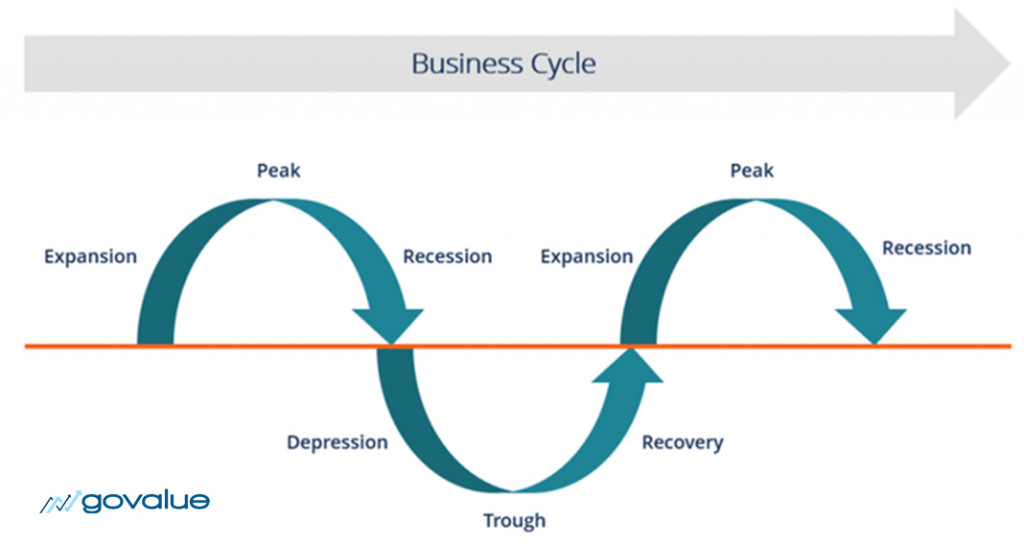

Chu kỳ kinh doanh của doanh nghiệp

Chu kỳ kinh doanh của doanh nghiệp ảnh hưởng không nhỏ tới chính sách bán hàng.

Trong giai đoạn khó khăn, doanh nghiệp sẽ cần tăng chiết khấu cho đại lý, thả lỏng chính sách bán hàng hơn nếu muốn thúc đẩy doanh số.

Doanh nghiệp thường hoạt động tăng trưởng và suy yếu theo chu kỳ

Từ đó làm các khoản phải thu khách hàng, tồn kho tăng lên và tăng Thay đổi vốn lưu động năm đó.

Bạn phải cực kỳ tỉnh táo bởi tất cả các chỉ số tài chính của doanh nghiệp đều đẹp nhất khi chu kỳ kinh doanh đạt đỉnh…

Tuy nhiên khoản đầu tư đem lại lợi nhuận lớn nhất lại là khi doanh nghiệp đang ở vùng đáy.

Điều quan trọng là bạn cần xác định được lợi thế cạnh tranh bền vững, giúp doanh nghiệp tồn tại qua thời kỳ khó khăn.

Vòng quay vốn lưu động là gì?

Khi tìm hiểu về vốn của doanh nghiệp thì vòng quay vốn lưu động cũng là khái niệm bạn không nên bỏ qua…

Vòng quay vốn lưu động có thể hiểu là thời gian mà một doanh nghiệp hoàn thành một chu kỳ kinh doanh từ giai đoạn sản xuất đến bán hàng và thu hồi vốn.

Ví dụ, khi một doanh nghiệp hoàn thành một chu kỳ kinh doanh, từ quá trình sản xuất đến tiếp thị và thu về tiền bán hàng, ta nói rằng doanh nghiệp đã hoàn thành vòng quay vốn.

Chỉ số vòng quay vốn lưu động càng lớn, cho thấy doanh nghiệp hoạt động kinh doanh ổn định và sử dụng vốn hiệu quả.

Ngược lại, nếu chỉ số vòng quay thấp, đó là dấu hiệu cho thấy doanh nghiệp gặp khó khăn trong việc sản xuất, lưu thông hàng hóa và thu hồi vốn.

Trễ hẹn trong chu kỳ kinh doanh có thể dẫn đến tình trạng tồn kho cao, hiệu suất kinh doanh kém, và doanh thu không tăng trưởng.

Công thức tính vòng quay vốn lưu động

Vòng quay vốn động được tính bằng:

Vòng quay vốn lưu động = Doanh thu / Vốn lưu động trung bình

Trong đó:

- Doanh thu thuần: Là doanh thu còn lại của việc bán hàng hóa sau khi đã trừ toàn bộ chi phí giảm, thuế phí, chiết khấu, hàng hóa bị trả lại…

- Vốn lưu động trung bình có thể tính bằng (Vốn lưu động đầu kỳ + Vốn lưu động cuối kỳ) chia 2

Vòng quay vốn lưu động là bao nhiêu là đủ?

Vòng quay vốn lưu động bao nhiêu thì đủ là một câu hỏi khá phức tạp và không có câu trả lời cụ thể.

Vòng quay vốn cao thường cho thấy doanh nghiệp đang phát triển tốt và có khả năng thu hồi vốn nhanh chóng.

Ngược lại, vòng quay vốn thấp có thể cho thấy doanh nghiệp đang gặp khó khăn trong hoạt động và thu hồi vốn chậm.

Tuy nhiên, không có một con số cụ thể để xác định mức độ vòng quay vốn lưu động lý tưởng.

Quan trọng hơn là doanh nghiệp phải quản lý tốt các khía cạnh tài chính như tiền mặt, hàng tồn kho, thu nợ… Điều này sẽ đóng vai trò quan trọng trong việc tăng cường vòng quay vốn và cải thiện hoạt động kinh doanh.

Do đó, thay vì tìm kiếm một con số cụ thể, doanh nghiệp cần chú trọng vào việc quản lý tài chính hiệu quả để tăng cường vòng quay và nâng cao hiệu suất hoạt động kinh doanh.

Với các nhà đầu tư, bạn có thể tiến hành tính toán vòng quay vốn lưu động giữa các doanh nghiệp trong cùng một ngành để làm cơ sở so sánh

Kết luận

Tóm lại vốn lưu động là một thước đo tài chính thể hiện nguồn lực sẵn có, phục vụ cho các hoạt động diễn ra hằng ngày của doanh nghiệp.

Vốn lưu động càng lớn càng tốt, nó có thể cho bạn biết khả năng duy trì hoạt động liên tục của doanh nghiệp.

Tuy nhiên khi sử dụng chỉ số này bạn cần chú ý:

- Cẩn trọng với chất lượng vốn lưu động ở phần chất lượng tài sản ngắn hạn của doanh nghiệp

- Chu kỳ kinh doanh của doanh nghiệp có thể ảnh hưởng tới vốn lưu động

Ngoài ra bạn cũng cần nắm thật chắc khái niệm về vòng quay vốn lưu động để hiểu rõ hơn về vốn lưu động

Chia sẻ bài viết

Không bỏ lỡ những kiến thức mới nhất từ Simplize