Lợi nhuận trong đầu tư chứng khoán đến từ đâu?

Lan Phạm, CFA

Lan Phạm, CFA

Mục lục

3.1. Rủi ro giảm giá chứng khoán

3.2. Rủi ro thanh khoản cổ phiếu

3. Rủi ro trong đầu tư chứng khoán là gì?

Đầu tư vào thị trường chứng khoán có thể là một cách tuyệt vời để gia tăng tài sản của bạn theo thời gian.

Điều quan trọng là bạn phải biết cách tận dụng tối đa số tiền đó để sinh lời.

Và để làm được điều này, các khái niệm về lợi nhuận hay rủi ro là “chìa khóa” để bạn đưa ra những quyết định đầu tư thông minh.

Trong bài viết này, chúng ta sẽ xem xét kỹ hơn ý nghĩa của lợi nhuận và rủi ro trong đầu tư chứng khoán…

…và cách bạn có thể làm để cân bằng 2 yếu tố này nhằm đạt được lợi nhuận tốt nhất có thể.

Trước tiên, chúng ta sẽ đi tìm hiểu:

Lợi nhuận trong đầu tư chứng khoán đến từ đâu?

Khi bạn mua cổ phiếu, bạn có thể kiếm tiền từ 2 nguồn:

- Bằng sự tăng giá của cổ phiếu (Lợi nhuận từ chênh lệch giá)

- Bằng cách nhận cổ tức tiền (Lợi nhuận từ cổ tức)

Hưởng chênh lệch giá

Khi bạn mua cổ phiếu, bạn sẽ trả một mức giá nhất định cho nó. Sau đó, bạn quyết định bán cổ phiếu đó và nếu giá tăng lên, bạn sẽ kiếm được lợi nhuận.

Trường hợp này được gọi là “Mua giá thấp – Bán giá cao”

Ví dụ:

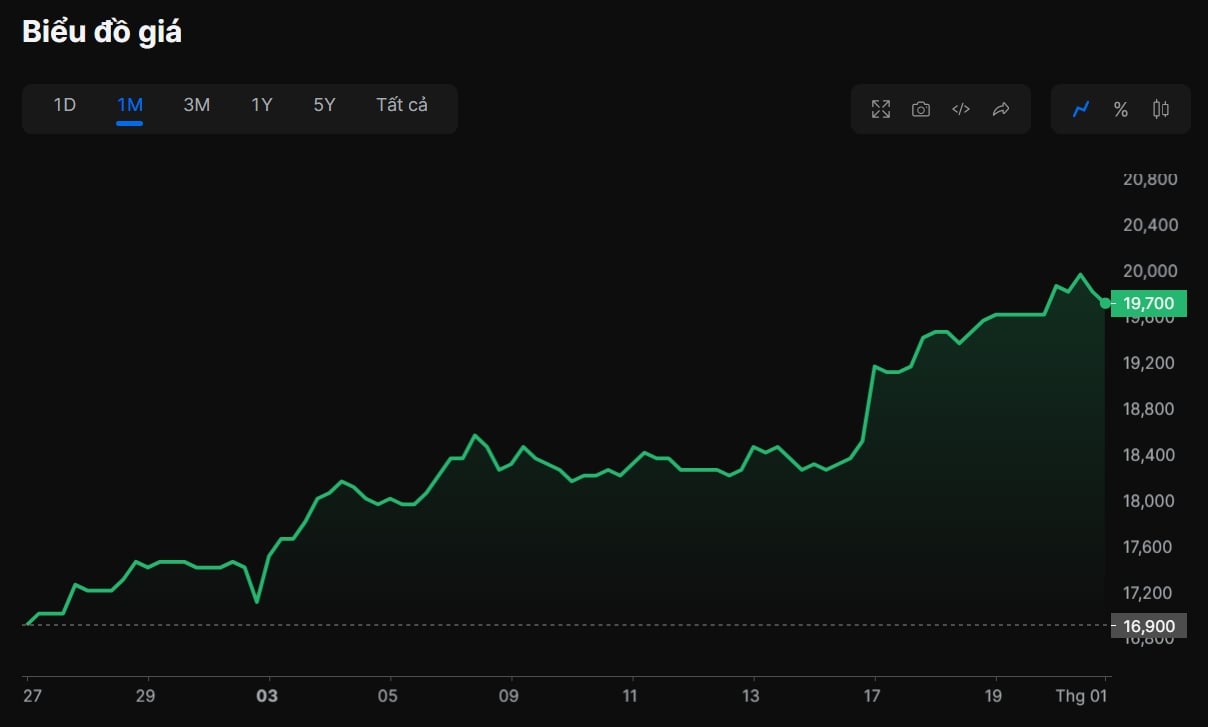

Bạn mua cổ phiếu MBB ở giá 16,900 đồng/CP và bán ở mức giá 19,700 đồng/CP…

…như vậy, bạn đã thu về mức lợi nhuận 2,800 đồng/CP (= 19,700 – 16,900), tương ứng mức tỷ suất lợi nhuận 16.57% chỉ trong vòng 1 tháng.

Cổ tức tiền mặt

Cổ tức tiền mặt là số tiền được công ty trích ra từ lợi nhuận để trả cho cổ đông khi họ kinh doanh có lãi.

Và khi bạn mua cổ phiếu của một công ty, bạn trở thành cổ đông của công ty – Tức là bạn có thể nhận được số cổ tức này.

Ví dụ:

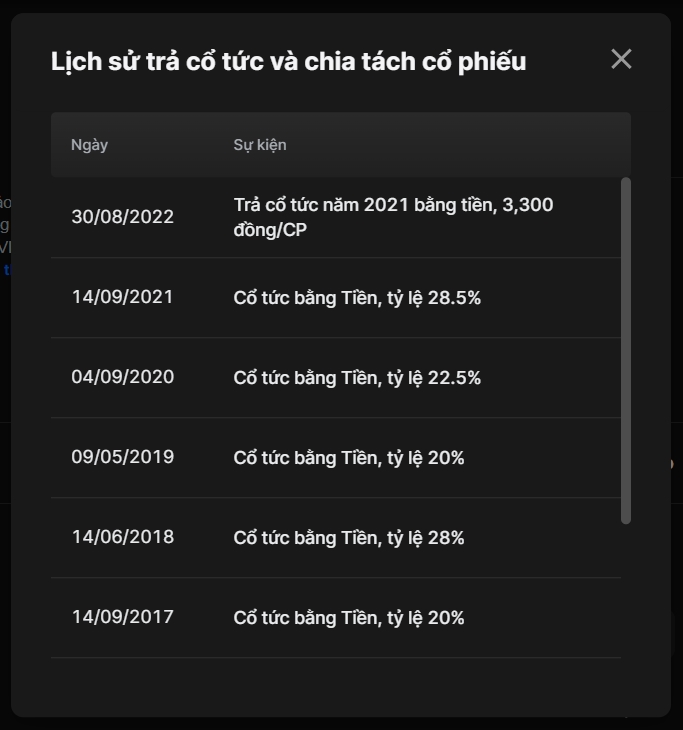

Một công ty trả cổ tức tiền là 3,300 đồng cho mỗi cổ phiếu và bạn đang sở hữu 1,000 cổ phiếu…

…bạn sẽ nhận về 3,300,000 đồng tiền cổ tức.

Có rất nhiều nhà đầu tư quan tâm đến những cổ phiếu có tỷ lệ cổ tức tốt và ổn định.

Những công ty có tỷ lệ cổ tức tốt và ổn định thường là những công ty hoạt động kinh doanh mặt hàng hay dịch vụ thiết yếu. Nhóm cổ phiếu này thường được gọi với cái tên là “income stocks”.

(*) Tất nhiên, ở cả 2 ví dụ trên, lợi nhuận này là lợi nhuận danh nghĩa, còn số tiền thực tế bạn nhận được sẽ ít hơn đôi chút (do phát sinh các khoản phí, thuế phải nộp khi giao dịch).

Nói tóm lại, lợi nhuận trong đầu tư chứng khoán đề cập đến số tiền bạn kiếm được bằng cách bán cổ phiếu với giá cao hơn giá mua (chênh lệch giá) và bằng cách nhận cổ tức tiền.

Để tính lợi nhuận tổng thể, bạn cộng 2 loại lợi nhuận này lại với nhau:

Lợi nhuận đầu tư = Lợi nhuận chênh lệch giá + Cổ tức tiền

Xác định lợi nhuận trong đầu tư như thế nào?

Có nhiều cách khác nhau để tính toán và xác định lợi nhuận trong đầu tư chứng khoán…

…nhưng đơn giản nhất là bạn sẽ tính toán Lợi tức đầu tư (ROI) là tỷ lệ giữa số tiền lãi trên số tiền đầu tư

ROI = Tổng lợi nhuận đầu tư / Số tiền đầu tư ban đầu x 100%

Công thức này sẽ cung cấp cho bạn tỷ lệ phần trăm lợi nhuận đầu tư của bạn.

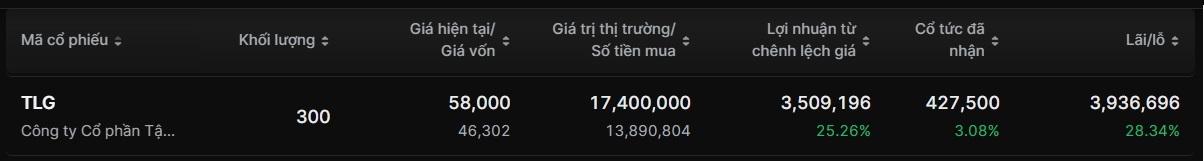

Trên Simplize, bạn hoàn toàn có thể theo dõi được lợi nhuận đầu tư của mình là đến từ chênh lệch giá, đến từ cổ tức tiền hay là cả hai. (Trong khi trên tài khoản chứng khoán, bạn chỉ xem được số tổng cuối cùng).

Ví dụ khoản đầu tư của tôi vào cổ phiếu TLG được theo dõi trên Simplize

(Nguồn: Tính năng Danh mục đầu tư trên Simplize)

2 lưu ý quan trọng cần nhớ

Khi nhắc tới lợi nhuận trong đầu tư chứng khoán, có 2 điều quan trọng mà bạn cần nhớ:

- Một là, Bạn có thể kiếm được lợi nhuận từ một hoặc kết hợp các loại lợi nhuận này.

Một số cổ phiếu có thể không trả cổ tức nhưng có thể có tiềm năng tăng giá cao…

…trong khi một số cổ phiếu có thể trả cổ tức cao nhưng có tiềm năng tăng giá thấp.

- Hai là, Không phải tất cả các công ty đều trả cổ tức và một số công ty trả cổ tức không thường xuyên. Ngoài ra, trường hợp giá cổ phiếu giảm, bạn sẽ thua lỗ thay vì lãi.

Vì thế, bạn cần phải đánh giá từng cơ hội đầu tư và hiểu được lợi nhuận cũng như rủi ro tiềm ẩn liên quan đến cơ hội đó.

Vậy rủi ro trong đầu tư chứng khoán là gì?

Rủi ro trong đầu tư chứng khoán là gì?

Rủi ro trong đầu tư chứng khoán là khả năng có thể xảy ra thua lỗ do biến động thị trường hoặc các yếu tố khác, dẫn đến việc bạn “bị mất tiền”.

Điều này xảy ra khi giá cổ phiếu giảm đáng kể, hoặc bạn không thể bán được cổ phiếu với mức giá hợp lý.

Rủi ro giảm giá chứng khoán

Như chúng ta đã tìm hiểu ở trên, lợi nhuận từ đầu tư chứng khoán đến từ chênh lệch giá.

Khi bạn mua cổ phiếu với giá thấp và bán khi giá cao, bạn thu lời.

Nhưng ngược lại, nếu giá cổ phiếu quay đầu giảm thì bạn sẽ thua lỗ và mất tiền.

Ví dụ:

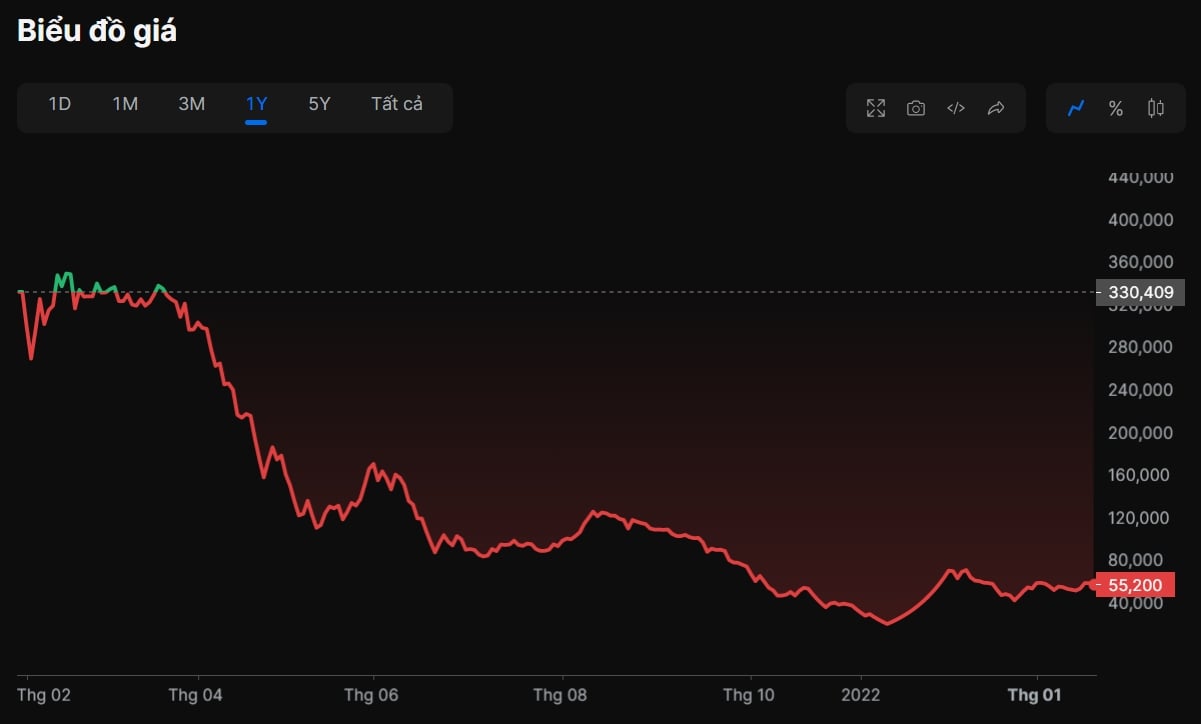

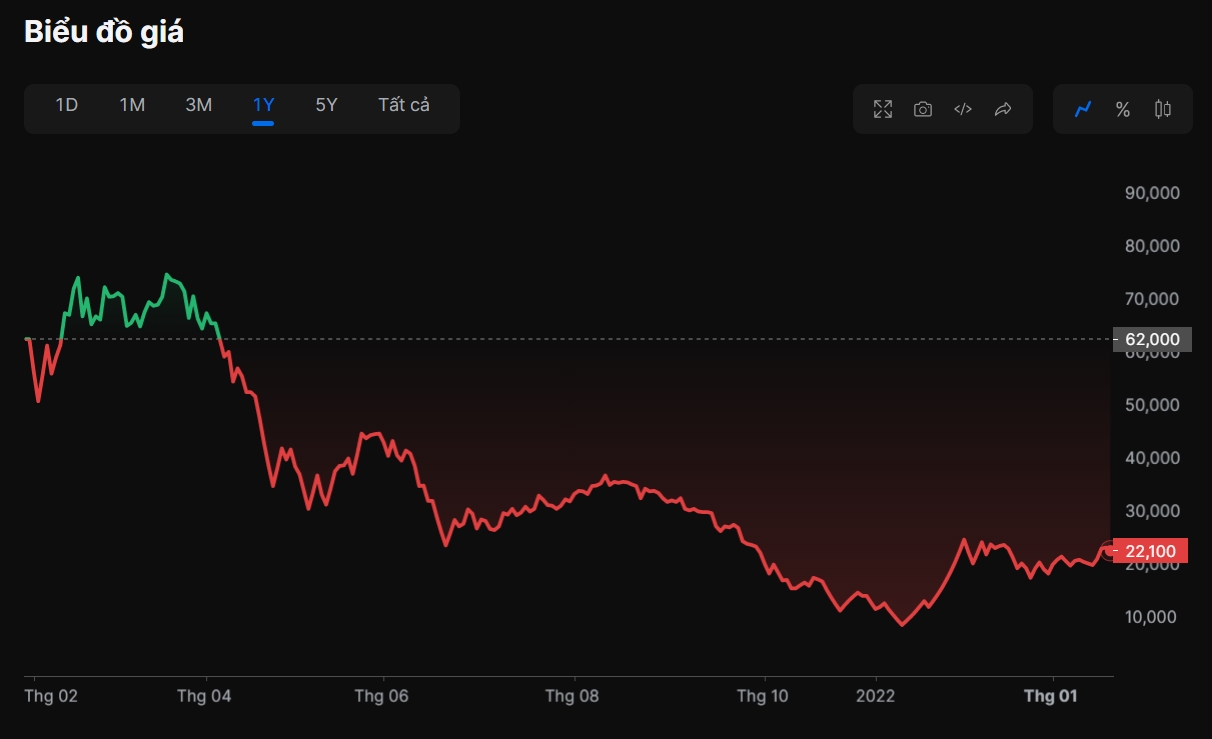

Chắc hẳn nhiều nhà đầu tư sẽ không thể nào quên được cổ phiếu L14 khi đã từng có giá 400,000 đ/CP, nhưng chỉ sau 1 năm, giá cổ phiếu đã lao dốc không phanh (mất hơn 83% giá trị)…

Hay cổ phiếu CEO cũng đã mất hơn 64% giá trị chỉ trong 1 năm gần nhất…

Nguyên nhân dẫn đến giá cổ phiếu giảm thì có nhiều lý do, đó có thể là:

- Các yếu tố về vĩ mô, yếu tố thị trường không thuận lợi, như nền kinh tế suy thoái, chiến tranh – bạo động…

Lúc này thì cả thị trường chứng khoán sẽ có những đợt giảm giá (chứ không riêng gì từng cổ phiếu)

- Hoặc do bản thân doanh nghiệp gặp vấn đề, như ban lãnh đạo bị bắt, ngành nghề – lĩnh vực kinh doanh gặp khó khăn, hay doanh nghiệp vỡ nợ…

- Hoặc thậm chí là các thông tin bơm thổi từ các đội, nhóm nhằm mục đích khiến nhà đầu tư hoảng loạn bán ra để họ gom hàng.

Ngoài ra, một loại rủi ro khác bạn cũng cần quan tâm đến, đó là rủi ro thanh khoản.

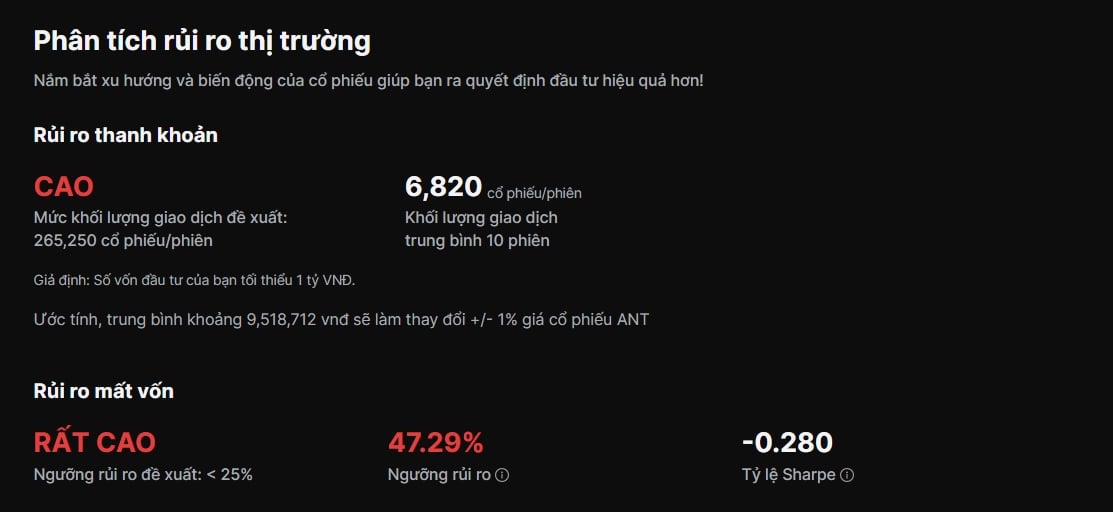

Rủi ro thanh khoản cổ phiếu

Rủi ro thanh khoản là rủi ro mà bạn không thể (hay khó) bán cổ phiếu trên thị trường với mức giá bạn muốn hoặc bạn sẽ phải bán chúng với giá thấp hơn bạn mong đợi. Điều này có thể xảy ra khi có ít người mua trên thị trường hoặc khi các nhà đầu tư đang hoảng loạn và cố gắng bán tất cả cùng một lúc.

Chắc hẳn bạn đã từng nghe đến nhóm cổ phiếu họ FLC “huyền thoại” của Trịnh Văn Quyết.

Đây là nhóm cổ phiếu có mức tăng giá đáng kinh ngạc trên thị trường chứng khoán hồi đầu năm 2022, mang lại lợi nhuận cho nhiều nhà đầu tư mới tham gia vào thị trường.

Tuy nhiên, việc Trịnh Văn Quyết “bán chui” cổ phiếu và hàng loạt quyết định đình chỉ giao dịch, hủy niêm yết liên quan đến cổ phiếu “họ FLC” được Sở Giao dịch chứng khoán TP.HCM ban hành vào cuối tháng 8…

…đã khiến cho nhóm cổ phiếu này giảm sàn, trắng bên mua. Nhiều nhà đầu tư nắm giữ các cổ phiếu này không thoát khỏi nỗi lo cổ phiếu sẽ thành “giấy lộn”.

Một ví dụ khác…

Trước đây có một người bạn chia sẻ với tôi rằng cậu ta đang “mắc kẹt” với cổ phiếu ANT của CTCP Rau quả thực phẩm An Giang.

Cậu ta mua 30,000 cổ phiếu ANT với mức giá 18,000 đồng/CP hồi đầu năm 2022, tuy nhiên chỉ vài tháng sau đó, giá cổ phiếu rớt xuống còn 13,000 đồng/CP.

Cậu ta muốn cắt lỗ cũng không đơn giản, bởi mỗi phiên giao dịch chỉ có khoảng dăm, ba nghìn đơn vị được khớp lệnh.

Cậu ta đành “cắn răng” phiên nào cũng kê bán giá sàn để mau chóng thoát khỏi cục tạ này.

Có thể thấy…

Rủi ro trong đầu tư chứng khoán là điều tất yếu mà bất cứ ai khi tham gia thị trường đều phải đối mặt.

Có hàng tỷ rủi ro khác nhau mà bạn không thể lường hết được.

Những loại rủi ro này không loại trừ lẫn nhau, thậm chí khoản đầu tư của bạn có thể gặp phải nhiều loại rủi ro cùng một lúc.

Bạn cũng không thể loại bỏ hoàn toàn được toàn bộ rủi ro trong đầu tư chứng khoán, mà bạn chỉ có thể giảm thiểu nó.

Điều quan trọng là bạn phải hiểu những loại rủi ro này và thực hiện các bước để quản lý chúng, nhằm bảo về khoản đầu tư và đạt được mục tiêu lợi nhuận của bạn.

Làm cách nào để đạt được lợi nhuận cao với rủi ro thấp?

Đây có lẽ là câu hỏi mà rất nhiều nhà đầu tư đang cố gắng để tìm thấy câu trả lời.

Dưới đây là 3 phương pháp giúp bạn có thể đạt được mục tiêu này.

Phân bổ vốn đầu tư hợp lý

Hẳn bạn đã từng được nghe:

Đừng bao giờ bỏ hết trứng vào cùng một giỏ

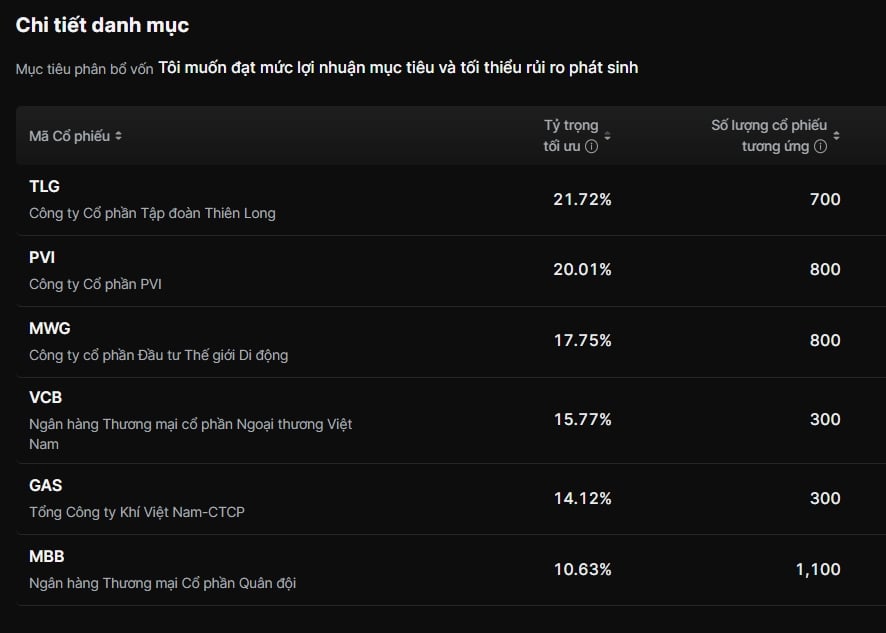

…đề cập đến việc bạn nên trải rộng các khoản đầu tư của mình (đa dạng hóa) trên các loại tài sản khác nhau, ở các lĩnh vực khác nhau.

Bằng cách này, bạn có thể giảm rủi ro tổng thể danh mục của mình, vì hiệu suất của một khoản đầu tư có thể bù đắp cho hiệu quả kém của một khoản đầu tư khác.

Ví dụ nếu bạn chỉ nắm giữ cổ phiếu trong lĩnh vực công nghệ và suy thoái kinh tế ảnh hưởng đến lĩnh vực công nghệ, toàn bộ danh mục của bạn sẽ bị ảnh hưởng.

Còn nếu bạn đa dạng hóa danh mục của mình bằng cách nắm giữ thêm các cổ phiếu trong các lĩnh vực khác như chăm sóc sức khỏe, hoặc tiêu dùng thiết yếu… thì tác động của suy thoái tới danh mục đầu tư của bạn sẽ ít nghiêm trọng hơn.

Tuy nhiên, nói như vậy không có nghĩa là bạn cứ đa dạng hóa, nắm giữ càng nhiều cổ phiếu càng tốt!!!

Bởi khi bạn nắm giữ quá nhiều cổ phiếu khác nhau, việc quản lý, giám sát danh mục đầu tư sẽ trở nên khó khăn hơn và chi phí quản lý danh mục có thể sẽ vượt quá lợi ích mà nó mang lại.

Hãy thử tưởng tượng xem, danh mục của bạn sẽ như thế nào nếu có đến 20 – 25 mã cổ phiếu và tất cả đều đồng loạt giảm mạnh?

Vậy,

Nên nắm giữ bao nhiêu cổ phiếu trong danh mục?

Theo kinh nghiệm cá nhân của tôi, bạn chỉ nên nắm giữ tối đa 5 – 7 mã cổ phiếu trong danh mục của mình.

Có như vậy, bạn mới có thời gian tìm hiểu và nắm được hết các thông tin về nhóm ngành, doanh nghiệp và sự vận động thị trường của cổ phiếu, đồng thời cũng dễ dàng xử lý khi thị trường có biến động.

Tips: Kết hợp thêm Cộng cụ “Tối ưu danh mục” trên Simplize sẽ giúp bạn phân bổ vốn hiệu quả và hợp lý hơn với mục tiêu và khẩu vị đầu tư rõ ràng.

Lựa chọn những cổ phiếu có lợi thế cạnh tranh bền vững và mua với một biên an toàn đủ lớn

Nếu để ý bạn sẽ thấy rằng, dù bạn có tính toán kỹ đến thế nào thì những rủi ro sẽ vẫn phát sinh.

Vì thế cách tốt nhất là hãy giảm thiểu xác suất xảy ra rủi ro trong đầu tư bằng việc lựa chọn những cổ phiếu có lợi thế cạnh tranh bền vững.

Đây là những doanh nghiệp có vị thế trong ngành, làm ăn minh bạch, có lợi thế cạnh tranh bền vững (như nhận diện thương hiệu mạnh, lòng trung thành của khách hàng hay danh tiếng vững chắc).

Bởi chúng sẽ ít có khả năng giảm giá đáng kể và có nhiều khả năng vượt qua suy thoái kinh tế tốt hơn so với một công ty không có những phẩm chất này.

Ngoài ra, khi bạn mua cổ phiếu đó với một biên an toàn đủ lớn, điều này cung cấp cho bạn “một tấm đệm” trong trường hợp giá cổ phiếu giảm bất ngờ.

Ví dụ mua cổ phiếu của một công ty như FPT có thương hiệu mạnh và lịch sử tăng trưởng lợi nhuận ổn định trên 20%/năm với biên an toàn 30% (mua cổ phiếu với giá thấp hơn 30% so với giá trị nội tại ước tính)

Kết hợp 2 điều này, bạn có thể giảm thiểu rủi ro trong đầu tư chứng khoán và gia tăng cơ hội đạt được lợi nhuận cao trong dài hạn.

Lựa chọn một chiến lược đầu tư phù hợp và tuân thủ nó

Cuối cùng, nhưng quan trọng không kém, đó là bạn phải có cho mình một chiến lược đầu tư được nghiên cứu và cân nhắc kỹ lưỡng.

Điều này bao gồm việc bạn phải xem xét kỹ các yếu tố như mục tiêu tài chính cá nhân, mức độ chấp nhận rủi ro của bản thân, điều kiện thị trường, thời gian đầu tư.

Ví dụ, nếu bạn là một nhà đầu tư có khả năng chấp nhận rủi ro ở mức thấp thì có thể lựa chọn đầu tư vào những cổ phiếu thuộc dạng income-stocks (hưởng cổ tức), trái phiếu có đảm bảo hay quỹ ETF…

…còn nếu bạn là một nhà đầu tư “năng nổ” thì có thể lựa chọn đầu tư vào những cổ phiếu có tiềm năng tăng trưởng cao.

Ngoài ra, việc theo dõi tiến độ để đạt được mục tiêu đó cũng rất quan trọng, vì một số lý do sau:

4 lợi ích của việc đặt mục tiêu lợi nhuận trước khi đầu tư

#1. Giúp tập trung vào các mục tiêu cụ thể

Đặt mục tiêu lợi nhuận giúp bạn tập trung vào các mục tiêu cụ thể và đưa ra quyết định đầu tư phù hợp với mục tiêu đó.

Ví dụ một nhà đầu tư muốn đạt được mức lợi nhuận 20% trong năm tới sẽ có khả năng đưa ra các quyết định đầu tư nhất quán với mục tiêu đó.

#2. Cho phép đánh giá hiệu suất đầu tư

Đặt mục tiêu lợi nhuận và theo dõi tiến trình đạt được mục tiêu đó cho phép bạn đánh giá được hiệu suất đầu tư của mình.

Ví dụ bạn đặt mục tiêu lợi nhuận là 20%, nhưng thực tế chỉ đạt được 15% lợi nhuận, khi đó có thể bạn sẽ cần đánh giá lại chiến lược đầu tư của mình.

#3. Giúp duy trì kỷ luật

Đặt mục tiêu lợi nhuận và theo dõi chúng có thể giúp bạn duy trì kỷ luật, tránh ra các quyết định bốc đồng.

Vì khi bạn đặt mục tiêu lợi nhuận là 20% cho năm tới thì sẽ ít khả năng bạn bán cổ phiếu khi nó trải qua biến động ngắn hạn bởi bạn hiểu rằng điều đó phù hợp với mục tiêu dài hạn.

#4. Giúp xác định các lĩnh vực bạn cần cải thiện

Đặt mục tiêu lợi nhuận và theo dõi quá trình đạt được các mục tiêu đó cho phép bạn xác định được lĩnh vực mà bạn cần cải thiện và thực hiện các bước cần thiết để cải thiện hiệu suất đầu tư.

Nếu như bạn không đạt được mục tiêu lợi nhuận thì sẽ phải nghiên cứu và đầu tư vào các cổ phiếu triển vọng tốt hơn hoặc xem xét đa dạng hóa danh mục đầu tư của mình.

Lời kết

Tóm lại, khi nhắc đến việc đầu tư vào thị trường chứng khoán, 2 yếu tố chính bạn cần xem xét là:

- Lợi nhuận

- Và, Rủi ro

Hiểu được 2 yếu tố này là rất quan trọng giúp bạn đưa ra được những quyết định đầu tư sáng suốt.

Để đạt lợi nhuận cao với rủi ro thấp trong đầu tư chứng khoán, dưới đây là 3 cách bạn có thể tham khảo:

- Phân bổ vốn hợp lý: Đa dạng hóa danh mục đầu tư bằng cách phân bổ vốn hợp lý giữa các nhóm tài sản, giữa các nhóm cổ phiếu, không nên lệch quá nhiều vào mã cổ phiếu nào theo kỳ vọng cá nhân.

- Tập trung phần lớn danh mục vào những cổ phiếu có lợi thế cạnh tranh bền vững và chỉ mua cổ phiếu khi có biên an toàn đủ lớn.

- Hiểu mức độ chấp nhận rủi ro của bản thân và tạo ra một kế hoạch đầu tư phù hợp với mục tiêu đó.

Ngoài ra, điều quan trọng là bạn phải không ngừng học hỏi, tìm hiểu sâu hơn về thị trường chứng khoán để có thể tối đa hóa cơ hội thành công trên thị trường và đạt được được mục tiêu tài chính của mình.

Chúc bạn đầu tư thành công!

Chia sẻ bài viết

Không bỏ lỡ những kiến thức mới nhất từ Simplize