Báo cáo lưu chuyển tiền tệ: Đọc hiểu nhanh những con số quan trọng

Lan Phạm, CFA

Lan Phạm, CFA

Mục lục

2.1. Phương pháp tính toán dòng tiền hoạt động kinh doanh

2.2. 4 chỉ số dòng tiền giúp đánh giá hiệu quả kinh doanh

2. Dòng tiền kinh doanh: Nguồn mạch sống của doanh nghiệp

3.1. Lưu ý khi đánh giá dòng tiền đầu tư của doanh nghiệp

3.2. 2 chỉ số dòng tiền khi phân tích dòng tiền đầu tư

3. Bí mật của dòng tiền đầu tư

Khi bắt đầu con đường đầu tư chứng khoán, tôi nhận ra rằng việc đọc – hiểu báo cáo tài chính là một phần không thể thiếu trong hành trang của mỗi nhà đầu tư.

Bạn có bao giờ tự hỏi, làm thế nào để phân biệt một doanh nghiệp tăng trưởng bền vững với một doanh nghiệp đang đối mặt với rủi ro tài chính?

Câu trả lời nằm ngay trong báo cáo lưu chuyển tiền tệ.

Đây không chỉ là một tài liệu đơn thuần mô tả dòng tiền vào và ra của doanh nghiệp, mà còn là chìa khóa mở cánh cửa hiểu biết sâu sắc về cách thức vận hành và tiềm năng phát triển của một công ty.

Khi mới bắt đầu, tôi cảm thấy việc phân tích báo cáo tài chính khá phức tạp và đôi khi, rất khó hiểu. Nhưng theo thời gian, tôi nhận ra rằng việc nắm vững cách đọc và hiểu báo cáo lưu chuyển tiền tệ không chỉ giúp tôi đánh giá chính xác hơn về tình hình tài chính của doanh nghiệp, mà còn mở ra cơ hội đầu tư và giảm thiểu rủi ro.

Trong bài viết này, tôi muốn chia sẻ với bạn những kiến thức và kinh nghiệm mà tôi đã tích lũy được trong suốt quá trình đầu tư của mình.

Chúng ta sẽ cùng nhau khám phá cấu trúc, các thành phần quan trọng của báo cáo lưu chuyển tiền tệ, và cách bạn có thể sử dụng nó để làm sáng tỏ những quyết định đầu tư của mình.

Hãy cùng bắt đầu hành trình khám phá này nhé!

Báo cáo lưu chuyển tiền tệ là gì?

Báo cáo lưu chuyển tiền tệ là một báo cáo quan trọng trong bộ báo cáo tài chính, thể hiện các nguồn thu và chi tiền mặt của doanh nghiệp trong một kỳ kế toán nhất định (thường là một năm hoặc một quý).

Nó cung cấp thông tin cho bạn biết doanh nghiệp đã sử dụng tiền mặt vào những hoạt động nào, và tiền mặt đó đến từ đâu?

Báo cáo lưu chuyển tiền tệ cũng cho biết sự thay đổi của số dư tiền mặt của doanh nghiệp từ đầu kỳ đến cuối kỳ. Giúp bạn xác định liệu công ty có đủ lượng tiền mặt để trang trải chi phí và đầu tư hay không?

Bên cạnh đó, báo cáo sẽ giúp bạn nhận biết được những dấu hiệu cảnh báo về sự suy yếu của doanh nghiệp, như dòng tiền hoạt động âm, dòng tiền đầu tư quá cao, dòng tiền tài chính quá thấp, hay dòng tiền tự do âm…

Bạn cũng có thể so sánh và đối chiếu báo cáo lưu chuyển tiền tệ với báo cáo kết quả kinh doanh và báo cáo cân đối kế toán, để có cái nhìn toàn diện về hoạt động của doanh nghiệp.

Tuy nhiên, trước khi chúng ta bắt đầu đào sâu phân tích báo cáo lưu chuyển tiền tệ, bạn cần nắm được các thuật ngữ và khái niệm cơ bản sau.

7 thuật ngữ và khái niệm cơ bản về dòng tiền cần phải biết

Dưới đây là 7 thuật ngữ và khái niệm bạn cần nắm được khi tìm hiểu về báo cáo lưu chuyển tiền tệ:

#1. Dòng tiền

Dòng tiền (cash flow) là tổng lượng tiền mà một doanh nghiệp hoặc cá nhân thu được hoặc chi trả trong một khoảng thời gian cụ thể. Dòng tiền không chỉ bao gồm tiền mặt mà còn bao gồm các khoản thanh toán không dùng tiền mặt như chuyển khoản ngân hàng, chứng khoán, và các khoản thanh toán khác.

Tiền thu về sẽ được gọi là dòng tiền vào, gồm toàn bộ các khoản thu nhập mà doanh nghiệp tạo ra, gồm doanh thu từ việc bán hàng và dịch vụ, lợi tức đầu tư, vốn từ các hoạt động tài chính và tài trợ…

Tiền chi ra, các khoản chi trả được gọi là dòng tiền ra, gồm toàn bộ các khoản tiền doanh nghiệp bỏ ra, gồm lương cho nhân viên, mua sắm hàng hoá thiết bị, khoản vay phải trả, cổ tức chi trả cho cổ đông…

#2. Dòng tiền kinh doanh

Dòng tiền kinh doanh là dòng tiền từ các hoạt động sản xuất kinh doanh của doanh nghiệp, bao gồm cả thu tiền từ khách hàng, chi tiền cho nhà cung cấp, chi tiền cho nhân viên, nộp thuế, chi trả lãi vay, và các khoản thu chi khác liên quan đến hoạt động kinh doanh…

Dòng tiền hoạt động có thể dương hoặc âm, tùy thuộc vào doanh nghiệp có thu được nhiều tiền mặt hơn hay chi tiêu nhiều tiền mặt hơn cho hoạt động kinh doanh.

#3. Dòng tiền đầu tư

Dòng tiền đầu tư là dòng tiền từ các hoạt động đầu tư của doanh nghiệp, bao gồm việc mua bán tài sản cố định (như máy móc, thiết bị, đất đai, nhà xưởng…), mua bán các khoản đầu tư tài chính (như chứng khoán, trái phiếu, giấy tờ có giá…), mua bán các công ty con hoặc liên kết, và các khoản thu chi khác liên quan đến hoạt động đầu tư.

Dòng tiền đầu tư thường là số âm, vì doanh nghiệp thường phải chi nhiều tiền mặt hơn để mua sắm các tài sản cố định và các khoản đầu tư tài chính, hơn là thu được tiền mặt từ việc bán chúng.

Tuy nhiên, dòng tiền đầu tư âm không phải lúc nào cũng là xấu, vì nó có thể cho thấy doanh nghiệp đang đầu tư vào những dự án có triển vọng sinh lời cao trong tương lai.

Ngược lại, dòng tiền đầu tư dương cũng không phải lúc nào cũng là tốt, vì nó có thể cho thấy doanh nghiệp đang bán đi các tài sản quan trọng hoặc không có nhiều cơ hội đầu tư hấp dẫn.

#4. Dòng tiền tài chính

Dòng tiền tài chính là dòng tiền từ các hoạt động liên quan đến vốn chủ sở hữu và nợ vay của doanh nghiệp, bao gồm thu tiền từ việc phát hành cổ phiếu, trái phiếu, vay nợ, chi tiền để trả cổ tức, trả nợ gốc, trả lãi vay, mua lại cổ phiếu, và các khoản thu chi khác liên quan đến hoạt động tài chính…

Dòng tiền tài chính có thể dương hoặc âm, tùy thuộc vào doanh nghiệp có thu được nhiều tiền mặt hơn hay chi tiêu nhiều tiền mặt hơn cho hoạt động tài chính.

#5. Lưu chuyển tiền thuần trong kỳ

Lưu chuyển tiền thuần trong kỳ là tổng dòng tiền của ba hoạt động chính của doanh nghiệp: hoạt động kinh doanh, hoạt động đầu tư và hoạt động tài chính.

Dòng tiền thuần trong kỳ cho biết sự thay đổi của số dư tiền mặt của doanh nghiệp trong một kỳ kế toán.

Dòng tiền có thể dương hoặc âm, tùy thuộc vào doanh nghiệp có thu được nhiều tiền mặt hơn hay chi tiêu nhiều tiền mặt hơn trong kỳ kế toán đó.

#6. Dòng tiền tự do

Dòng tiền tự do là dòng tiền ròng trừ đi các khoản đầu tư cố định và các khoản đầu tư vào hoạt động kinh doanh.

Mình thường sử dụng công thức sau để tính toán dòng tiền tự do:

Dòng tiền tự do (FCF – Free Cash Flow) = Dòng tiền thuần từ hoạt động kinh doanh – CAPEX

Dòng tiền tự do cho biết doanh nghiệp đang có bao nhiêu tiền mặt dư thừa sau khi đáp ứng các nhu cầu đầu tư cần thiết để duy trì và phát triển hoạt động kinh doanh.

Dòng tiền này sau đó có thể được doanh nghiệp sử dụng để trả cổ tức, trả nợ, mua lại cổ phiếu, hoặc đầu tư vào các cơ hội mới.

Và trên thực tế, dòng tiền tự do có thể dương hoặc âm, tùy thuộc vào doanh nghiệp có đủ dòng tiền ròng để đầu tư hay không.

#7. Cách phân biệt dòng tiền vào, dòng tiền ra trên báo cáo lưu chuyển tiền tệ

Để có thể nhận biết một cách nhanh chóng và dễ dàng, đâu là dòng tiền vào, đâu là dòng tiền ra trên báo cáo, bạn cần chú ý đến tên chỉ tiêu và giá trị của chỉ tiêu đó.

Cụ thể:

- Trên báo cáo lưu chuyển tiền tệ, bạn sẽ thấy dòng tiền ra (khỏi doanh nghiệp) là các con số âm, đi kèm với các từ ngữ như “tiền chi để …”, “… đã trả”.

- Ngược lại, dòng tiền vào được thể hiện bởi các từ ngữ như “tiền thu từ…”, “… nhận được” và về mặt con số sẽ là số dương.

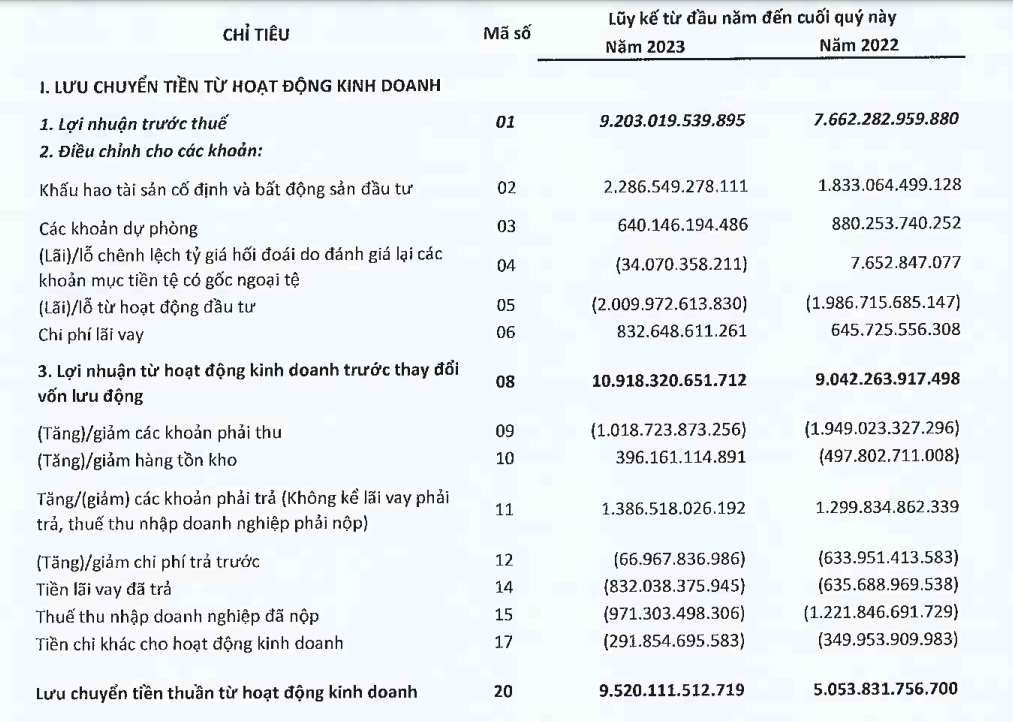

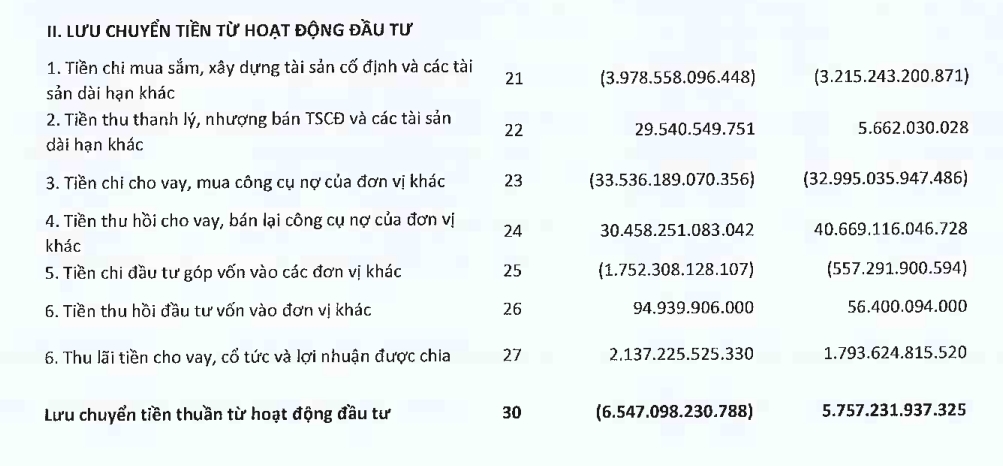

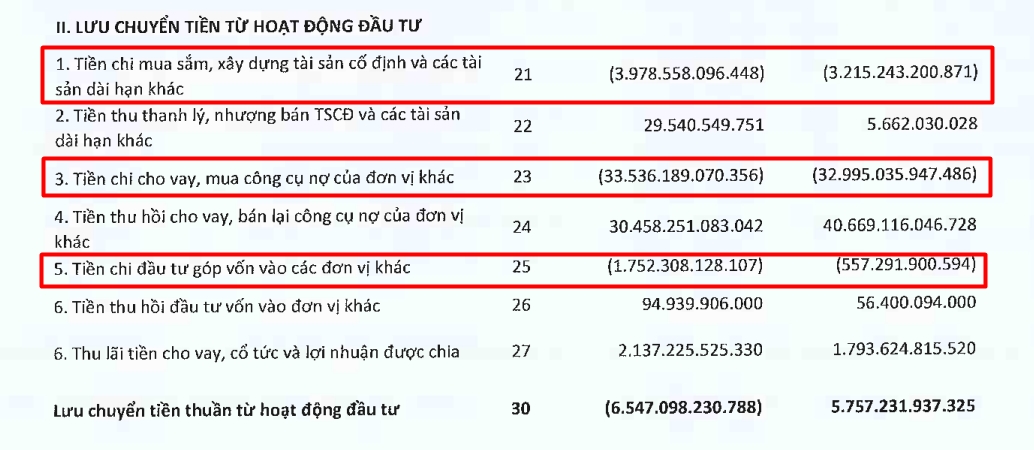

Tiếp tục với hoạt động đầu tư của FPT thì như bạn thấy:

FPT đã có dòng tiền vào từ các hoạt động như thanh lý TSCĐ, thu hồi vốn cho vay, thu hồi góp vốn vào đơn vị khác hay là nhận từ tiền lãi, cổ tức được chia…

Sau khi đã nắm được cấu trúc cơ bản của báo cáo lưu chuyển tiền tệ, phần tiếp theo tôi sẽ hướng dẫn bạn cách phân tích sâu hơn về từng loại dòng tiền.

Dòng tiền kinh doanh: Nguồn mạch sống của doanh nghiệp

Dòng tiền kinh doanh bao gồm tất cả các dòng tiền vào và ra liên quan đến sản xuất và bán hàng.

Điều này bao gồm doanh thu từ bán hàng, tiền thu từ khách hàng, và tiền chi trả cho các chi phí như nguyên vật liệu, tiền lương, và các chi phí quản lý khác…

Dòng tiền từ hoạt động kinh doanh, theo tôi, đây là dòng tiền quan trọng nhất trong doanh nghiệp, bởi nó phản ánh trực tiếp khả năng tạo ra tiền mặt từ hoạt động cốt lõi của doanh nghiệp.

Dòng tiền kinh doanh được xem là “máu lưu thông” của doanh nghiệp, giúp doanh nghiệp duy trì hoạt động hàng ngày.

Phương pháp tính toán dòng tiền hoạt động kinh doanh

Có hai phương pháp để xác định dòng tiền hoạt động:

- Phương pháp trực tiếp

- Phương pháp gián tiếp

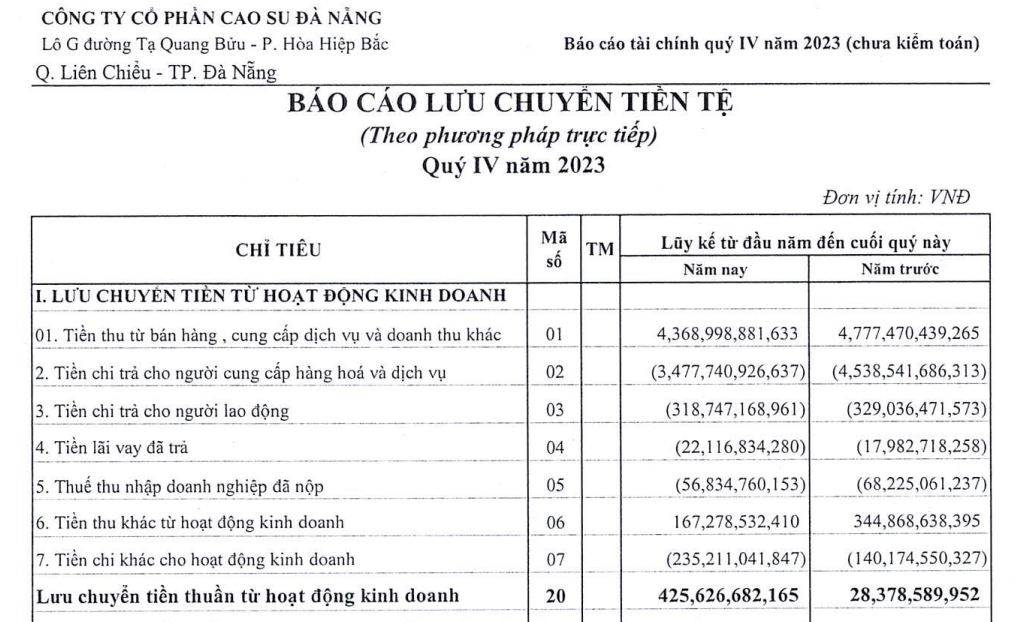

#1. Phương pháp trực tiếp

Phương pháp trực tiếp là cách tính dòng tiền hoạt động bằng cách cộng các khoản thu tiền mặt và trừ các khoản chi tiền mặt trong hoạt động kinh doanh.

Phương pháp này bạn sẽ thấy rõ các nguồn và sử dụng tiền mặt trong hoạt động kinh doanh, giúp chúng ta có cái nhìn trực quan hơn về dòng tiền của doanh nghiệp.

Tuy nhiên, phương pháp này yêu cầu cần có dữ liệu chi tiết về các khoản thu chi tiền mặt, mà không phải doanh nghiệp nào cũng có sẵn hoặc sẵn sàng công bố.

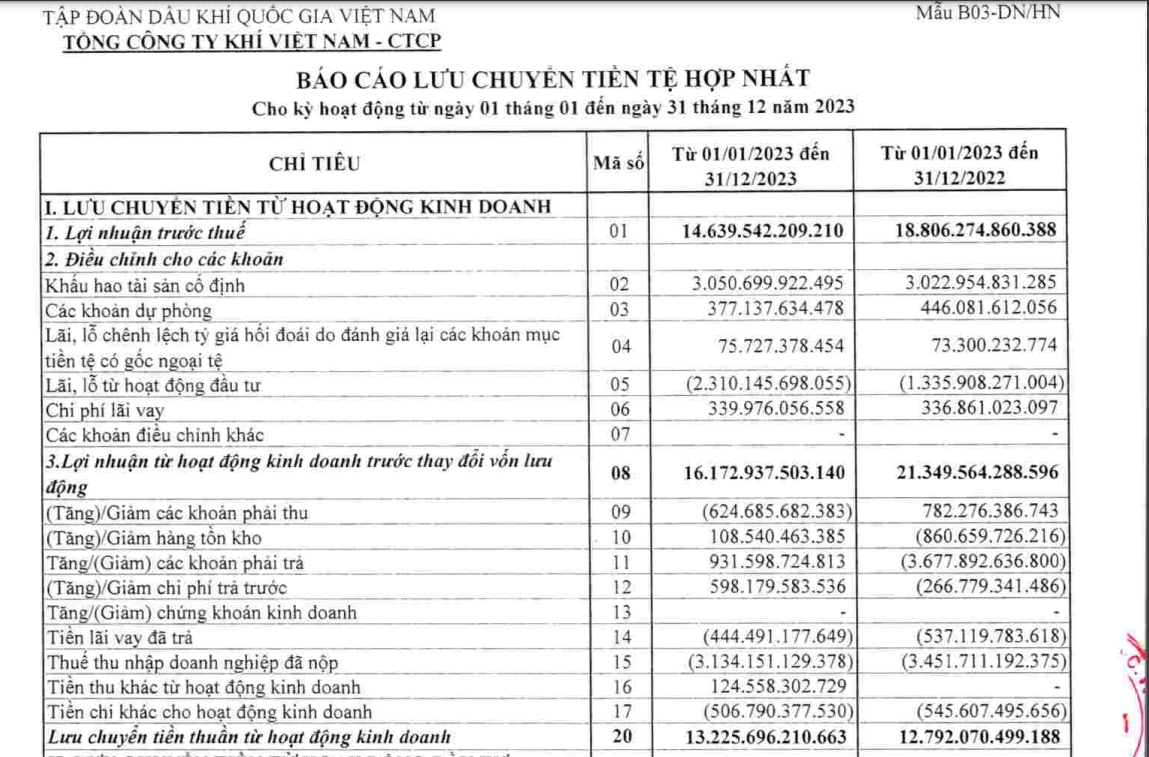

#2. Phương pháp gián tiếp

Phương pháp gián tiếp được sử dụng phổ biến hơn, vì nó dễ dàng hơn để lấy dữ liệu từ các báo cáo tài chính khác, như báo cáo kết quả kinh doanh và bảng cân đối kế toán.

Phương pháp gián tiếp là cách tính dòng tiền hoạt động bằng cách điều chỉnh lợi nhuận ròng theo các khoản không tiêu tốn tiền mặt (như khấu hao, trích lập dự phòng, lãi lỗ chênh lệch tỷ giá) và các khoản thay đổi của các tài khoản phải thu, phải trả, hàng tồn kho, và các khoản khác trong cân đối kế toán.

Phương pháp này cho phép bạn phân tích sự khác biệt giữa lợi nhuận ròng và dòng tiền hoạt động, để từ đó đánh giá hiệu quả hoạt động kinh doanh của doanh nghiệp.

Lý do là bởi:

Thực tế có nhiều doanh nghiệp mặc dù ghi nhận lợi nhuận cao nhưng lại không thu được tiền (từ khách hàng), vì họ cho khách hàng nợ nhiều.

Điều này làm giảm lượng tiền mặt trong công ty, và có thể gây ra vấn đề nếu kéo dài trong thời gian dài.

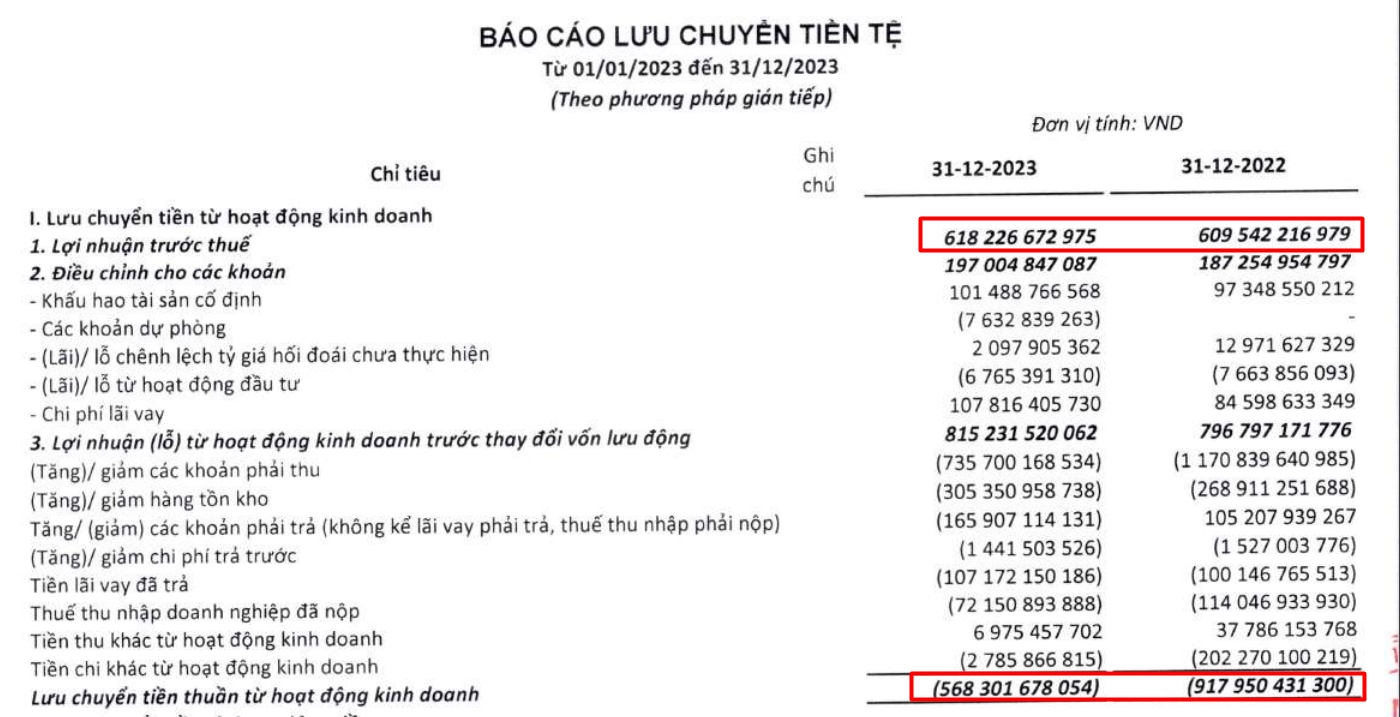

Ví dụ trong báo cáo lưu chuyển tiền tệ quý 4 mà RAL công bố…

Mặc dù RAL ghi nhận mức lợi nhuận trước thuế năm 2023 đạt 618.2 tỷ đồng (tăng 1.42% so với 2022), nhưng lưu chuyển tiền thuần từ hoạt động kinh doanh lại âm (-568 tỷ đông), vì công ty có khoản phải thu khách hàng tăng thêm 735 tỷ đồng. Điều này cho thấy RAL đang gặp vấn đề trong việc quản lý dòng tiền và công nợ.

Thậm chí, có những doanh nghiệp còn bán hàng cho các công ty “ma” để tăng doanh thu và lợi nhuận trên giấy, nhưng thực chất không có tiền thu về. Đây là một hình thức gian lận kế toán, nhằm đánh lừa các nhà đầu tư và cơ quan quản lý.

Sẽ thật nguy hiểm nếu bạn đầu tư vào những doanh nghiệp làm ăn gian dối này!!!

Do đó, khi đánh giá hiệu quả hoạt động kinh doanh của doanh nghiệp, bạn không nên chỉ dựa vào lợi nhuận ròng, mà cần phải xem xét kỹ dòng tiền hoạt động.

Khi phân tích dòng tiền từ hoạt động kinh doanh, bạn hãy chú ý đến xu hướng trong dài hạn.

Một công ty có dòng tiền kinh doanh tăng trưởng ổn định qua các năm cho thấy khả năng kiểm soát chi phí tốt và khả năng tạo ra lợi nhuận bền vững.

Ngược lại, nếu dòng tiền kinh doanh biến động mạnh hoặc liên tục âm, đó có thể là dấu hiệu cảnh báo về vấn đề trong quản lý hoặc thậm chí là rủi ro tài chính.

4 chỉ số dòng tiền giúp đánh giá hiệu quả kinh doanh

#1. Tỷ lệ dòng tiền hoạt động/doanh thu

Tỷ lệ thường được sử dụng nhất là:

Dòng tiền thuần từ hoạt động kinh doanh (CFO) / Doanh thu thuần

Tuy nhiên, tôi thường thay thế CFO bằng FCF (Free Cash Flow) để có những tỷ lệ sát hơn khi so sánh giữa các doanh nghiệp với nhau.

Dòng tiền tự do (FCF) / Doanh thu thuần

Tỷ lệ này cho bạn thấy được bao nhiêu đồng dòng tiền sẽ được tạo ra từ 1 đồng doanh thu?

Không giống như một số tỷ lệ bảng cân đối khác, tỷ lệ dòng tiền/doanh thu không có 1 ngưỡng giá trị chính xác để bạn có thể kết luận là tốt hay xấu.

Tuy nhiên, bạn chỉ cần nhớ rằng tỷ lệ càng cao thì càng thể hiện khả năng sinh lợi tốt của doanh nghiệp.

Bạn có thể so sánh tỷ lệ này với các doanh nghiệp trong ngành để đánh giá năng lực tạo ra dòng tiền của doanh nghiệp mà bạn đang đánh giá.

Ngoài ra, bạn nên xem xét xu hướng của tỷ lệ này để chắc chắn rằng cổ phiếu bạn đang dự định mua đang có tỷ lệ FCF/Doanh thu tăng liên tục trong khoảng 3 năm gần nhất.

Đồng thời, bạn cũng nên xem xét kỹ những cổ phiếu đang có tỷ lệ FCF/Doanh thu giảm liên tục trong 3 năm gần nhất hoặc có tỷ lệ này biến động không ổn định (thể hiện hoạt động kinh doanh không ổn định, khó dự đoán).

#2. Tỷ lệ dòng tiền thuần hoạt động kinh doanh/lợi nhuận sau thuế

Là tỷ lệ giữa dòng tiền thuần từ hoạt động kinh doanh và lợi nhuận ròng của doanh nghiệp…

…tỷ lệ này cho bạn biết mức độ chuyển đổi lợi nhuận kế toán thành tiền mặt của doanh nghiệp. Giúp bạn phát hiện các “lỗ hổng” giữa lợi nhuận kế toán và tiền mặt thực tế được tạo ra.

Nếu doanh nghiệp có tỷ lệ này cao và ổn định qua các năm, đây được xem là dấu hiệu của việc quản lý tài chính tốt và khả năng sinh lời cao.

Một tỷ lệ thấp hoặc giảm qua các năm có thể là dấu hiện cảnh báo về việc doanh nghiệp đang quản lý nợ xấu, tồn kho cao, hoặc khả năng thu hồi công nợ kém.

#3. Tỷ lệ dòng tiền thuần hoạt động kinh doanh/nợ phải trả

Là tỷ lệ giữa dòng tiền thuần từ hoạt động kinh doanh và nợ phải trả của doanh nghiệp…

Tỷ lệ này cung cấp cho bạn cái nhìn về khả năng doanh nghiệp sử dụng dòng tiền từ hoạt động kinh doanh để thanh toán nợ.

Ví dụ, tỷ lệ là 6.5 cho thấy dòng tiền thuần trong kỳ hiện tại của doanh nghiệp có thể trả cho 6.5 lần các khoản phải trả .

Tỷ lệ này càng cao thì năng lực trả nợ của doanh nghiệp càng tốt.

Doanh nghiệp có tỷ lệ này cao không chỉ cho thấy khả năng thanh toán nợ hiện tại mà còn thể hiện sự an toàn tài chính trong tương lai, vì doanh nghiệp có dòng tiền ổn định từ hoạt động kinh doanh để đối phó với các biến động không lường trước được.

Nếu tỷ lệ này thấp hoặc có xu hướng giảm, doanh nghiệp có thể đang tăng trưởng quá nhanh so với khả năng tạo dòng tiền, hoặc đang gặp vấn đề trong việc quản lý chi phí và nợ.

Khi đó, doanh nghiệp nhiều khả năng sẽ phải huy động thêm vốn từ việc phát hành thêm cổ phiếu hoặc vay nợ thêm (để đảo nợ).

Dù là bằng cách nào thì giá trị cổ phiếu của cổ đông sẽ bị những tác động tiêu cực, vì thế bạn cần phải suy xét cẩn trọng trong trường hợp này.

#4. Cash Generating Power Ratio

Tôi cực kỳ thích cái tên của tỷ lệ này, dịch nôm na là: “Tỷ lệ sức mạnh tạo ra tiền”.

Nghe rất hay ho phải không?

Cash Generating Power Ratio = CFO / (CFO + Cash from Investing Inflows + Cash from Financing Inflows)

Trong đó:

- Cash from Investing Inflows: Dòng tiền VÀO từ hoạt động đầu tư

- Cash from Financing Inflows: Dòng tiền VÀO từ hoạt động tài chính

Tỷ lệ này đánh giá khả năng tạo ra tiền mặt của doanh nghiệp hoàn toàn dựa trên hoạt động kinh doanh, so sánh trên tổng dòng tiền vào của doanh nghiệp.

Nếu 1 doanh nghiệp có tỷ lệ này được duy trì > 0 và ổn định trên 15% trong nhiều năm liền, khi đó có thể coi doanh nghiệp đó là một “cỗ máy tạo ra tiền”.

Ở phần tiếp theo, chúng ta sẽ khám phá Dòng tiền từ hoạt động đầu tư và cách nó ảnh hưởng đến chiến lược tăng trưởng của doanh nghiệp.

Bí mật của dòng tiền đầu tư

Đầu tư vào tài sản mới là cốt lõi trong quá trình mở rộng quy mô của doanh nghiệp.

Số liệu đầu tư mới trong báo cáo lưu chuyển tiền tệ không chỉ là con số mà còn là biểu hiện của việc doanh nghiệp đang đặt cược vào tương lai, từ đó tăng cơ hội tăng doanh thu và lợi nhuận.

Việc theo dõi sát sao các khoản đầu tư mới sẽ giúp bạn nhận diện được doanh nghiệp có tầm nhìn và khả năng tăng trưởng trong tương lai.

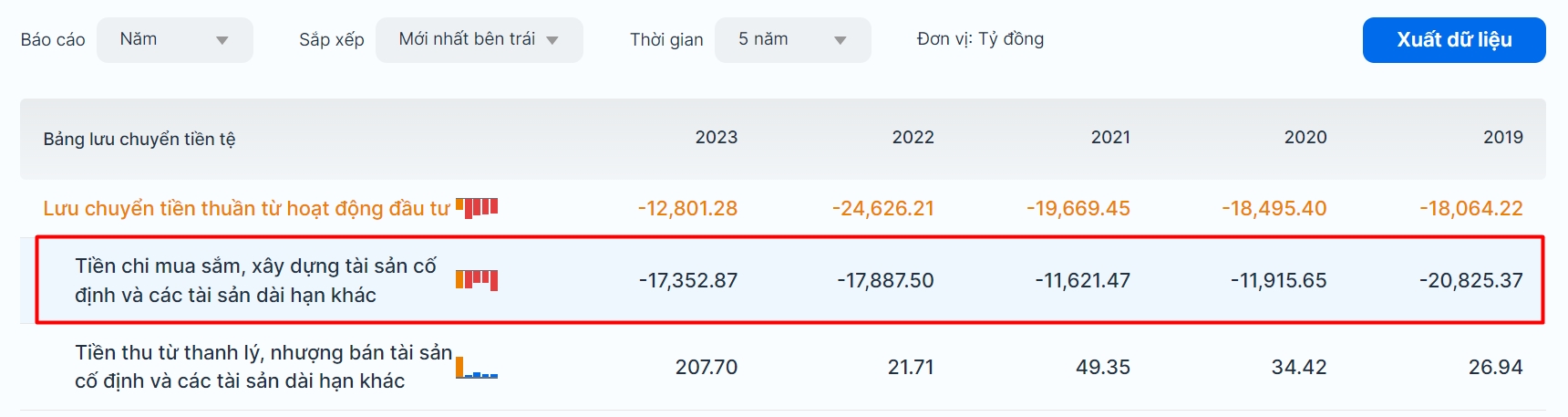

Một ví dụ điển hình về dòng tiền đầu tư hiệu quả là trường hợp của Tập đoàn Hòa Phát (HPG).

Trong báo cáo tài chính năm 2023, Hòa Phát ghi nhận dòng tiền đầu tư âm 17,353 tỷ đồng, phản ánh cam kết mạnh mẽ vào dự án Nhà máy thép Dung Quất 2 với tổng mức đầu tư 85,000 tỷ đồng.

Dự án này không chỉ nhằm mục đích nâng gấp đôi công suất sản xuất thép từ 8 triệu tấn lên 16 triệu tấn mỗi năm mà còn giúp HPG mở rộng thị phần trong nước và thị trường xuất khẩu, củng cố vững chắc vị thế nhà sản xuất thép lớn nhất khu vực Đông Nam Á và lọt Top 30 hãng sản xuất thép lớn nhất thế giới từ năm 2025.

Lưu ý khi đánh giá dòng tiền đầu tư của doanh nghiệp

Khi đánh giá dòng tiền đầu tư, quan trọng là bạn phải nhìn vào bối cảnh và mục tiêu dài hạn của doanh nghiệp.

Một dòng tiền đầu tư âm không nhất thiết là xấu, nếu các khoản đầu tư đó hứa hẹn sẽ mang lại lợi ích trong tương lai, như tăng năng suất, mở rộng thị trường hoặc phát triển sản phẩm mới.

Tuy nhiên, nếu dòng tiền đầu tư âm liên tục mà không mang lại kết quả kinh doanh tăng trưởng, đó có thể là dấu hiệu cảnh báo về sự quản lý và lựa chọn đầu tư không hiệu quả của doanh nghiệp.

2 chỉ số dòng tiền khi phân tích dòng tiền đầu tư

Dưới đây là 2 chỉ số về dòng tiền khi phân tích dòng tiền đầu tư mà mình hay sử dụng.

Các chỉ số này sẽ giúp bạn đánh giá khả năng tạo ra tiền mặt từ các tài sản đầu tư trong tương lai, và phản ánh chiến lược tăng trưởng của doanh nghiệp.

#1. Tỷ lệ dòng tiền đầu tư/tổng tài sản

Là một chỉ số tài chính cho biết doanh nghiệp đang sử dụng bao nhiêu phần trăm tài sản của mình để đầu tư vào các tài sản cố định và các tài sản dài hạn khác.

Dòng tiền thuần từ hoạt động đầu tư / Tổng tài sản

Tỷ lệ này càng cao càng cho thấy doanh nghiệp đang mở rộng đầu tư và có kỳ vọng về lợi nhuận cao trong tương lai.

Tuy nhiên, chỉ số này cũng có thể làm giảm khả năng thanh toán của doanh nghiệp và tăng rủi ro tài chính. Do đó, bạn nên so sánh chỉ số này với các doanh nghiệp trong cùng ngành để có cái nhìn tổng quan hơn.

Ví dụ, theo báo cáo tài chính năm 2023 của CTCP Vinamilk (Mã: Cổ Phiếu VNM), ta có thể tính tỷ lệ dòng tiền đầu tư/tổng tài sản của công ty như sau:

Dòng tiền thuần từ hoạt động đầu tư / Tổng tài sản = -2,988.55 / 52,673.37 = -0.056

Điều này có nghĩa là Vinamilk đã sử dụng 5.6% tài sản của mình để đầu tư vào các tài sản cố định và các tài sản dài hạn khác trong năm 2023.

Nếu so với các năm trước đây, tỷ lệ này khá thấp, cho thấy Vinamilk không có nhiều hoạt động đầu tư mở rộng trong năm. Thể hiện chiến lược đầu tư thận trọng hoặc doanh nghiệp đang tập trung vào việc tối ưu hóa và hiệu quả của các tài sản hiện có.

#2. Tỷ lệ dòng tiền đầu tư/lợi nhuận sau thuế

Tỷ lệ này cung cấp cái nhìn về phần trăm lợi nhuận sau thuế được doanh nghiệp sử dụng để đầu tư vào tài sản cố định và dài hạn.

Tỷ lệ cao chứng tỏ doanh nghiệp đang sử dụng phần lớn lợi nhuận của mình cho việc đầu tư, thể hiện một chiến lược tập trung vào tăng trưởng và phát triển dài hạn.

Ví dụ:

Một doanh nghiệp có lợi nhuận sau thuế là 100 tỷ đồng và dòng tiền thuần từ hoạt động đầu tư là -40 tỷ đồng.

Khi đó, tỷ lệ dòng tiền đầu tư/lợi nhuận sau thuế = −40/100 = −0.4

Tỷ lệ này cho thấy 40% lợi nhuận sau thuế đã được doanh nghiệp sử dụng để đầu tư vào tài sản cố định và dài hạn.

So với các doanh nghiệp khác trong cùng ngành, nếu tỷ lệ này đặc biệt cao, doanh nghiệp có thể đang theo đuổi một chiến lược đầu tư mạnh mẽ để mở rộng quy mô và cải thiện năng lực sản xuất.

Điều này có thể xem là một dấu hiệu tích cực nếu các khoản đầu tư đem lại hiệu quả cao, tạo ra dòng tiền tăng trưởng trong tương lai và giúp doanh nghiệp chiếm lĩnh thêm thị phần.

Tuy nhiên, một tỷ lệ quá cao cũng cần được chúng ta xem xét cẩn thận, vì nó có thể ảnh hưởng đến khả năng của doanh nghiệp trong việc trả cổ tức hoặc tái đầu tư vào hoạt động kinh doanh cốt lõi.

Trong trường hợp doanh nghiệp đang sử dụng một lượng lớn lợi nhuận để đầu tư mà không thấy kết quả rõ ràng hoặc trong tình hình kinh doanh hiện tại không cho phép tái đầu tư lớn, điều này có thể làm tăng rủi ro tài chính cho doanh nghiệp và cổ đông.

Phần tiếp theo sẽ tìm hiểu về Dòng tiền từ hoạt động tài chính, nơi chúng ta sẽ khám phá cách thức doanh nghiệp huy động và sử dụng vốn.

Dòng tiền tài chính: Huy động vốn, trả nợ và trả cổ tức

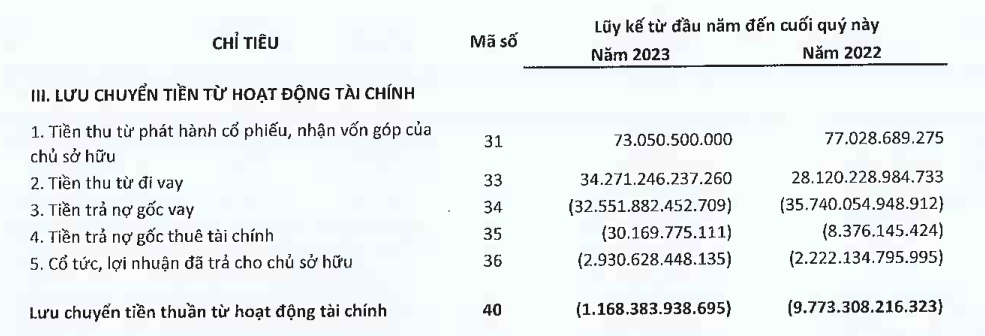

Dòng tiền từ hoạt động tài chính là một phần thiết yếu trong báo cáo lưu chuyển tiền tệ, thể hiện cách thức doanh nghiệp quản lý và điều phối nguồn vốn.

Các hoạt động này bao gồm huy động vốn thông qua phát hành cổ phiếu hoặc vay nợ, trả nợ gốc và lãi vay, cũng như chi trả cổ tức cho cổ đông.

Phân tích dòng tiền này sẽ giúp bạn đánh giá được khả năng tài chính và sức khỏe tài chính tổng thể của doanh nghiệp.

Huy Động Vốn và Trả Nợ

Huy động vốn và trả nợ là hai hoạt động chính thể hiện cách doanh nghiệp tạo ra và sử dụng vốn.

Huy động vốn, thông qua phát hành cổ phiếu mới hoặc vay nợ, cung cấp nguồn lực tài chính cần thiết cho sự phát triển và mở rộng.

Ngược lại, hoạt động trả nợ, bao gồm trả gốc và lãi vay, giúp giảm bớt gánh nặng tài chính và cải thiện cấu trúc vốn.

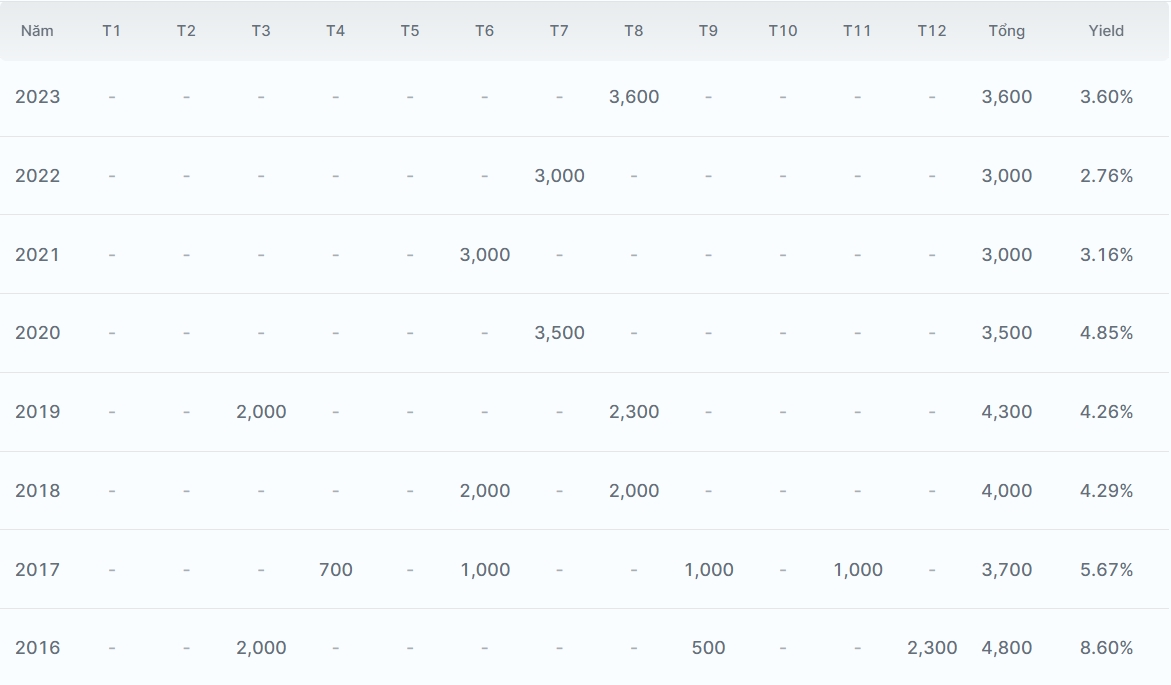

Chi Trả Cổ Tức

Chi trả cổ tức là cách doanh nghiệp chia sẻ lợi nhuận với cổ đông, thể hiện cam kết và sự tin tưởng vào sức khỏe tài chính và triển vọng phát triển của mình.

Phần cổ tức bằng tiền mặt các bạn có thể xem trong phần dòng tiền từ hoạt động tài chính.

Việc nhận biết chính sách trả cổ tức doanh nghiệp sẽ giúp nhận biết doanh nghiệp sử dụng lợi nhuận làm gì? Liệu doanh nghiệp dành phần lớn tiền để trả cổ tức hay tái đầu tư? Qua đó chúng ta sẽ rút ra được những đánh giá về triển vọng và tiềm năng ngành nghề doanh nghiệp đang tham gia.

Lưu ý khi phân tích dòng tiền tài chính

Khi phân tích dòng tiền từ hoạt động tài chính, quan trọng là bạn phải cân nhắc giữa nhu cầu vốn để tăng trưởng và trách nhiệm trả nợ.

Một doanh nghiệp có dòng tiền tài chính dương liên tục có thể đang trong giai đoạn mở rộng mạnh mẽ, nhưng cũng cần chú ý đến rủi ro tài chính do tăng nợ.

Ngược lại, dòng tiền tài chính âm có thể phản ánh sự ổn định và cam kết trả nợ, nhưng cũng cần đảm bảo rằng việc này không làm cạn kiệt nguồn vốn cần thiết cho hoạt động và đầu tư.

2 chỉ số về dòng tiền khi phân tích dòng tiền tài chính

#1. External Financing Ratio

External Financing Ratio = Dòng tiền thuần hoạt động tài chính (CFI) / Dòng tiền thuần hoạt động kinh doanh (CFO)

Tỷ lệ này so sánh giữa dòng tiền thuần từ hoạt động tài chính với dòng tiền thuần từ hoạt động kinh doanh để đánh giá sự phụ thuộc của doanh nghiệp vào hoạt động tài chính.

Tỷ lệ này càng cao chứng tỏ doanh nghiệp phụ thuộc nhiều vào dòng tiền, dòng vốn đến từ bên ngoài (nợ vay hoặc phát hành thêm cổ phiếu).

Thông thường, những doanh nghiệp có tài chính ổn định và hoạt động kinh doanh tốt thường có tỷ lệ External Finacing Ratio âm (nhỏ hơn 0).

Bởi vì, dòng tiền của doanh nghiệp tạo ra từ hoạt động kinh doanh là rất lớn và vì thế họ thường ưu tiên trả các khoản nợ vay, dẫn đến dòng tiền từ hoạt động tài chính nhỏ hơn 0.

Tuy nhiên, nếu trong trường hợp tỷ lệ này âm nhưng là vì CFO âm thì khi đó, ngược lại với tình huống ở trên, đây sẽ là 1 cảnh báo cho bạn nếu tình trạng này luôn duy trì trong nhiều năm liền.

#2. Tỷ lệ chi trả cổ tức trên dòng tiền tự do

Tỷ lệ chi trả cổ tức tiền trên dòng tiền tự do được xác định theo công thức:

Cổ tức, lợi nhuận đã trả cho chủ sở hữu / Dòng tiền tự do (FCF)

Tỷ lệ này giúp đánh giá khả năng của doanh nghiệp trong việc duy trì hoặc tăng cổ tức trong tương lai mà không ảnh hưởng đến khả năng tài trợ cho các hoạt động và đầu tư khác.

Tôi thường so sánh tỷ lệ này với 100%, theo đó, nếu:

- Dưới 100%: Tỷ lệ này cho thấy doanh nghiệp có thể dễ dàng chi trả cổ tức mà không cần sử dụng đến nguồn vốn ngoài, đồng thời giữ lại một lượng vốn đáng kể cho đầu tư và hoạt động kinh doanh. Đây là một dấu hiệu tốt, thể hiện doanh nghiệp vừa có thể thưởng cho cổ đông vừa có thể duy trì và phát triển hoạt động kinh doanh.

- Trên 100%: Nếu tỷ lệ này vượt quá 100%, nó chỉ ra rằng doanh nghiệp đang chi trả cổ tức nhiều hơn lượng dòng tiền tự do họ tạo ra. Trong trường hợp này, doanh nghiệp có thể phải sử dụng đến nguồn vốn dự trữ, vay nợ hoặc phát hành thêm cổ phiếu để chi trả cổ tức. Điều này có thể không bền vững trong dài hạn và đặt ra rủi ro tài chính.

Như cổ phiếu GAS là 1 ví dụ điển hình về doanh nghiệp có chính sách cổ tức bền vững và khả năng tài chính ổn định, với tỷ lệ chi trả cổ tức trên dòng tiền tự do là 72%.

Đây là một tỷ lệ khá cân đối, thể hiện doanh nghiệp không chỉ có khả năng trả cổ tức mà còn giữ lại một phần dòng tiền để tái đầu tư hoặc để dành cho các cơ hội tăng trưởng trong tương lai.

Kết luận

Vậy là chúng ta đã cùng nhau đi qua từng phần của báo cáo lưu chuyển tiền tệ, từ những khái niệm cơ bản đến những phân tích chuyên sâu.

Tôi hy vọng rằng, qua quá trình xem xét kỹ lưỡng các dòng tiền từ hoạt động kinh doanh, đầu tư, cho đến hoạt động tài chính, bạn đã thu được những hiểu biết sâu sắc về cách thức doanh nghiệp tạo ra và sử dụng vốn tiền mặt của mình, cũng như ảnh hưởng của những dòng tiền này lên sức khỏe tài chính và khả năng phát triển bền vững.

Dòng tiền từ hoạt động kinh doanh, chính là bản chất cốt lõi của doanh nghiệp, phản ánh trực tiếp khả năng sinh lời từ các hoạt động hàng ngày. Đồng thời, dòng tiền đầu tư và tài chính lại giúp chúng ta hiểu rõ hơn về chiến lược dài hạn, cách thức doanh nghiệp quản lý và tái cấu trúc vốn để đạt được mục tiêu tăng trưởng.

Mỗi dòng tiền đều kể một câu chuyện riêng, mở ra cái nhìn đa chiều về doanh nghiệp, từ đó giúp bạn có cái nhìn tổng quan và đánh giá một cách toàn diện hơn.

Với những kiến thức này trong tay, tôi hy vọng bạn sẽ trở nên tự tin hơn trong việc đánh giá và đưa ra quyết định đầu tư, bằng cách sử dụng bức tranh tài chính thực tế, chứ không chỉ dựa vào những con số lợi nhuận kế toán.

Chúc bạn thành công trên hành trình đầu tư của mình, luôn tìm kiếm và phát hiện những cơ hội đầu tư giá trị dựa trên hiểu biết sâu sắc về tài chính doanh nghiệp.

Chia sẻ bài viết

Không bỏ lỡ những kiến thức mới nhất từ Simplize