Hướng dẫn cách đọc báo cáo tài chính nhanh (trong 5 phút)

Khánh Phan, FRM

Khánh Phan, FRM

Mục lục

4.1. Bảng cân đối kế toán là gì?

4.2. Các thành phần của bảng cân đối kế toán

4.3. Mối quan hệ giữa Tài sản – Nợ phải trả – Vốn chủ sở hữu

4.4. Tầm quan trọng của việc phân tích tỷ lệ nợ vay trên vốn chủ sở hữu

4.5. Tầm quan trọng của việc phân tích vốn lưu động

4. Bước 2: Đọc hiểu Bảng cân đối kế toán

5.1. Báo cáo kết quả kinh doanh là gì?

5.2. Các thành phần của báo cáo kết quả kinh doanh

5.3. Tầm quan trọng của việc phân tích xu hướng doanh thu

5. Bước 3: Đọc hiểu Báo cáo kết quả kinh doanh

Trước khi đến với bài viết này tôi có một lời khuyên xương máu giành cho bạn: “Đừng vội xuống tiền nếu bạn chưa biết cách đọc báo cáo tài chính doanh nghiệp.”

Còn nhớ hồi mới tìm hiểu về chứng khoán, để “thực hành” tôi mua luôn cổ phiếu của một công ty và ở thời điểm đó mọi thứ dường như đang diễn ra rất tốt đẹp.

Giá cổ phiếu tăng và tôi tự tin vào khoản đầu tư của mình.

Nhưng chỉ 1 thời gian ngắn sau đó, giá cổ phiếu bắt đầu giảm mạnh, từ đang lãi rất nhiều chỉ sau 2-3 tháng khoản đầu tư của tôi đã trở thành thua lỗ.

Chuyện gì đang xảy ra vậy???

Sau một hồi tìm kiếm, câu trả lời dành cho tôi lại nằm ngay trên báo cáo tài chính mà doanh nghiệp đó vừa công bố.

Cụ thể là họ đang gặp khó khăn về tài chính, không thu được tiền bán hàng (mặc dù công ty công bố lợi nhuận rất tốt), trong khi các khoản vay lại đến hạn thanh toán.

Thậm chí, tình trạng này diễn ra từ 2 năm trước.

Tôi đã quá chủ quan, không đọc báo cáo tài chính và bỏ qua các dấu hiệu cảnh báo về khó khăn tài chính.

Từ đó tôi nhận ra rằng việc đầu tư không chỉ là tìm kiếm một công ty đang phát triển với giá cổ phiếu tăng, mà còn phải hiểu được tình hình tài chính của công ty, khả năng tạo ra lợi nhuận cũng như khả năng thanh toán các khoản nợ.

Cho dù bạn là nhà đầu tư dày dặn kinh nghiệm hay mới bắt đầu, hiểu cách đọc báo cáo tài chính là một kỹ năng quan trọng để giúp bạn ra quyết định sáng suốt về việc mua, bán hay nên nắm giữ cổ phiếu nào.

Sau này, tôi nhận thấy cũng có rất nhiều nhà đầu tư, đặc biệt là các bạn mới tìm hiểu, khi tiếp cận báo cáo tài chính của doanh nghiệp lại không biết bắt đầu từ đâu?

Vì thế, trong bài viết này, tôi sẽ cung cấp cho bạn một hướng dẫn “chi tiết và đầy đủ” cách đọc báo cáo tài chính như nhà đầu tư chuyên nghiệp và cùng bạn khám phá những yếu tố quan trọng cần lưu ý khi phân tích cổ phiếu.

Tôi cũng sẽ chỉ cho bạn một vài tips để có thể đọc nhanh báo cáo tài chính (tất nhiên là phải thực hành nhiều).

Hãy bắt đầu ngay thôi!

Đọc báo cáo tài chính ở đâu?

Theo quy định thì mọi công ty đại chúng đều có nghĩa vụ phải công bố báo cáo tài chính định kỳ hàng năm.

Để tra cứu và xem báo cáo tài chính của các công ty đang niêm yết, bạn có thể truy cập vào:

- Website của doanh nghiệp

- Hệ thống công bố thông tin của Ủy ban chứng khoán nhà nước (UBCKNN): các công ty đại chúng đều có trách nhiệm phải công bố và đăng thông tin báo cáo tài chính lên hệ thông công bố thông tin của (UBCKNN).

- Hoặc đơn giản và thuận tiện hơn là Simplize

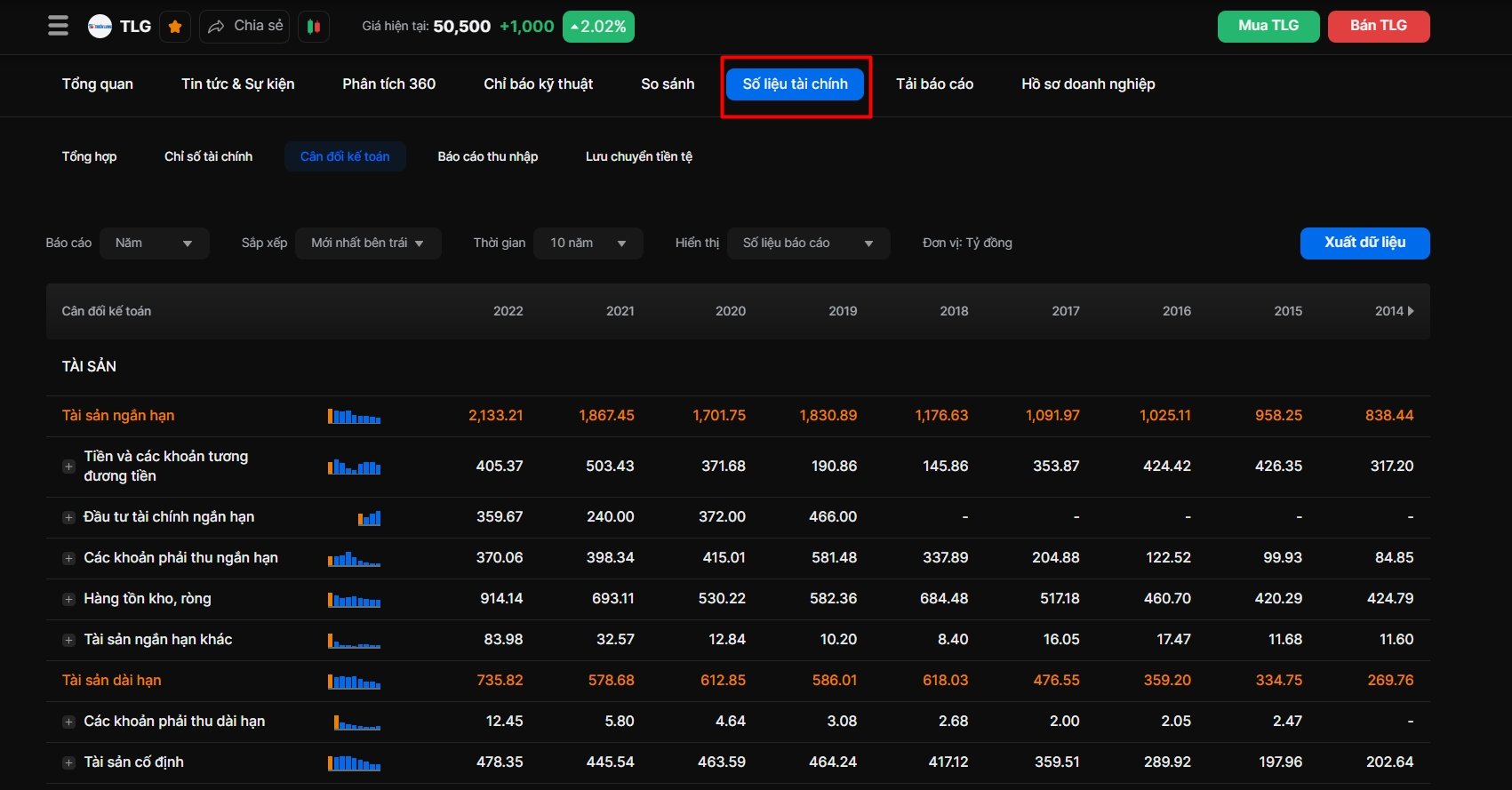

- Ở Trang cổ phiếu, chọn mục “Số liệu tài chính” để xem trực tiếp (có thể xuất dữ liệu dạng file excel)

-

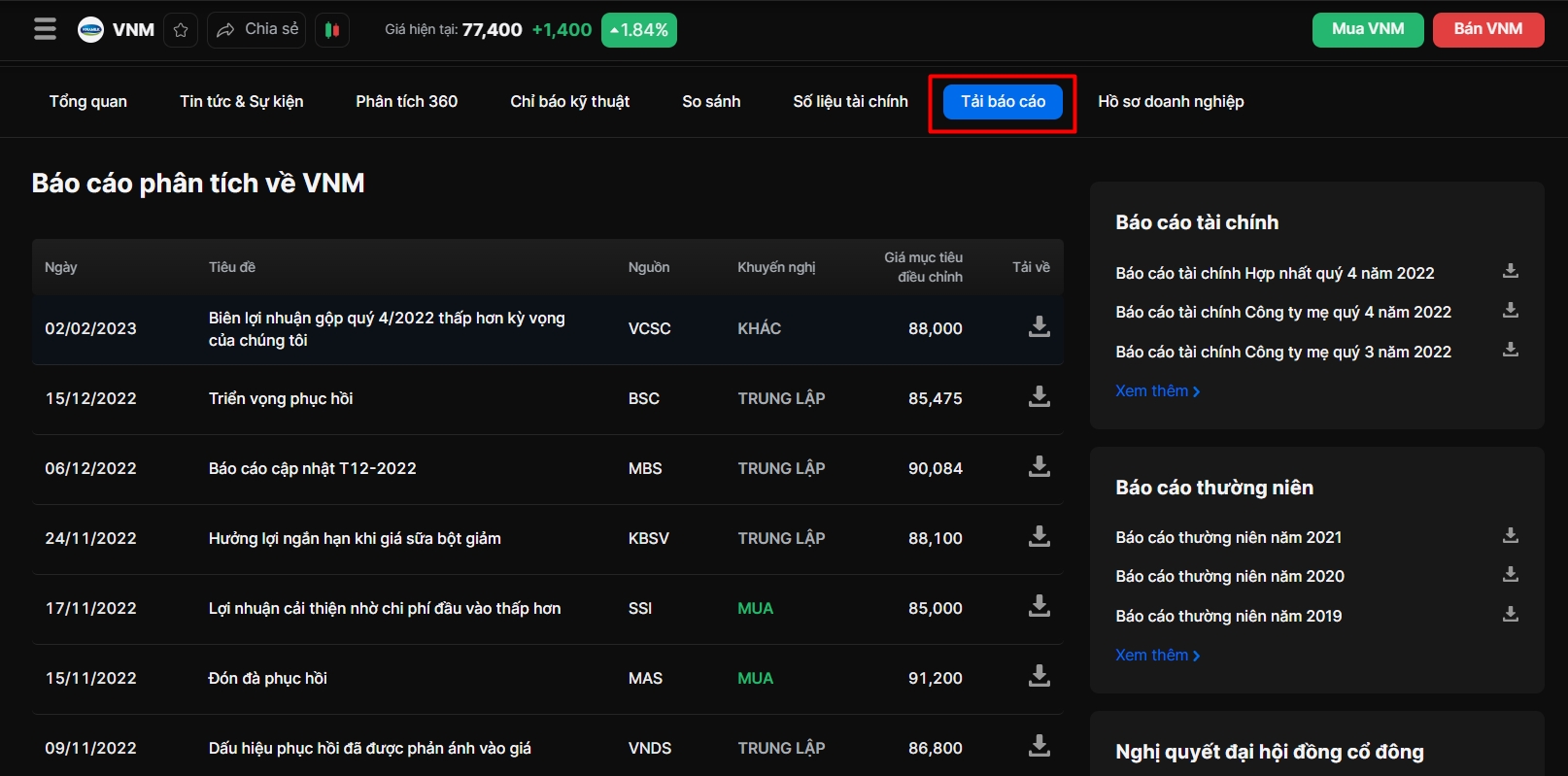

- Hoặc mục “Tải báo cáo” để tải về bản pdf

*Note: Nếu bạn đã biết về cấu trúc BCTC và muốn biết cách phân tích chuyên sâu hơn về báo cáo tài chính thì hãy đọc bài viết: Hướng dẫn phân tích báo cáo tài chính của tôi trên Simplize nhé!

Cách đọc báo cáo tài chính của doanh nghiệp

Để đọc báo cáo tài chính của doanh nghiệp, bạn nên thực hiện theo 5 bước sau đây:

- Bước 1: Xem ý kiến của kiểm toán viên

- Bước 2: Đọc hiểu Bảng cân đối kế toán

- Bước 3: Đọc hiểu Báo cáo kết quả kinh doanh

- Bước 4: Đọc hiểu Báo cáo lưu chuyển tiền tệ

- Bước 5: Đọc Thuyết minh báo cáo tài chính

Chúng ta sẽ đi tìm hiểu lần lượt nhé!

Bước 1: Xem ý kiến của kiểm toán viên

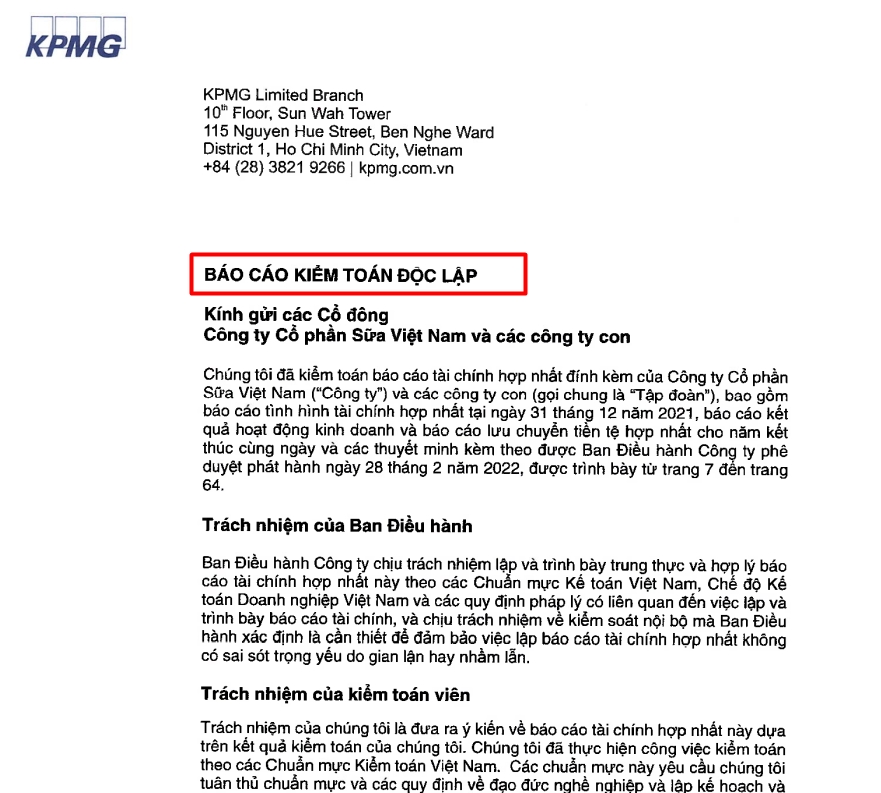

Ý kiến của kiểm toán viên sẽ được thể hiện trong Báo cáo kiểm toán.

Báo cáo kiểm toán là một tuyên bố bằng văn bản của kiểm toán viên đưa ra đánh giá mức độ tin cậy và chính xác về các khoản mục được nêu trong báo cáo tài chính của công ty.

Những đánh giá này được đánh giá dựa trên các nguyên tắc kế toán và kiểm toán đã được chấp nhận rộng rãi.

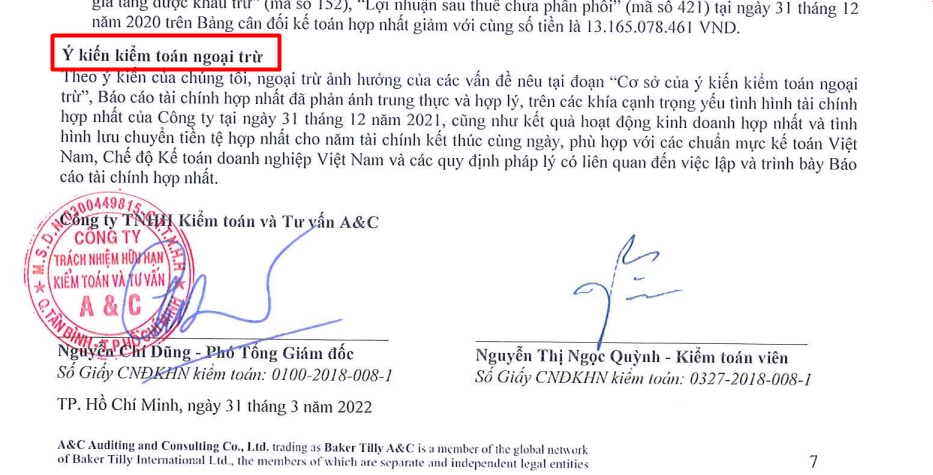

Theo đó, dựa trên các phát hiện quan trọng và mọi sai sót trọng yếu, kiểm toán viên sẽ đưa ra ý kiến chấp nhận, ngoại trừ, không chấp nhận hay từ chối, tùy trường hợp.

*Note: Tuy nhiên, cần lưu ý rằng, báo cáo kiểm toán không phải lúc nào cũng xuất hiện trong báo cáo tài chính, chúng thường chỉ xuất hiện trong báo cáo tài chính năm hoặc 6 tháng (tên báo cáo sẽ có các cụm từ “đã soát xét”, “đã kiểm toán”) chứ không bắt buộc phải có trong báo cáo hàng quý.

4 loại ý kiến kiểm toán nhà đầu tư cần phải nằm lòng

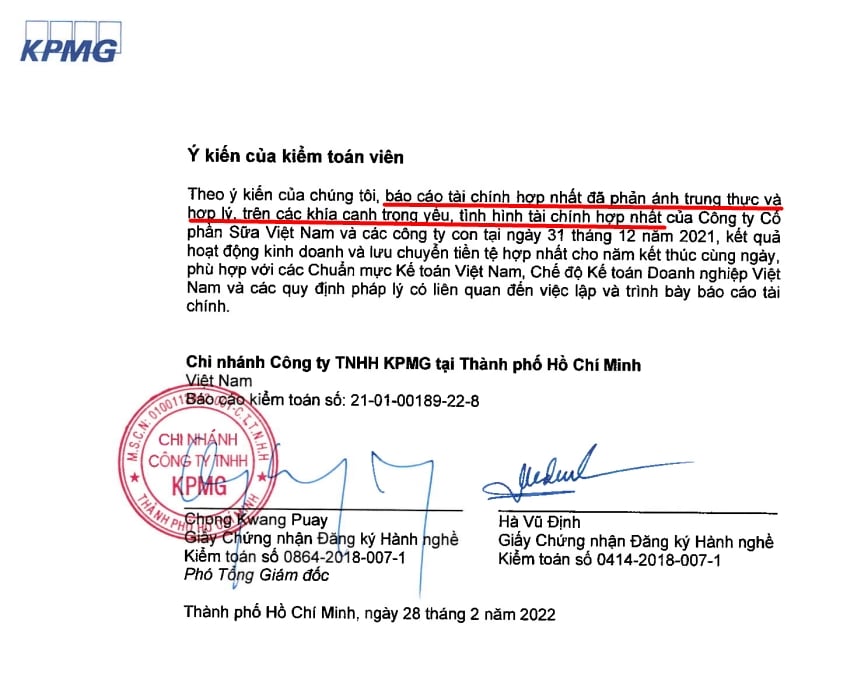

#1. Chấp nhận toàn phần

Ý kiến chấp nhận toàn phần là báo cáo được đánh giá cao nhất với tính hợp lý, trung thực, độ đáng tin cậy của báo cáo tài chính xét trên mức trọng yếu của kiểm toán.

Với báo cáo này bạn có thể an tâm rằng trong quá trình tác nghiệp, đơn vị kiểm toán không gặp khó khăn gì trong việc tổng hợp thông tin và đưa ra ý kiến, họ cũng không thấy vấn đề nào trọng yếu và có tính lan toả gây lo ngại cả.

Tuy nhiên, hãy nhớ rằng kiểm toán cũng vẫn có thể sai sót do thiếu năng lực hoặc bị “lừa” bình thường, vậy nên không phải cứ “chấp nhận toàn phần” là bạn sẽ không có rủi ro gì cả.

#2. Chấp nhận từng phần / Ngoại trừ

Với dòng chữ này, kiểm toán mách bảo với bạn rằng họ có thể đã gặp những rào cản nhất định khi thu thập bằng chứng hoặc có một vấn đề gì đó họ đã thấy sai sót trọng yếu nhưng không lan toả.

Chính vì thế họ chỉ có thể chấp nhận một phần và nêu ý kiến về những khu vực họ không đồng ý.

Khi bắt gặp ý kiến kiểm toán ngoại trừ, bạn nên cẩn trọng xem vấn đề kiểm toán viên nhấn mạnh:

- Khoản mục nào bị ngoại trừ?

- Có trọng yếu hay không?

- Vấn đề này có xuất hiện trong các năm trước hay không?

Pro tips #1 – Cách đọc báo cáo tài chính: ” Nếu bạn không hiểu hết được thì TỐT NHẤT NÊN BỎ QUA cổ phiếu này, tránh mất thời gian.”

#3. Không chấp nhận / Trái ngược

Đối với loại ý kiến này, bạn sẽ thấy dòng chữ “Báo cáo tài chính này chưa phản ánh trung thực, hợp lý,…”.

Chính câu nói này cũng đã mách bảo với bạn rằng những con số mà bạn đang đọc, đơn vị kiểm toán không đồng tính với chúng và việc bạn sử dụng những con số ấy để đưa ra quyết định đầu tư sẽ là vô cùng rủi ro.

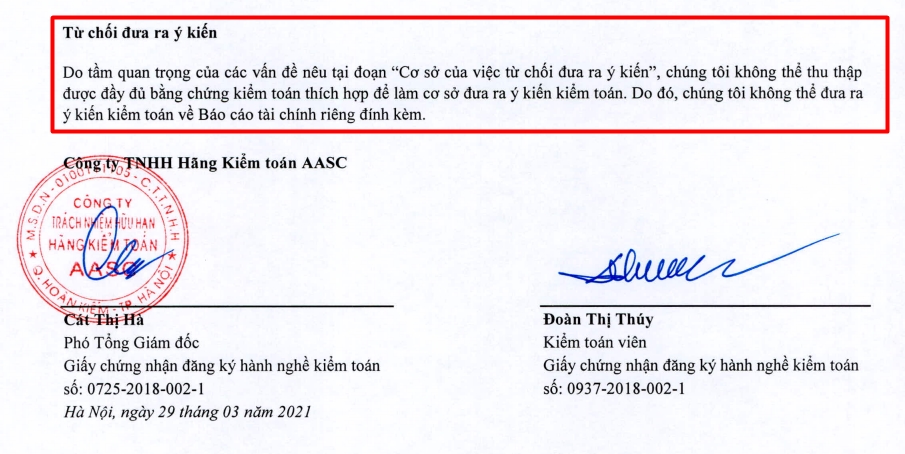

#4. Từ chối

Với một báo cáo tài chính có quá nhiều sai sót trọng yếu, ảnh hưởng lớn và mức độ lan toả cao thì công ty kiểm toán sẽ từ chối đưa ra ý kiến.

Gặp tình huống này thì bạn nên tránh càng xa càng tốt.

Tìm đọc ý kiến của kiểm toán là một cách hữu ích trong việc giúp bạn đưa ra quyết định có tiếp tục tìm hiểu về cổ phiếu đó hay không?

Báo cáo kiểm toán có ý kiến tiêu cực, nó cho thấy các rủi ro tiềm ẩn về tài chính hoặc khả năng hoạt động của công ty.

Và chỉ với bước đầu tiên “Xem ý kiến của kiểm toán viên” là bạn cũng đã phần nào trả lời được câu hỏi “Mình có nên tìm hiểu tiếp cổ phiếu này hay không?” rồi.

Sau khi xem Ý kiến kiểm toán, chúng ta sẽ đi tìm hiểu về tình hình tài chính của công ty thông qua Bảng cân đối kế toán.

Bước 2: Đọc hiểu Bảng cân đối kế toán

Bảng cân đối kế toán là gì?

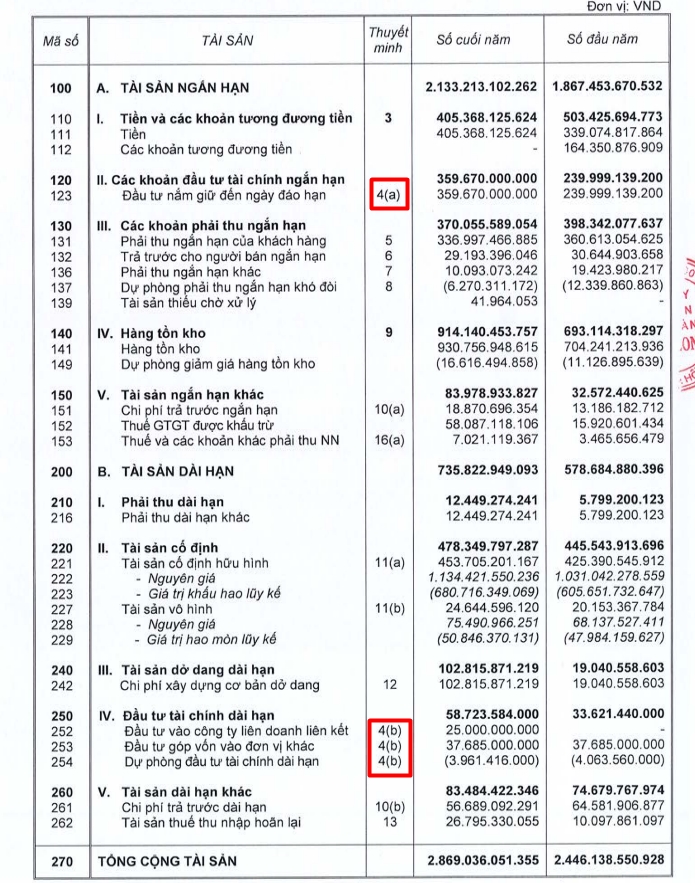

Bảng cân đối kế toán cung cấp “ảnh chụp nhanh” về tình hình tài chính của công ty tại một thời điểm cụ thể.

Báo cáo giúp bạn biết được công ty đang sở hữu những gì (tài sản), công ty đang nợ những ai (nợ phải trả) và những gì thuộc về cổ đông (vốn chủ sở hữu).

Các thành phần của bảng cân đối kế toán

Kết cấu của bảng cân đối kế toán sẽ gồm 2 phần là Tài sản và Nguồn vốn.

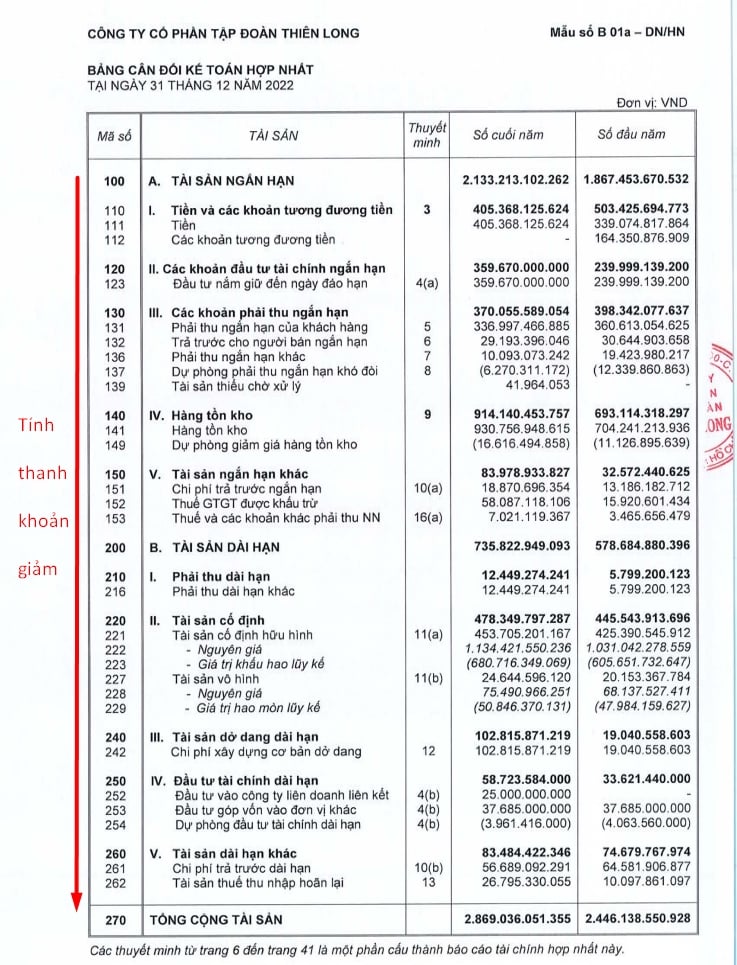

#1. Tài sản

Tài sản là những thứ thuộc sở hữu của doanh nghiệp, có khả năng tạo ra lợi ích kinh tế cho doanh nghiệp, ví dụ như tiền mặt, các khoản đầu tư, hàng tồn kho, hay các tài sản cố định (máy móc, nhà xưởng)…

Các khoản mục trên Phần Tài sản sẽ được liệt kê theo tính thanh khoản giảm dần.

*Thanh khoản: khả năng chuyển đổi thành tiền mặt dễ dàng như thế nào.

Phần Tài sản trên báo cáo tài chính cũng được phân thành 2 nhóm nhỏ là:

- Tài sản ngắn hạn: những loại tài sản có thể dễ dàng chuyển đổi thành tiền mặt trong vòng dưới 1 năm, hoặc trong 1 chu kỳ kinh doanh, như:

- Tiền và tương đương tiền: bao gồm tiền và tiền gửi ngân hàng

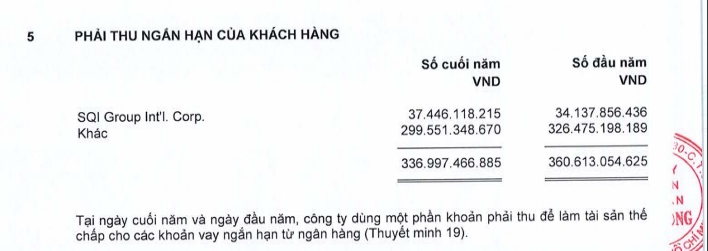

- Các khoản phải thu ngắn hạn: là số tiền mà khách hàng chưa thanh toán cho doanh nghiệp (Phải thu ngắn hạn của khách hàng); hay số tiền mà doanh nghiệp đã thanh toán trước cho nhà cung cấp để nhập hàng về…

- Hàng tồn kho: giá trị hàng dự trữ của doanh nghiệp, gồm: nguyên vật liệu, bán thành phầm, thành phẩm hoặc hàng hóa…

- Tài sản dài hạn: gồm những loại tài sản có thời gian sử dụng trên 1 năm. Đây là nhóm tài sản thể hiện năng lực sản xuất, quy mô sản xuất của một doanh nghiệp.

- Tài sản cố định: gồm các tài sản cố định hữu hình (máy móc, thiết bị, dây chuyền sản xuất…) và các tài sản vô hình (bằng sáng chế, bản quyền phát minh…)

- Tài sản dài hạn khác…

*Note: Bạn có thể thấy trên báo cáo tài chính có rất nhiều khoản mục tài chính (như tiền và tương đương tiền, các khoản phải thu, hàng tồn kho…). Chúng là gì và có ý nghĩa như thế nào? Bạn sẽ biết khi chúng ta đi đến phần Đọc báo cáo thuyết minh. Còn ở đây, tôi sẽ chỉ giới thiệu về cấu trúc của các báo cáo này, chứ chưa đi chi tiết từng khoản mục.

Và để hình thành nên tài sản trong doanh nghiệp, doanh nghiệp sẽ cần có nguồn vốn tài trợ cho mình, gồm: Nợ phải trả và Vốn chủ sở hữu.

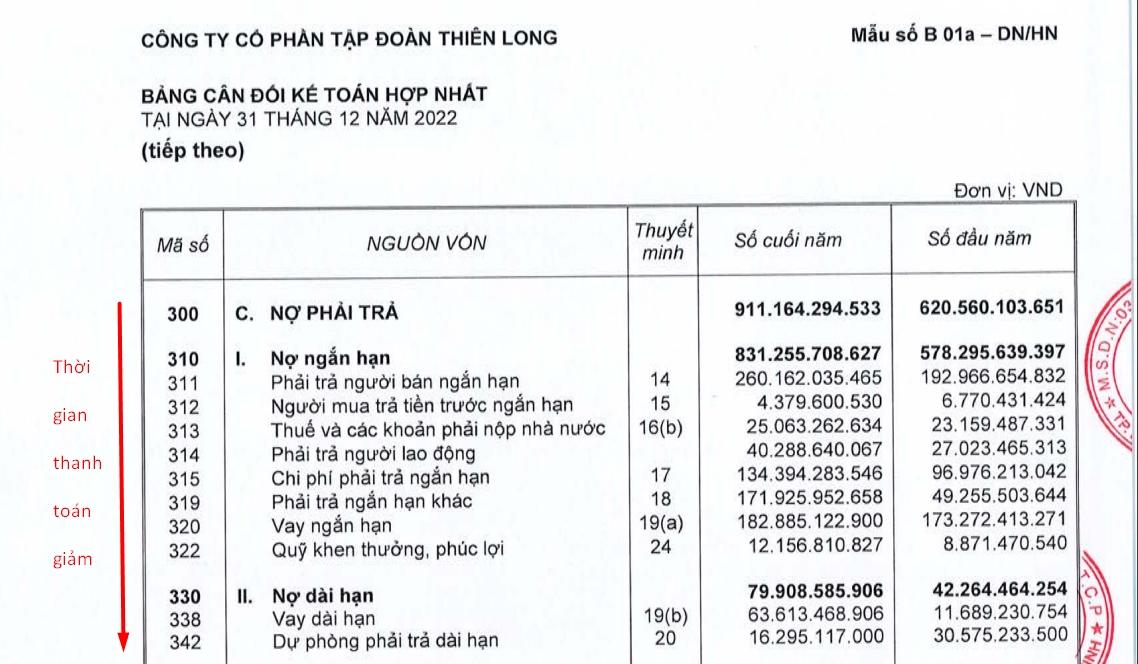

#2. Nợ phải trả

Nợ phải trả bao gồm các khoản nợ và nghĩa vụ tài chính của doanh nghiệp đối với các đối tượng khác (như chủ nợ, Nhà nước, nhà cung cấp nguyên vật liệu, hay người lao động…)

Các khoản mục trên Nợ phải trả được sắp xếp theo thời gian thanh toán giảm dần.

Tương tự Tài sản, Nợ phải trả cũng được chia nhỏ thành:

- Nợ ngắn hạn: những khoản nợ và nghĩa vụ tài chính phải thanh toán dưới 1 năm

- Phải trả người bán ngắn hạn: số tiền doanh nghiệp còn nợ (chưa thanh toán) cho các nhà cung cấp

- Vay ngắn hạn: số tiền đang vay (ngân hàng). Là số nợ mà doanh nghiệp phải trả chi phí sử dụng vốn.

- Nợ dài hạn: những khoản nợ và nghĩa vụ tài chính được phép thanh toán trên 1 năm, như:

- Phải trả người bán dài hạn

- Vay dài hạn

*Note: Các khoản nợ như phải trả nhà cung cấp, thuế và các khoản phải nộp… được gọi là nợ chiếm dụng (vì doanh nghiệp chiếm dụng tạm thời vốn từ các đối tượng khác, không mất chi phí sử dụng vốn). Còn 2 khoản mục “Vay ngắn hạn” và “Vay dài hạn” là các khoản nợ mà doanh nghiệp phải mất thêm chi phí vốn (chi phí lãi vay, phải trả lãi cho ngân hàng).

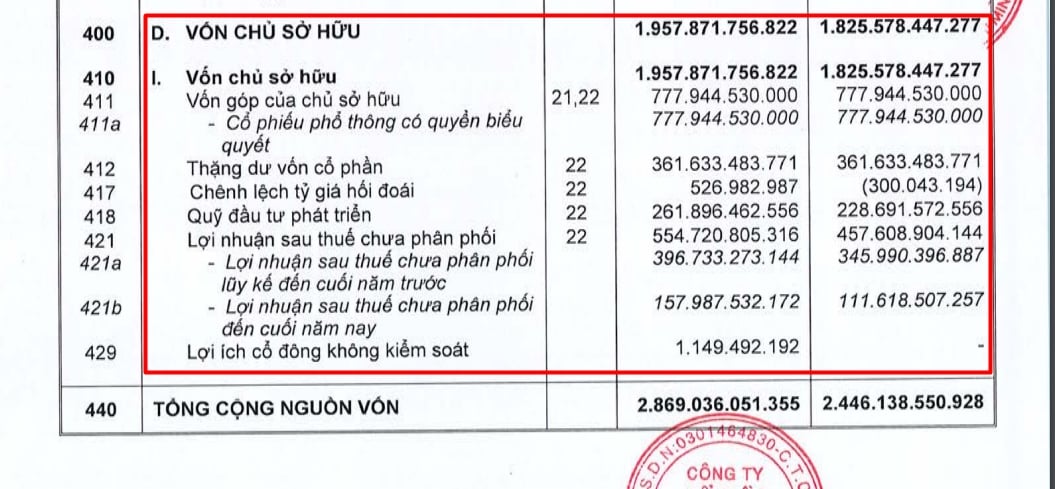

#3. Vốn chủ sở hữu

Vốn chủ sở hữu đại diện cho tổng giá trị tài sản ròng của doanh nghiệp, là phần còn lại trong tài sản của công ty sau khi trừ đi nợ phải trả.

Đây chính là phần thuộc về cổ đông (chủ sở hữu) doanh nghiệp.

Vốn chủ sở hữu bao gồm phần vốn góp của cổ đông (vốn góp chủ sở hữu và thặng dư vốn cổ phần), lợi nhuận giữ lại, và vốn khác…

Trong đó, Vốn góp chủ sở hữu và Thặng dư vốn cổ phần là phần vốn góp thực tế của cổ đông vào doanh nghiệp.

Còn Lợi nhuận sau thuế chưa phân phối là phần lợi nhuận được doanh nghiệp giữ lại để tái đầu tư (được chuyển từ Lợi nhuận ở Báo cáo kết quả kinh doanh sang).

Mối quan hệ giữa Tài sản – Nợ phải trả – Vốn chủ sở hữu

Mối quan hệ giữa tài sản, nợ phải trả và vốn chủ sở hữu được biểu diễn qua phương trình sau:

Tài sản = Nợ phải trả + Vốn chủ sở hữu

Nó giải thích sự “cân đối” tài chính trong một công ty, bằng cách chỉ ra tài sản của công ty sẽ được tài trợ – thông qua tiền vay (nợ phải trả) hay thông qua đầu tư từ chủ sở hữu (vốn chủ sở hữu).

Khi một công ty gia tăng tài sản của mình…

Nó có thể tài trợ cho việc tăng tài sản bằng cách tăng nợ phải trả (đi chiếm dụng, đi vay thêm tiền), hoặc bằng cách tăng vốn chủ sở hữu (huy động thêm vốn từ cổ đông).

Ngược lại, khi công ty giảm tài sản, có thể là do giảm nợ phải trả hoặc giảm vốn chủ sở hữu.

Ví dụ: Hãy thử xem xét một công ty X có tài sản trị giá 48 tỷ đồng, nợ phải trả là 14 tỷ và vốn chủ sở hữu là 34 tỷ đồng.

Nếu công ty muốn tăng tài sản của mình thêm 12 tỷ thì công ty có thể thực hiện một trong ba cách sau:

- Tăng nợ phải trả: công ty đi vay thêm 12 tỷ, điều này sẽ làm tăng nợ phải trả lên 26 tỷ đồng. Khi đó phương trình “cân đối” sẽ là:

Tài sản = Nợ phải trả + Vốn chủ sở hữu

60 = 26 + 34

- Tăng vốn chủ sở hữu: công ty thực hiện phát hành thêm cổ phiếu mới để huy động vốn từ cổ đông, điều này sẽ làm tăng vốn chủ lên 46 tỷ đồng. Khi đó, phương trình là:

Tài sản = Nợ phải trả + Vốn chủ sở hữu

60 = 14 + 46

- Thậm chí, công ty còn có thể thực hiện kết hợp cả 2 cách trên, vừa đi vay thêm nợ, vừa phát hành thêm cổ phiếu

Như bạn thấy, dù trường hợp nào xảy ra, phương trình vẫn cân bằng và mối quan hệ giữa tài sản, nợ phải trả và vốn chủ sở hữu không đổi.

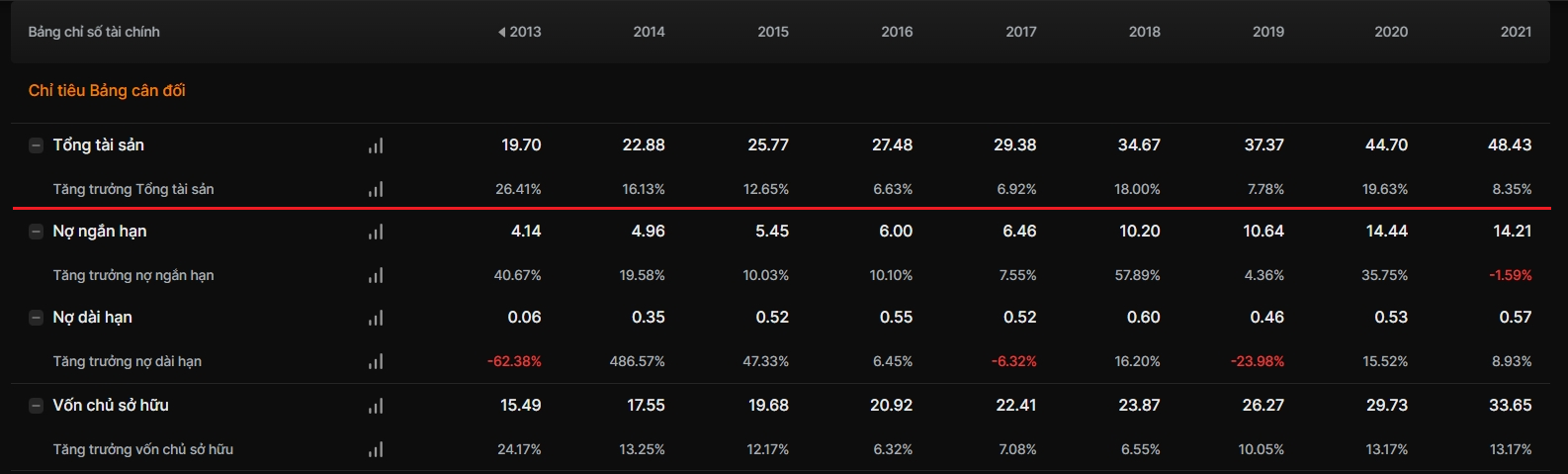

Tầm quan trọng của việc phân tích tỷ lệ nợ vay trên vốn chủ sở hữu

Với việc thể hiện tài sản, nợ phải trả và vốn chủ sở hữu, có thể thấy Bảng cân đối kế toán sẽ giúp bạn đánh giá được tình hình tài chính, khả năng thanh toán các khoản nợ của doanh nghiệp.

Chỉ bằng cách tính toán một vài tỷ lệ đơn giản, bạn có thể dễ dàng xác định xem công ty đó có tình hình tài chính vững mạnh hay không, hoặc liệu có bất kỳ dấu hiệu “nguy hiểm” nào cần được giải quyết hay không?

Các tỷ lệ đó là:

- Tỷ lệ Nợ phải trả / Vốn chủ sở hữu

- Tỷ lệ Nợ ngắn hạn / Vốn chủ sở hữu

- Tỷ lệ Nợ vay / Vốn chủ sở hữu

Ví dụ: Một công ty có Tổng nợ vay (= Nợ vay ngắn hạn + Nợ vay dài hạn) là 100 tỷ. Vốn chủ sở hữu là 80 tỷ. Thì tỷ lệ Nợ vay/Vốn chủ sở hữu của công ty là: 100/80 = 1.25

Trên thực tế, có rất nhiều tỷ lệ tương tự như 3 tỷ lệ trên liên quan đến nợ vay, tài sản và vốn chủ sở hữu, tuy nhiên tất cả mục đích chung đều là để đánh giá tỷ lệ đòn bẩy tài chính mà doanh nghiệp đang sử dụng.

Thông thường, tỷ lệ nợ vay / vốn chủ sở hữu cao cho thấy rằng công ty đó đang phụ thuộc nhiều vào vay nợ để tài trợ cho hoạt động của mình. Điều này có thể dẫn đến những khó khăn tài chính nếu công ty không đáp ứng được các nghĩa vụ nợ của mình.

Ngược lại, tỷ lệ nợ vay / vốn chủ sở hữu thấp thể hiện rằng công ty đang dựa nhiều hơn vào vốn chủ sở hữu để tài trợ cho hoạt động kinh doanh, điều này có thể bền vững hơn trong dài hạn.

Tuy nhiên, điều quan trọng cần lưu ý là tỷ lệ nợ trên vốn chủ sở hữu được coi là tốt hay xấu có thể khác nhau tùy thuộc vào ngành và các yếu tố khác.

Điều bạn phải làm là so sánh tỷ lệ nợ trên vốn chủ sở hữu của công ty với các công ty cùng ngành, hoặc với mức trung bình ngành để có được bức tranh chính xác hơn về đòn bẩy tài chính của công ty đó.

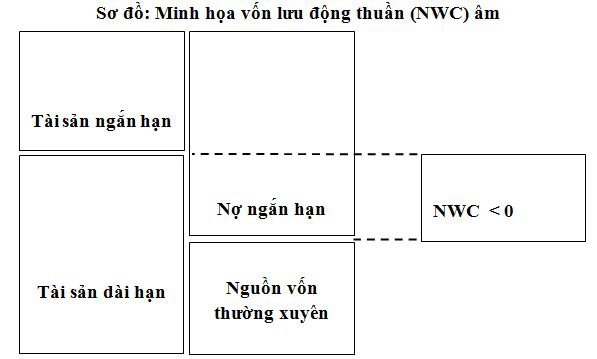

Tầm quan trọng của việc phân tích vốn lưu động

Sẽ ra sao nếu như Hòa Phát tài trợ cho siêu dự án 85,000 tỷ đồng Dung Quất 2 của mình chỉ bằng các khoản vay ngắn hạn, thậm chí là các khoản vay phải đáo hạn sau 1 – 2 năm?

Không cần phải là một chuyên gia, bạn cũng có thể nhận thấy:

Nếu điều này là sự thật, chắc chắn Hòa Phát sẽ sớm gặp áp lực về khả năng thanh toán của mình.

Một trong những yếu tố quan trọng của sự cân đối tài chính là các tài sản dài hạn cần được tài trợ bởi nguồn vốn dài hạn tương ứng.

Để sớm nhận ra điều này, khi đọc Bảng cân đối kế toán của một công ty, bạn nên tính toán thêm chỉ tiêu Vốn lưu động thuần (NWC – Net Working Capital) và quan sát xu hướng biến động của chỉ tiêu đó:

NWC = Tài sản ngắn hạn – Nợ ngắn hạn

Nếu NWC có xu hướng giảm dần và đặc biệt chuyển sang âm lớn thì điều này đang báo hiệu sự xuất hiện mất cân đối tài chính của doanh nghiệp.

Bước 3: Đọc hiểu Báo cáo kết quả kinh doanh

Báo cáo kết quả kinh doanh là gì?

Báo cáo kết quả kinh doanh cung cấp thông tin về doanh thu, chi phí và lợi nhuận của doanh nghiệp trong 1 khoảng thời gian cụ thể, thường là 1 quý, hoặc 1 năm.

Nói một cách đơn giản, báo cáo kết quả kinh doanh cố gắng đánh giá xem:

Liệu sản phẩm hay dịch vụ mà doanh nghiệp đang cung cấp có sinh lời hay không?

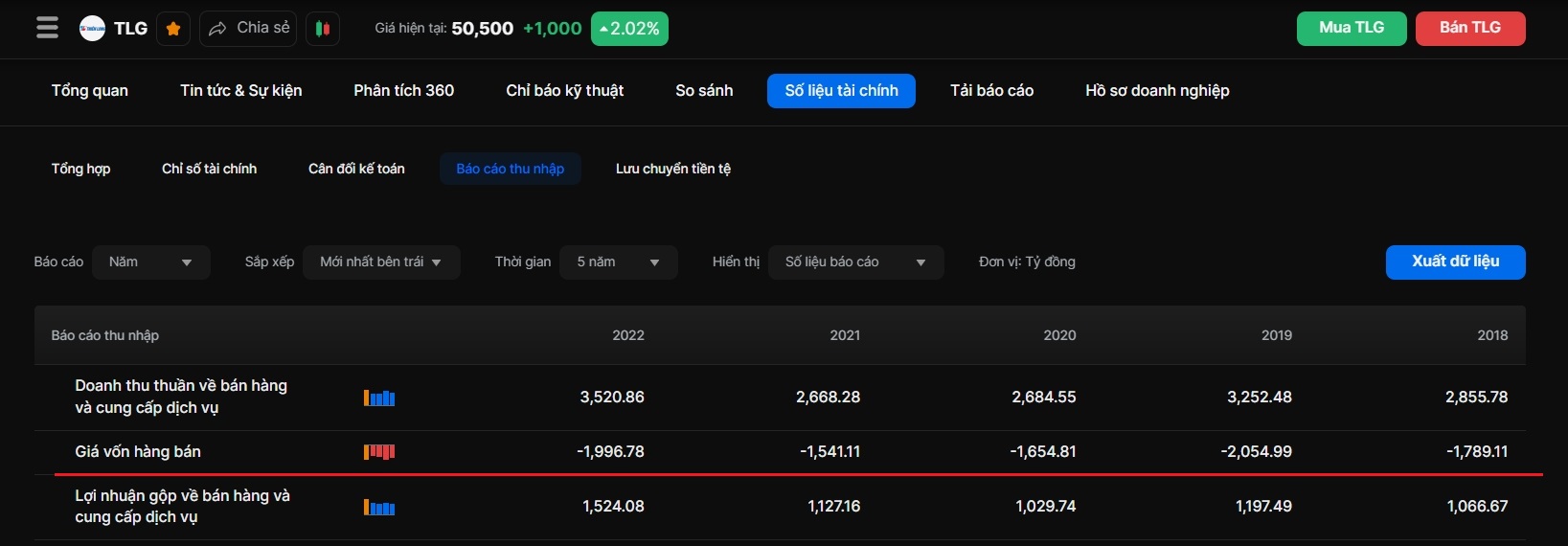

Các thành phần của báo cáo kết quả kinh doanh

Khi nhìn vào báo cáo kết quả kinh doanh, bạn sẽ thấy có 3 thành phần chính: Doanh thu, Chi phí và Thu nhập (Lợi nhuận)

Doanh thu – Chi phí = Lợi nhuận

Và dưới đây là các khoản mục chính của 1 báo cáo kết quả kinh doanh:

1. Doanh thu thuần về bán hàng và cung cấp dịch vụ: thể hiện giá trị hàng hóa (sản phẩm, hoặc dịch vụ) mà doanh nghiệp đã cung cấp trong 1 khoảng thời gian xác định. Thông thường, đây là nguồn thu chiếm tỷ trọng lớn nhất trong cơ cấu doanh thu.

2. Giá vốn hàng bán: thể hiện chi phí trực tiếp liên quan đến việc sản xuất, hoặc phân phối các sản phẩm, dịch vụ mà doanh nghiệp đã bán ra.

3. Lấy Doanh thu thuần – Giá vốn hàng bán, ta được Lợi nhuận gộp: phần lợi nhuận mà doanh nghiệp kiếm được trước khi tính đến các loại chi phí khác.

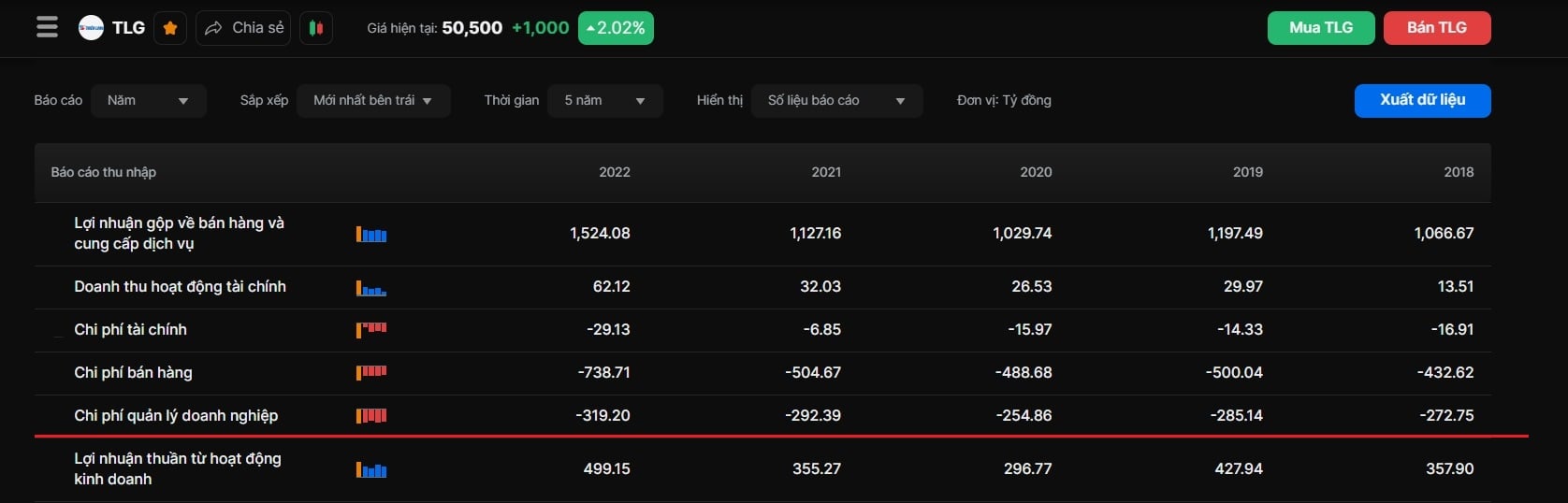

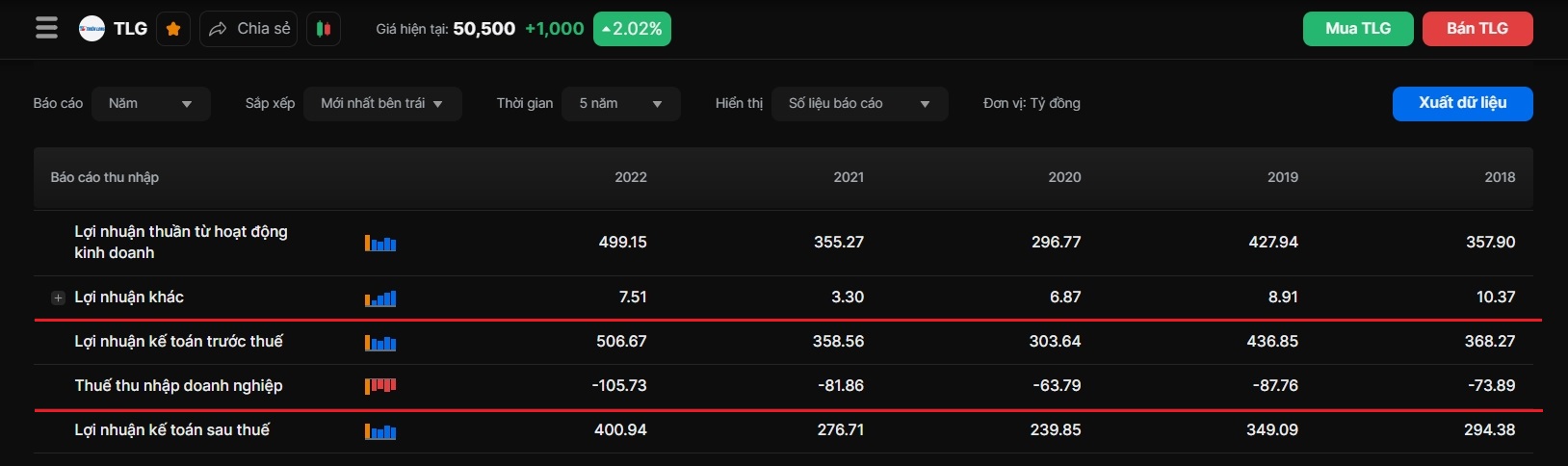

4. Chi phí bán hàng, Chi phí quản lý doanh nghiệp: là nhóm chi phí phát sinh của một doanh nghiệp để duy trì hoạt động kinh doanh của mình. Các chi phí này sẽ được trừ khỏi Lợi nhuận gộp để xác định Lợi nhuận thuần hoạt động kinh doanh.

5. Bên cạnh hoạt động kinh doanh chính, doanh nghiệp còn có thể có nguồn thu từ hoạt động tài chính:

- Doanh thu tài chính: có từ các nguồn như: lãi tiền gửi, lãi từ nhận đầu tư, lãi chênh lệch tỷ giá…

- Chi phí tài chính: gồm có chi phí lãi vay, lỗ chênh lệch tỷ giá, dự phòng các khoản đầu tư tài chính,… phát sinh trong kỳ báo cáo của doanh nghiệp.

6. Lợi nhuận thuần từ hoạt động kinh doanh = Lợi nhuận gộp + Doanh thu tài chính – Chi phí tài chính – Chi phí bán hàng – Chi phí quản lý doanh nghiệp.

Chỉ tiêu này phản ánh trực tiếp kết quả hoạt động kinh doanh của doanh nghiệp trong kỳ báo cáo.

7. Nhóm Hoạt động khác:

Những gì không nằm trong hoạt động kinh doanh chính và hoạt động tài chính thì sẽ nằm hết ở đây.

Bao gồm:

- Thu nhập khác: có nguồn từ lãi thanh lý, nhượng bán tài sản hay được bồi thường hợp đồng…

- Chi phí khác: Trái ngược với thu nhập khác, chi phí khác sẽ có nguồn từ lỗ thanh lý, nhượng bán tài sản, phải bồi thường vi phạm hợp đồng…

- Lợi nhuận khác = Thu nhập khác – Chi phí khác

Hoạt động này chiếm tỷ trọng rất nhỏ trong kết quả kinh doanh của doanh nghiệp.

8. Lợi nhuận

Tổng hợp lợi nhuận từ những nguồn trên, chúng ta có được Lợi nhuận trước thuế:

Lợi nhuận trước thuế = Lợi nhuận thuần từ hoạt động kinh doanh + Lợi nhuận khác

Và lấy Lợi nhuận trước thuế – Thuế thu nhập doanh nghiệp (nộp cho nhà nước), ta sẽ được Lợi nhuận sau thuế.

Lợi nhuận sau thuế = Lợi nhuận trước thuế – Thuế TNDN

Và đây là khoản lợi nhuận thuộc sở hữu của doanh nghiệp và cổ đông.

- Nếu Doanh thu > Chi phí, công ty có lợi nhuận (báo lãi)

- Nếu Doanh thu < Chi phí, công ty báo lỗ

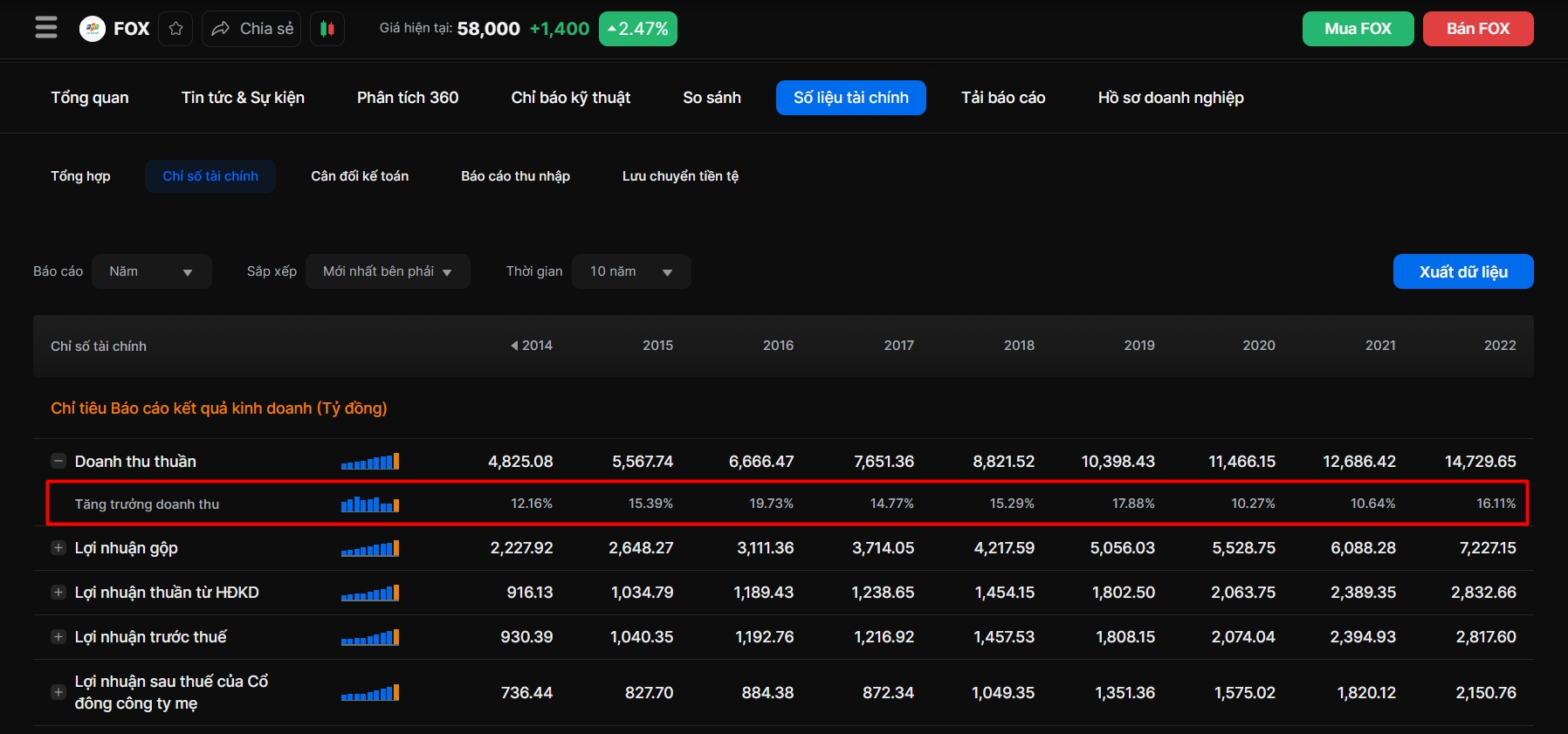

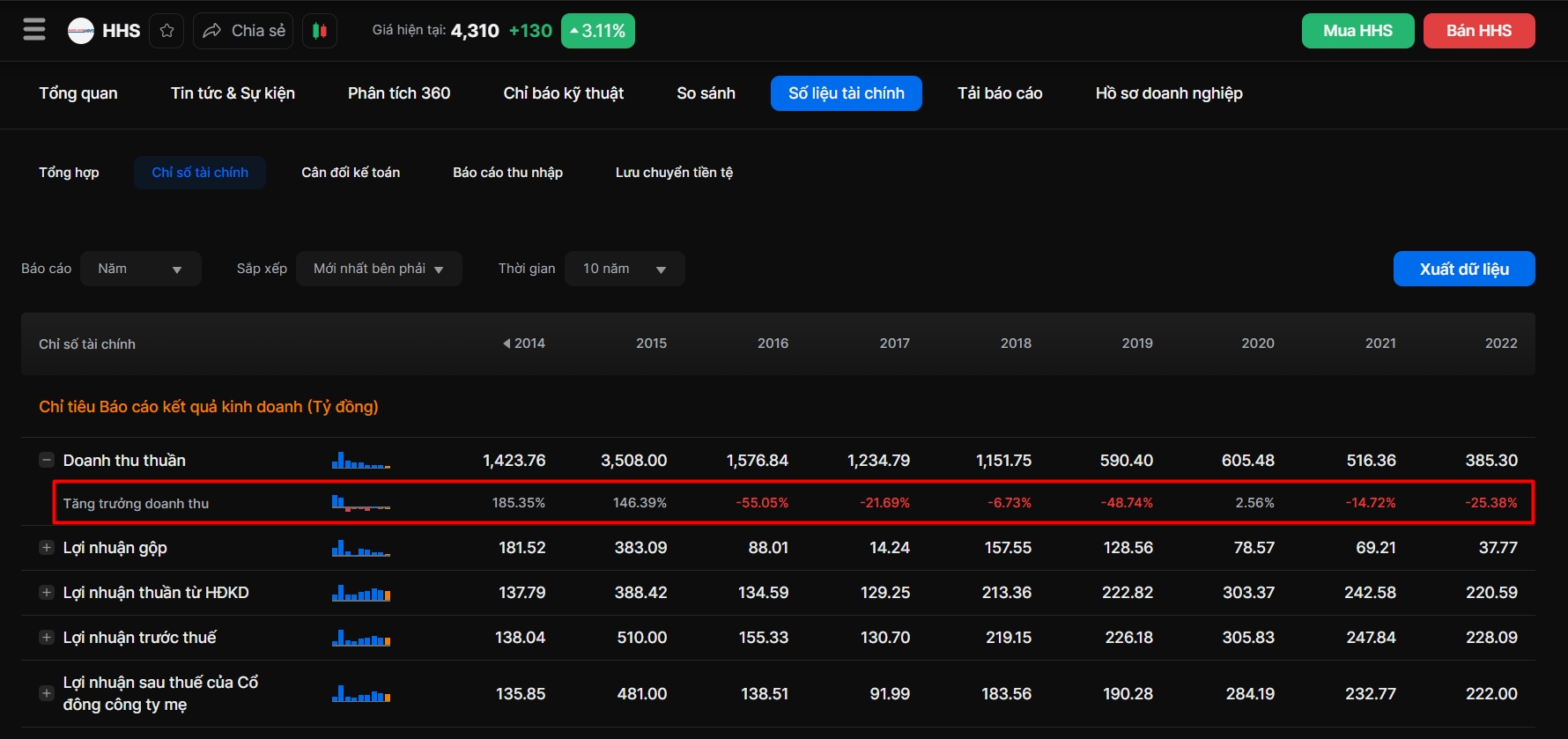

Tầm quan trọng của việc phân tích xu hướng doanh thu

Phân tích xu hướng doanh thu là một bước quan trọng trong việc đọc báo cáo kết quả kinh doanh. Bởi nó cung cấp cho bạn góc nhìn sâu hơn về sự tăng trưởng và hiệu suất hoạt động của công ty theo thời gian.

Tôi luôn xem doanh thu như một chỉ báo (key-indicator) về tình hình tài chính của doanh nghiệp, và việc hiểu được doanh thu đã thay đổi như thế nào theo thời gian có thể sẽ giúp bạn đưa ra quyết định đầu tư sáng suốt.

Ví dụ:

Nếu một doanh nghiệp có doanh thu tăng trưởng liên tục trong vài năm qua, thì đó là một dấu hiệu tốt, cho thấy doanh nghiệp đang tăng trưởng và có tương lai đầy hứa hẹn.

Ngược lại, nếu doanh thu của một doanh nghiệp đang giảm, điều đó cho thấy doanh nghiệp đang đối mặt với những thử thách trong kinh doanh, và với tư cách là một nhà đầu tư, bạn có thể nên thận trọng.

Bạn cũng có thể so sánh tốc độ tăng trưởng doanh thu với tốc độ tăng trưởng doanh thu của các công ty cùng ngành, hoặc mức trung bình ngành để xem doanh nghiệp đang tăng trưởng như thế nào?

Nếu doanh thu tăng trưởng nhanh hơn so với các đối thủ cạnh tranh, điều đó cho thấy rằng công ty này đang vượt trội hơn so với các công ty cùng ngành, và đây có thể là một cơ hội đầu tư tốt cho bạn.

Tất nhiên, Doanh thu cũng chỉ là một phần của bức tranh tài chính và cần được xem xét cùng với các số liệu tài chính khác, chẳng hạn như lợi nhuận gộp, chi phí hoạt động và lợi nhuận ròng…

Bước 4: Đọc hiểu Báo cáo lưu chuyển tiền tệ

Báo cáo lưu chuyển tiền tệ là gì?

Báo cáo lưu chuyển tiền tệ thể hiện dòng tiền vào và dòng tiền ra của một công ty trong một khoảng thời gian (thường là quý, hoặc năm).

Vì sao Dòng tiền lại quan trọng?

Thực tế, khá nhiều nhà đầu tư xem nhẹ, thậm chí là bỏ qua báo cáo lưu chuyển tiền tệ khi đọc báo cáo tài chính.

Đừng làm như vậy!

Bởi nếu bỏ qua bước này, bạn sẽ dễ bị qua mặt bởi các báo cáo có lợi nhuận tốt đẹp mà không hiểu được tính bền vững của lợi nhuận này.

Với báo cáo kết quả kinh doanh, doanh thu và lợi nhuận sẽ được doanh nghiệp ghi nhận khi bán hàng, mà không cần biết đã nhận được tiền thanh toán hay chưa.

Khách hàng sẽ thanh toán cho doanh nghiệp vào 1 thời điểm nào đó, có thể vài tháng, vài năm hoặc không bao giờ.

Đây cũng chính là sai lầm đau đớn mà tôi gặp phải khi mới đầu tư – Bạn còn nhớ câu chuyện tôi kể ở đầu bài viết này chứ?

Do đó, đọc báo cáo lưu chuyển tiền tệ là một bước rất quan trọng!

Báo cáo lưu chuyển tiền tệ cung cấp thông tin cho bạn về cách tiền mặt của công ty được tạo ra và được sử dụng như thế nào? Giúp bạn xác định liệu công ty có đủ lượng tiền mặt để trang trải chi phí và đầu tư hay không?

Hiểu về các loại dòng tiền trong doanh nghiệp

Cấu trúc của báo cáo lưu chuyển tiền tệ sẽ được trình bày theo 3 nhóm dòng tiền, tương ứng với 3 hoạt động chính :

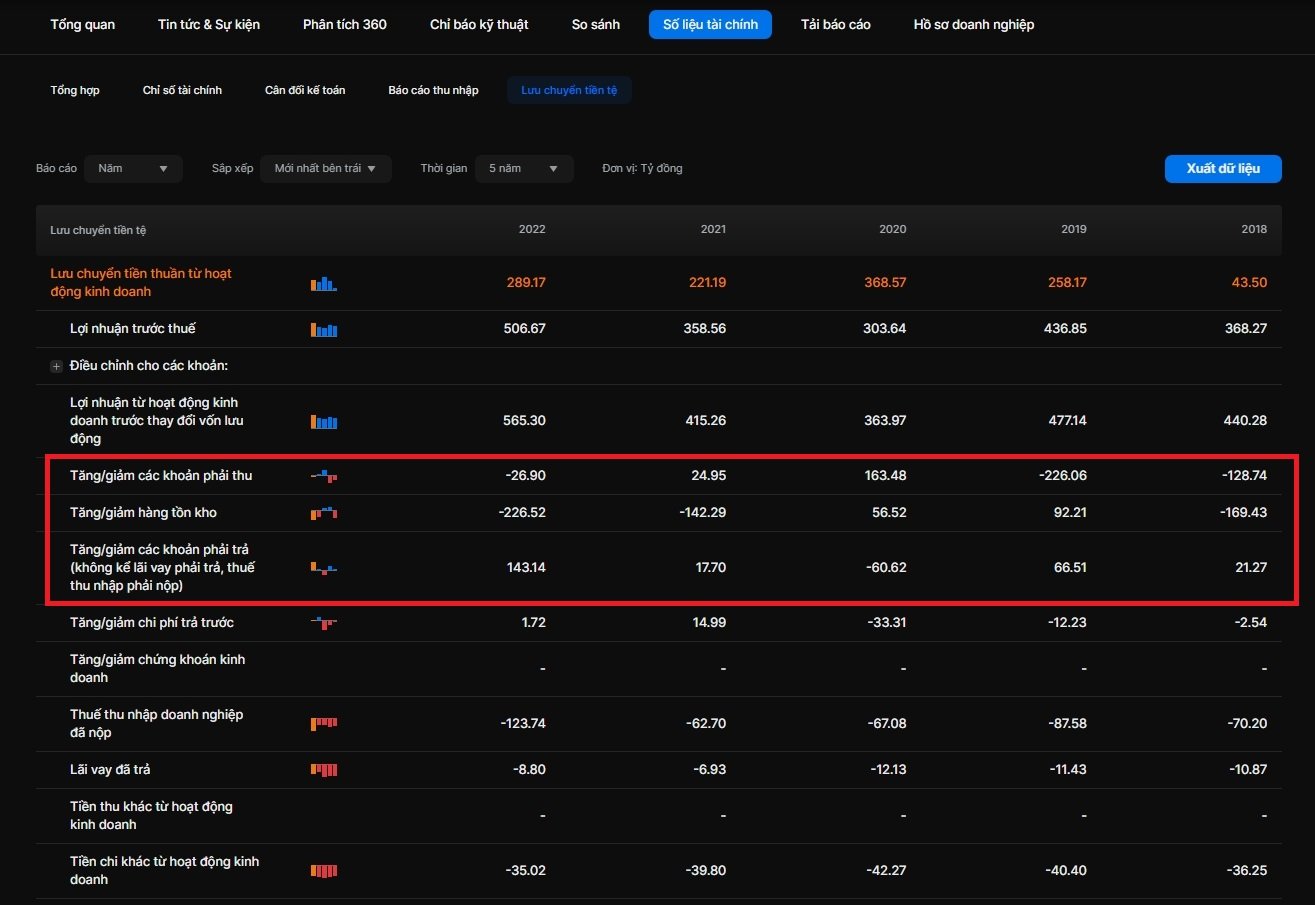

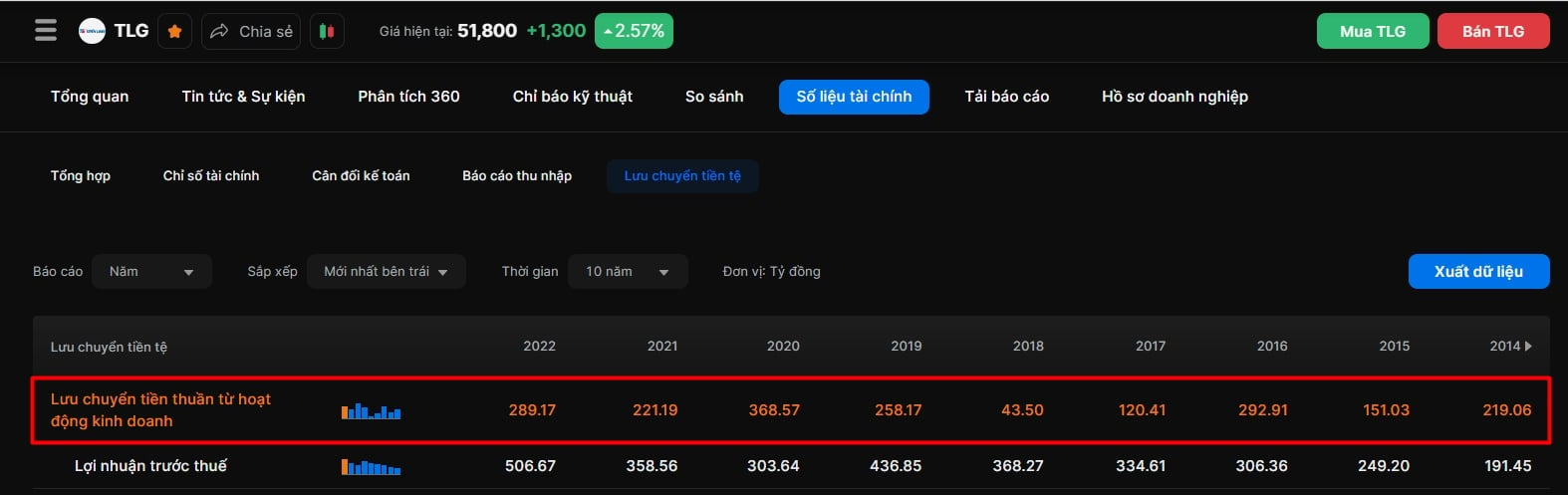

#1. Dòng tiền từ hoạt động kinh doanh

Là dòng tiền vào và ra liên quan đến hoạt động kinh doanh của doanh nghiệp.

Nó bao gồm việc nhận tiền từ khách hàng, chi trả tiền cho nhà cung cấp, khách hàng, cho người lao động, chi trả lãi vay, và nộp các khoản thuế cho nhà nước…

Note: Trên báo cáo lưu chuyển tiền tệ, các giá trị mang dấu (-) thể hiện dòng tiền ra, mang dấu (+) thể hiện dòng tiền vào.

Lưu ý khi đọc lưu chuyển tiền từ hoạt động kinh doanh:

Tăng/giảm các khoản phải thu

- Dấu (+): Khoản phải thu giảm, doanh nghiệp thu được tiền về –> Có dòng tiền vào (dương)

- Dấu (-): Doanh nghiệp bán hàng nhưng chưa thu được tiền, khoản phải thu tăng –> Dòng tiền ra (âm)

Tăng/giảm hàng tồn kho

- Dấu (+): Hàng tồn kho giảm, doanh nghiệp đã bán hàng đi –> Dòng tiền vào (dương)

- Dấu (-): Hàng tồn kho tăng lên, doanh nghiệp nhập thêm hàng hóa –> Dòng tiền ra (âm)

Tăng/giảm các khoản phải trả

- Dấu (+): Số dư cuối kỳ > Số dư đầu kỳ: Khoản phải trả tăng, doanh nghiệp đi mua hàng hóa, nguyên vật liệu… nhưng chưa trả tiền cho nhà cung cấp (tạm thời đi chiếm dụng vốn) –> Dòng tiền vào (dương)

- Dấu (-): Số dư cuối kỳ < Số dư đầu kỳ: Khoản phải trả giảm, doanh nghiệp đã thanh toán tiền cho người bán –> Dòng tiền ra (âm)

Và chênh lệch giữa dòng tiền ra và dòng tiền vào từ hoạt động kinh doanh, ta có: Dòng tiền thuần từ hoạt động kinh doanh.

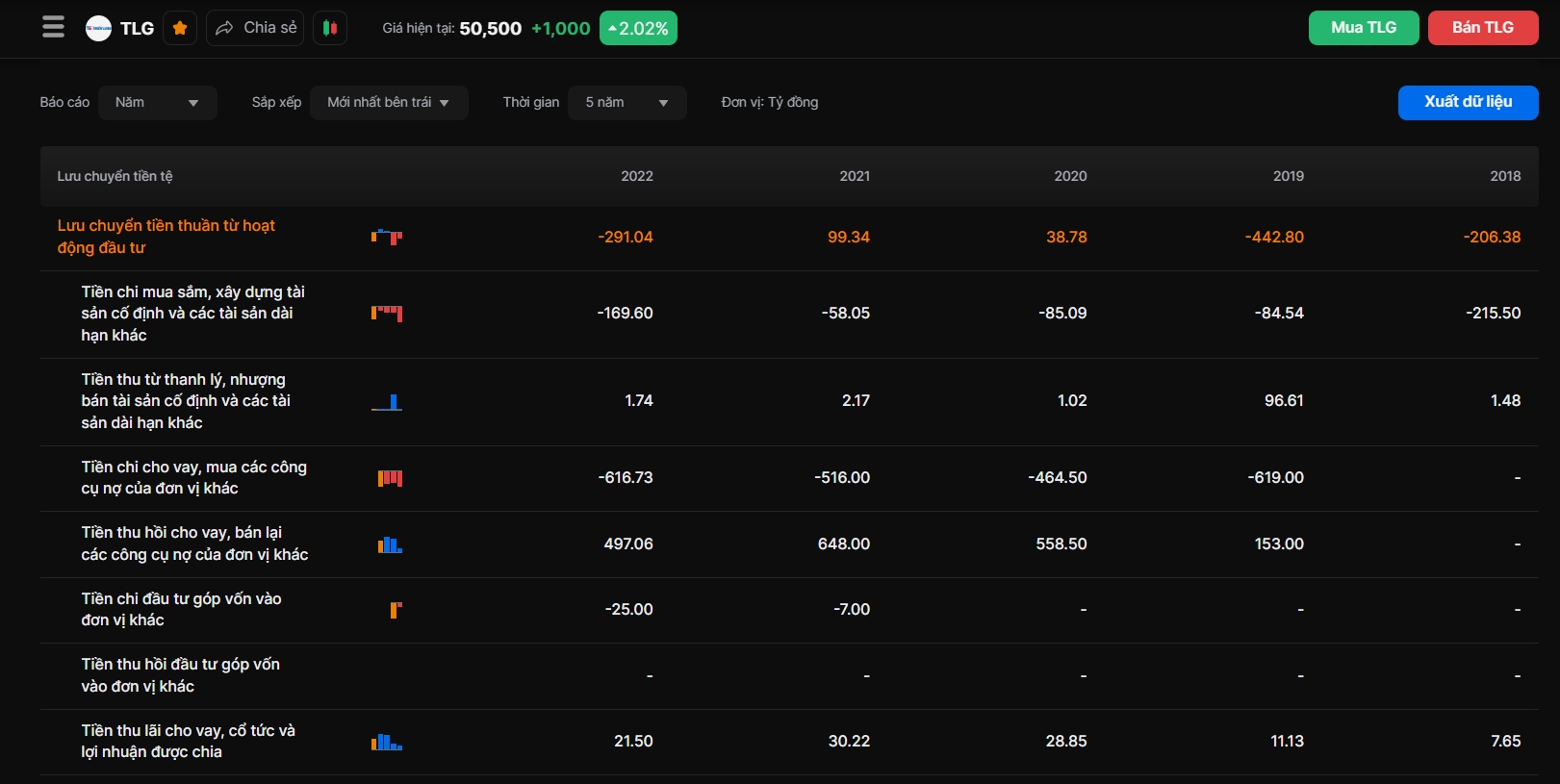

#2. Dòng tiền từ hoạt động đầu tư

Phần này trình bày dòng tiền vào và ra liên quan đến việc mua hoặc bán tài sản dài hạn, chẳng hạn như bất động sản, nhà máy và thiết bị và các khoản đầu tư.

Dòng tiền ra trong phần này thường cho thấy các khoản đầu tư vào sự tăng trưởng trong tương lai của doanh nghiệp (như chi mua sắm tài sản cố định mở rộng năng lực sản xuất)…

…trong khi dòng tiền vào cho thấy việc bán các tài sản hoặc khoản đầu tư dài hạn để thu tiền về.

Và chênh lệch giữa dòng tiền ra và dòng tiền vào hoạt động đầu tư, ta có: Dòng tiền thuần từ hoạt động đầu tư.

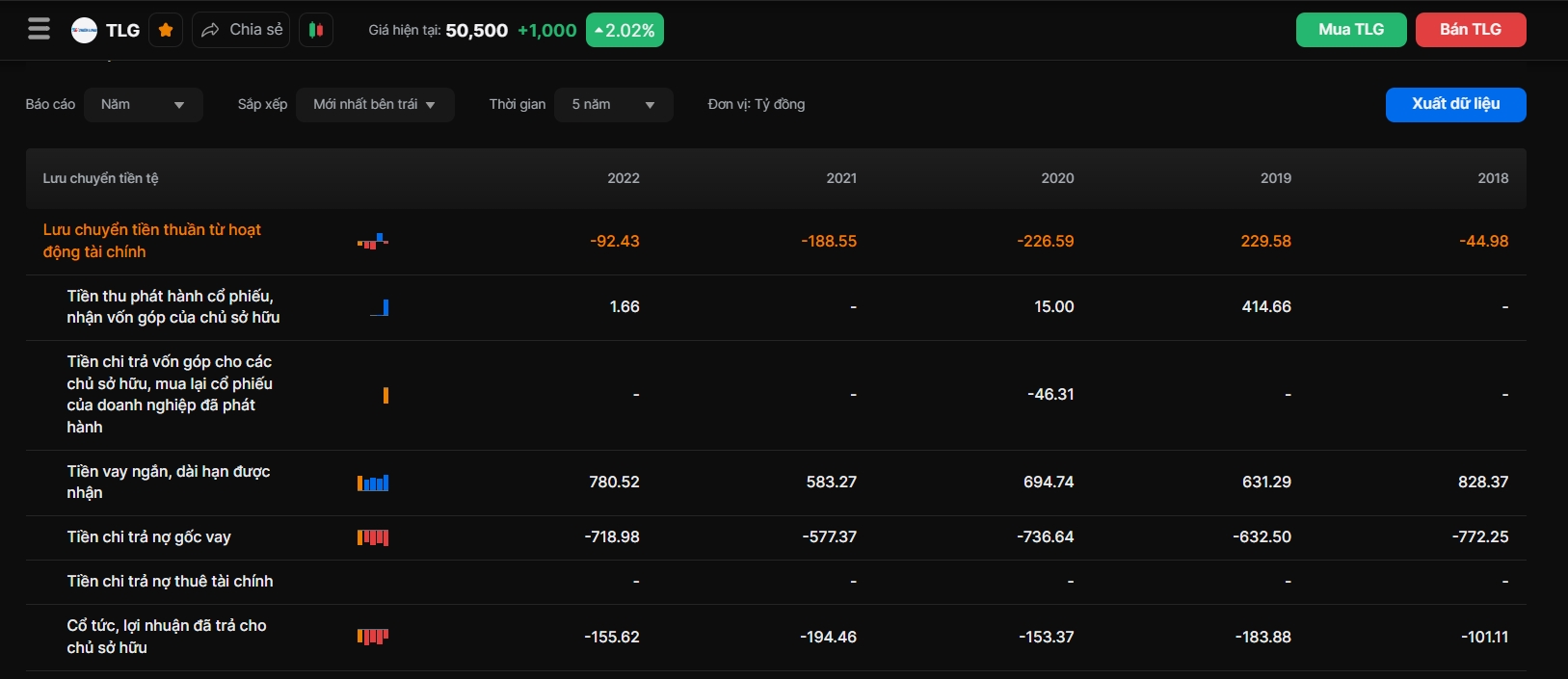

#3. Dòng tiền từ hoạt động tài chính

Dòng tiền từ hoạt động tài chính sẽ liên quan đến tình hình tăng/giảm vốn chủ sở hữu (nhận vốn góp mới, thu từ phát hành cổ phiếu, trả cổ tức cho cổ đông…) và vay nợ (chi trả nợ gốc vay, hay vay nợ mới nhận được…)

Dòng tiền vào trong phần này bao gồm tiền thu được từ việc phát hành nợ hoặc vốn cổ phần, trong khi dòng tiền ra bao gồm việc trả nợ hoặc trả cổ tức cho cổ đông.

Và chênh lệch giữa dòng tiền ra và dòng tiền vào hoạt động tài chính, ta có: Dòng tiền thuần từ hoạt động tài chính.

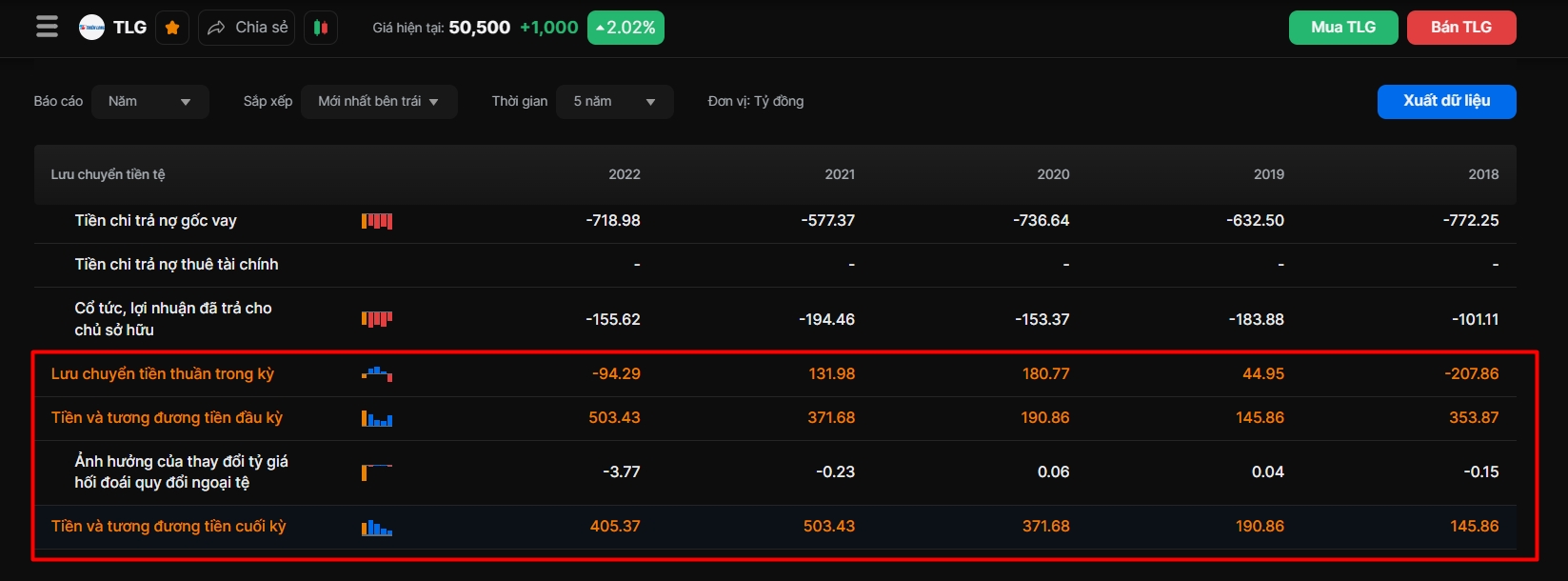

#4. Dòng tiền thuần trong kỳ

Cộng 3 mục Lưu chuyển tiền thuần từ hoạt động kinh doanh, từ đầu tư và từ hoạt động tài chính, ta được Lưu chuyển tiền thuần trong kỳ

Đây là sự khác biệt giữa tiền và các khoản tương đương tiền vào đầu và cuối kỳ, đồng thời cung cấp một bức tranh tổng thể về tình hình tiền mặt của công ty.

Nếu Lưu chuyển tiền thuần trong kỳ dương (> 0) cho thấy công ty đã tạo ra nhiều tiền mặt hơn mức sử dụng, đây có thể là dấu hiệu của tình hình tài chính lành mạnh.

Ngược lại, Lưu chuyển tiền thuần trong kỳ âm (< 0) cho thấy công ty đang chi tiêu nhiều tiền mặt hơn số tiền họ tạo ra, điều này có thể gây lo ngại cho các nhà đầu tư.

Tuy nhiên, để có thể đưa ra kết luận chính xác, bạn sẽ cần phải xem xét kỹ hơn từng dòng tiền và xu hướng biến động của chúng.

Tầm quan trọng của việc phân tích xu hướng dòng tiền

Phân tích xu hướng dòng tiền là việc bạn “cần thực hiện” để đánh giá sức khỏe tài chính và sự ổn định của một công ty theo thời gian.

Bằng cách phân tích dòng tiền của công ty trong nhiều giai đoạn, bạn có thể thu được những hiểu biết có giá trị về khả năng tạo ra tiền và quản lý tiền mặt của công ty.

Yếu tố quan trọng đối với sự thành công lâu dài của một công ty.

3 lý do tại sao phân tích xu hướng dòng tiền lại quan trọng?

#1. Cung cấp thông tin sâu hơn về hiệu quả hoạt động của công ty

Phân tích xu hướng dòng tiền có thể giúp bạn xác định xu hướng dòng tiền vào và dòng tiền ra của doanh nghiệp, đây là dấu hiệu cho thấy hiệu quả hoạt động của doanh nghiệp.

Ví dụ: một doanh nghiệp có dòng tiền hoạt động dương liên tục trong nhiều năm, điều này thể hiện rằng doanh nghiệp đó có một mô hình kinh doanh lành mạnh, giúp tạo ra dòng tiền mạnh.

Ngược lại, nếu nhiều kỳ liên tiếp, dòng tiền hoạt động mang dấu âm (có nghĩa là dòng tiền chảy ra) cho thấy doanh nghiệp đang kinh doanh kém hiệu quả, không thu được tiền về.

Có thể doanh nghiệp đang đối mặt với những thách thức trong việc tạo ra tiền mặt từ các hoạt động cốt lõi của mình.

#2. Giúp xác định rủi ro và cơ hội

Bằng cách kiểm tra những thay đổi trong xu hướng dòng tiền của công ty, bạn cũng có thể xác định rủi ro và cơ hội tiềm ẩn.

Chẳng hạn, sự sụt giảm dòng tiền vào từ hoạt động kinh doanh, cùng với sự gia tăng dòng tiền ra từ hoạt động tài chính.

Cho thấy doanh nghiệp đang phải đi vay để có dòng tiền bù đắp, để đảm bảo khả năng hoạt động, trang trải cho chi phí hoạt động của mình.

Điều này có thể gây rủi ro cho sự phát triển bền vững lâu dài của doanh nghiệp.

#3. Giúp đánh giá khả năng trả cổ tức và trả nợ

Phân tích xu hướng dòng tiền có thể giúp bạn đánh giá khả năng trả cổ tức và trả nợ của doanh nghiệp.

Bằng cách kiểm tra những thay đổi trong xu hướng dòng tiền của công ty theo thời gian, bạn có thể đánh giá liệu công ty có tạo ra đủ tiền mặt để trả nợ và trả cổ tức cho các cổ đông hay không?

Việc một doanh nghiệp chi trả cổ tức bằng tiền ổn định, đều đặn hàng năm cũng là dấu hiệu tốt thể hiện sự lành mạnh về dòng tiền và lợi nhuận mà doanh nghiệp công bố là “thực”.

Bước 5: Đọc Thuyết minh báo cáo tài chính

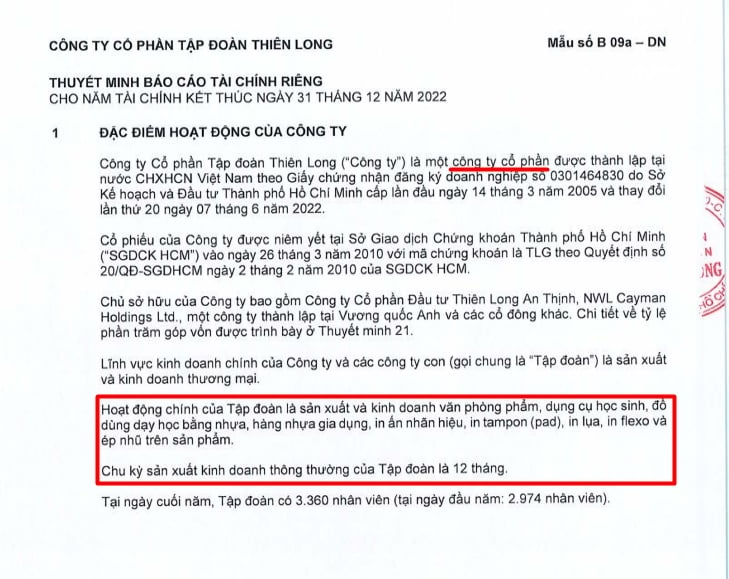

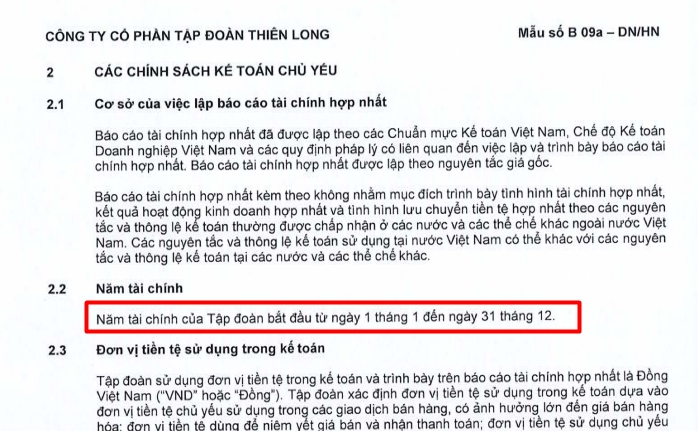

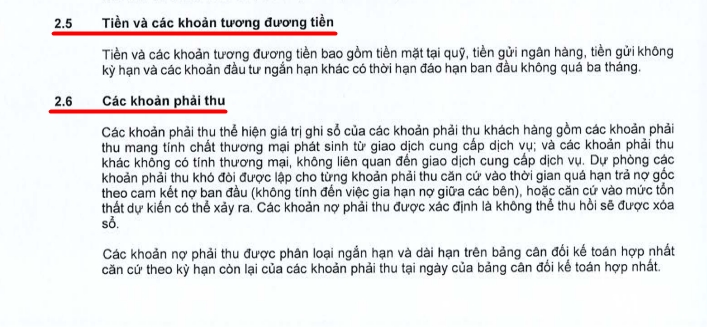

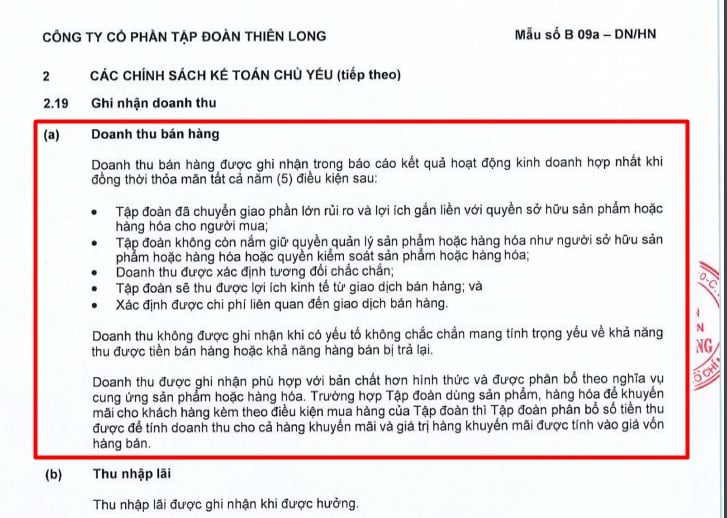

Thuyết minh báo cáo tài chính là một phần không thể tách rời khi đọc báo cáo tài chính.

Chúng cung cấp thông tin chi tiết về các số liệu đã trình bày ở Bảng cân đối kế toán, Báo cáo kết quả kinh doanh, Báo cáo lưu chuyển tiền tệ và các thông tin cần thiết khác theo chuẩn mực kế toán cụ thể.

Báo cáo sẽ bao gồm những nội dung như:

- Cung cấp thông tin về đặc điểm hoạt động của doanh nghiệp;

- Cung cấp thông tin về kỳ kế toán, chính sách kế toán doanh nghiệp đang áp dụng

- Và quan trọng nhất, cung cấp thông tin bổ sung cho các khoản mục trên 3 báo cáo chính (mà chúng ta đã tìm hiểu ở trên);

Để xem nhanh một chỉ tiêu trên phần Thuyết minh, bạn cần xem chỉ tiêu đó có được thuyết minh hay không? và nó nằm ở mục số bao nhiêu?

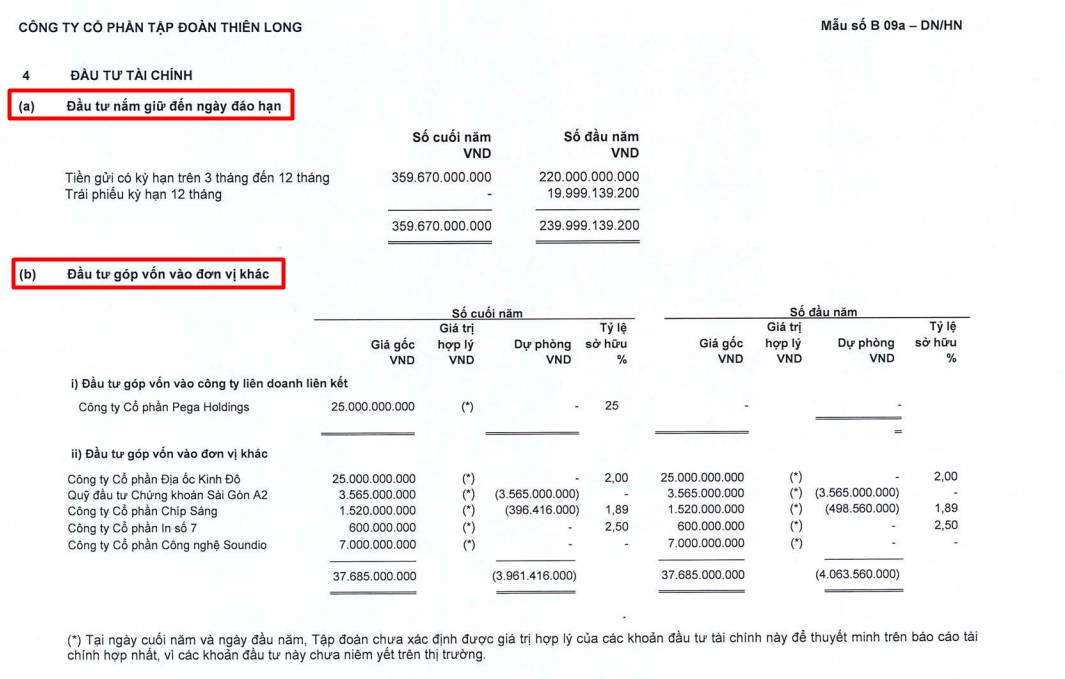

Ví dụ, bạn muốn xem chi tiết về các khoản đầu tư tài chính của TLG…

…hãy mở phần thuyết minh, và đi đến mục số (4)

Báo cáo thuyết minh được trình bày chi tiết và đầy đủ cũng là dấu hiệu của một công ty tốt và đàng hoàng. Nó thể hiện cam kết của công ty đối với báo cáo tài chính minh bạch và đáng tin cậy.

Nhìn chung, thuyết minh báo cáo tài chính là một phần không thể thiếu khi đọc báo cáo tài chính và việc thuyết minh được trình bày chi tiết và đầy đủ là một dấu hiệu tốt cho nhà đầu tư.

Tips: 2 bước giúp bạn đọc nhanh báo cáo tài chính

#1. Tập trung vào các khoản mục lớn, khoản mục quan trọng

Một thực tế, nhiều người khi đọc báo cáo tài chính là cứ cắm đầu đọc từ A-Z.

Điều này không sai!

Nhưng ở thời đại công nghệ , thì việc đó là không cần thiết, tốn công sức và mất nhiều thời gian.

Bí quyết ở đây, rất đơn giản, đó là bạn chỉ cần tập trung vào những khoản mục to nhất trên báo cáo tài chính.

Tại sao lại thế?

Dễ hiểu thôi, bởi sự thay đổi ở những khoản mục lớn thường sẽ “quan trọng” hơn, và thể hiện rõ hơn tình hình tài chính của doanh nghiệp.

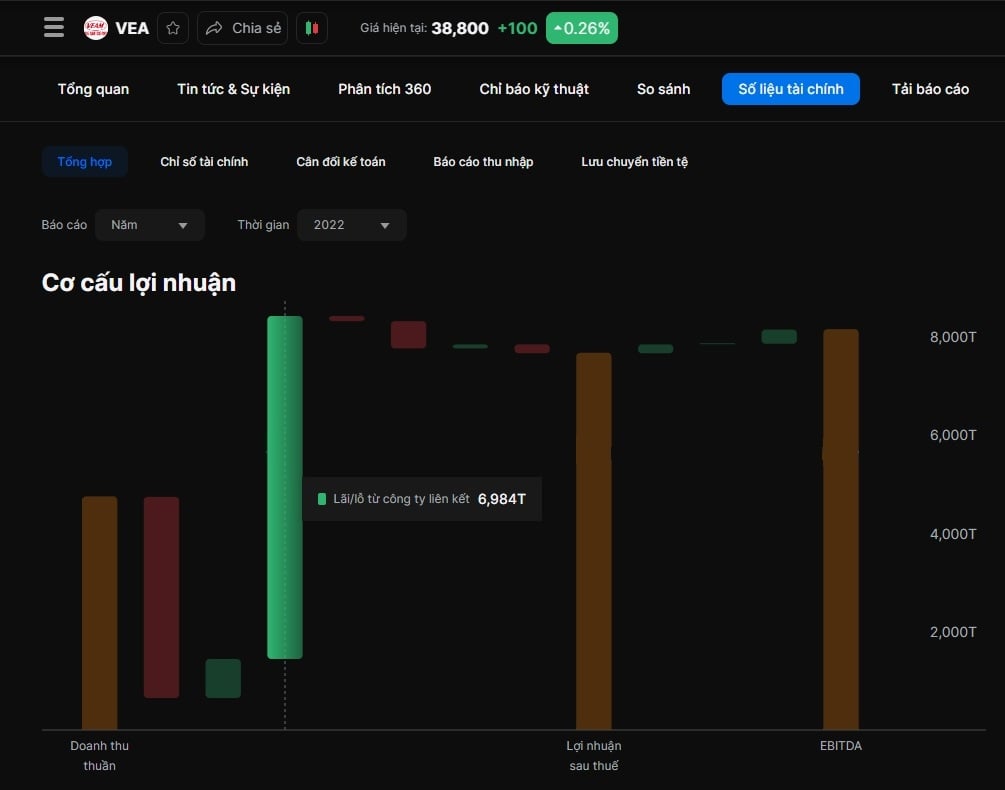

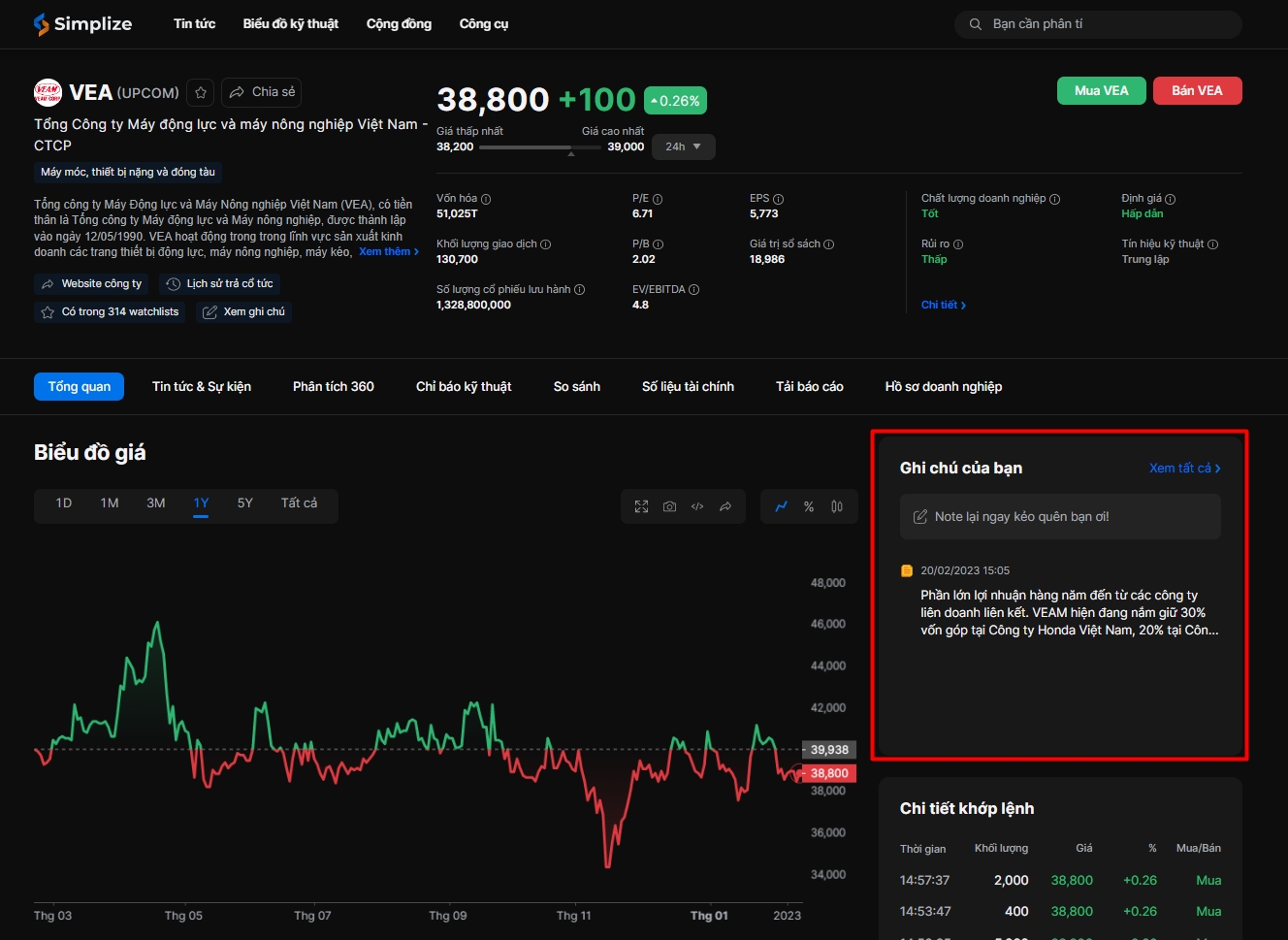

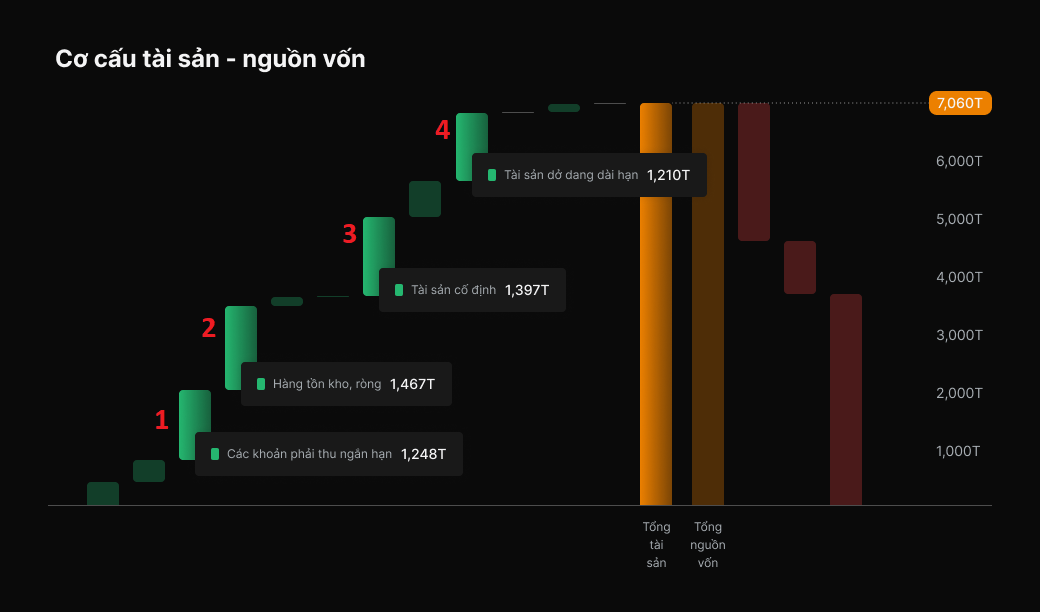

Để “view” nhanh cơ cấu tài chính, bạn vào phần Tổng hợp ở mục Số liệu tài chính doanh nghiệp trên Simplize:

Như TCT Máy động lực và máy nông nghiệp Việt Nam (Mã: VEA), bạn sẽ biết được rằng phần lớn lợi nhuận hàng năm của doanh nghiệp này đến từ các công ty liên doanh liên kết.

Khi tìm hiểu sâu hơn, bạn sẽ thấy:

VEA hiện đang nắm giữ 30% vốn góp tại Công ty Honda Việt Nam, 20% tại Công ty Ô tô Toyota Việt Nam và 25% tại Công ty TNHH Ford Việt Nam – đều là những hãng xe có lượng tiêu thụ hàng đầu tại Việt Nam

Việc sở hữu cổ phần lớn tại các liên doanh Toyota, Honda, Ford đã giúp VEA chỉ cần “ngồi yên” cũng có thu về mang lợi nhuận hàng nghìn tỷ hằng năm.

Như vậy, rõ ràng nếu bạn chỉ chăm chăm đánh giá doanh thu thuần, giá vốn hàng bán của doanh nghiệp này thì bạn đã hiểu sai và có thể đã bỏ qua một cơ hội đầu tư hấp dẫn rồi.

#2. Phân loại và ghi chú thông tin quan trọng

Đây là thói quen phải có để đọc nhanh báo cáo tài chính.

Bởi số lượng cổ phiếu trên 3 sàn giờ đã lên gần 1,700 mã. Lúc xem xong cổ phiếu ABC, thì khả năng cao bạn sẽ quên luôn cổ phiếu XYZ mà bạn xem trước đó.

Vậy nên, bạn sẽ cần ghi chú và phân loại lại thì mới nhớ được.

Hãy sử dụng công cụ “Ghi chú” trên Simplize ở mỗi trang cổ phiếu để ghi lại những vấn đề mà bạn đang xem xét với cổ phiếu đó nhé.

Bên cạnh đó, bạn nên chia các cổ phiếu mà mình đã xem thành các nhóm.

Ví dụ như 3 nhóm: “Cơ hội đầu tư“, “Không phù hợp” và “Tuyệt đối tránh xa” chẳng hạn.

Trong tương lai có đọc lại về một cổ nào đó thì bạn cứ xem lại “note” của mình, xem nó thuộc danh mục nào rồi mới chiến tiếp. Nếu nó nằm trong nhóm thứ 3 thì khỏi đọc, mất thời gian.

Thực hành đọc nhanh báo cáo tài chính năm 2022 của CEO

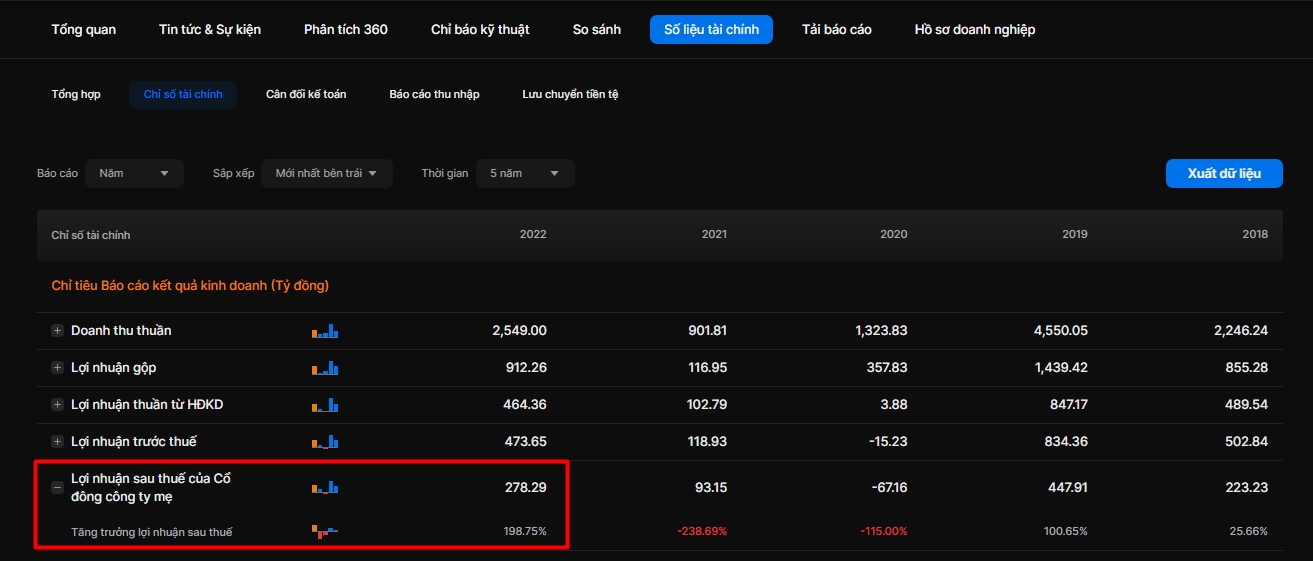

CTCP Tập đoàn CEO (Mã: CEO) đã công bố kết quả kinh doanh khá ấn tượng với lợi nhuận ròng đạt 278 tỷ gấp 3 cùng kỳ.

Tuy nhiên, nếu áp dụng mẹo đọc nhanh báo cáo tài chính, bạn sẽ thấy có một số điểm “nghi ngờ”:

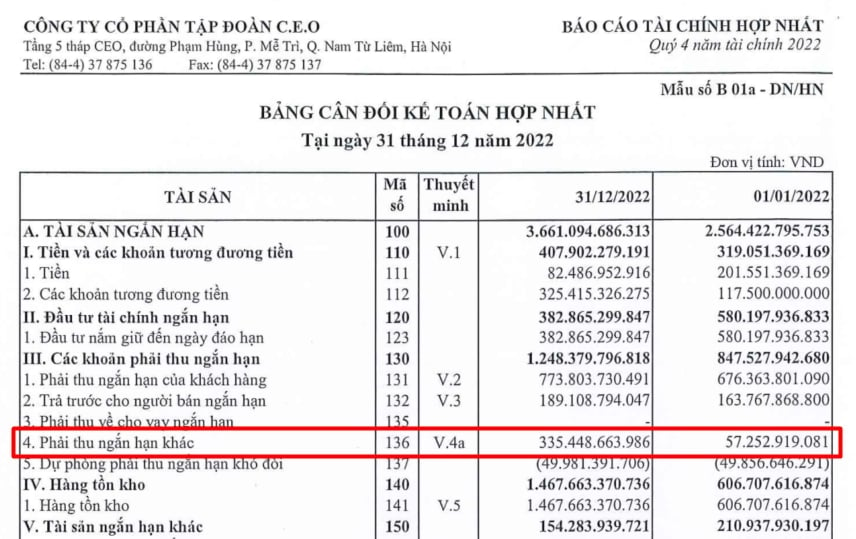

Nghi vấn #1. Khoản phải thu tăng 400 tỷ:

Các khoản phải thu ngắn hạn của CEO đã tăng hơn 400 tỷ, lên 1,248 tỷ đồng vào cuối năm 2022

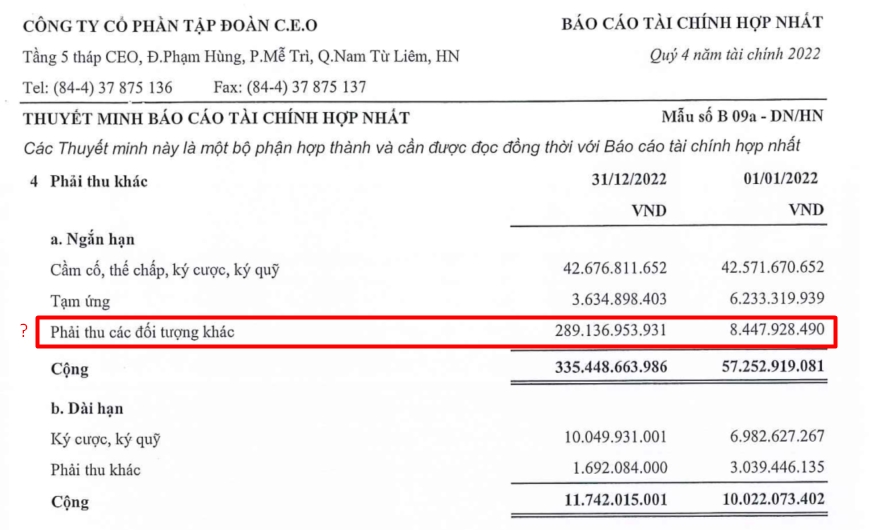

Trong đó phải thu ngắn hạn tăng 97 tỷ, còn khoản phải thu khác tăng đột biến từ 57 tỷ lên lên 335 tỷ.

Và điểm nghi vấn là khoản phải thu khác đột biến này lại không hề được thuyết minh chi tiết

Tại sao trong lúc thị trường mà tiền mặt là vua thế này, CEO lại để các đối tượng khác này chiếm dụng số vốn lớn đến vậy?

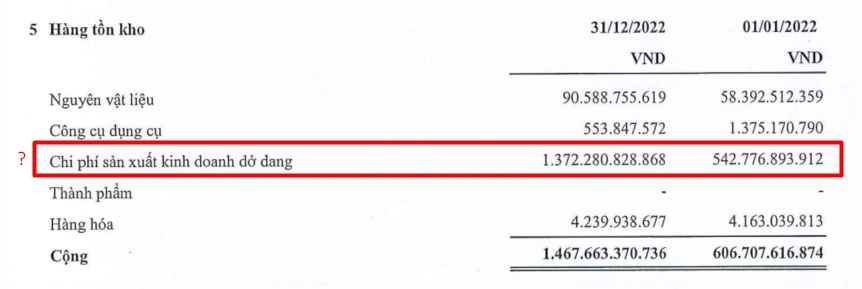

Nghi vấn #2. Hàng tồn kho tăng 860 tỷ:

Khoản mục chiếm tỷ trọng lớn tiếp theo là “Hàng tồn kho” thì lại tập trung chủ yếu ở chi phí sản xuất kinh doanh dở dang và cũng không được thuyết minh cụ thể.

Công ty sản xuất kinh doanh cái gì mà trong lúc thị trường thiếu thanh khoản trầm trọng CEO lại chi bạo đến vậy?

Nên nhớ, CEO là một doanh nghiệp bất động sản, và trong năm vừa rồi CEO không có bất kỳ 1 dự án nào mới.

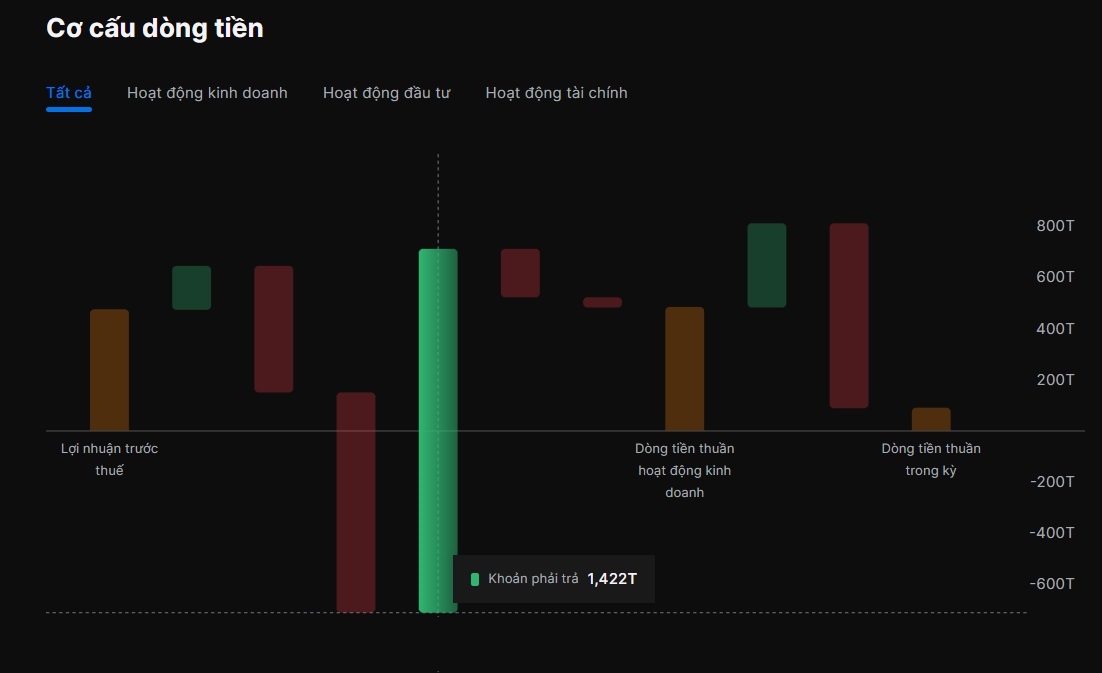

Nghi vấn #3. Dòng tiền từ hoạt động kinh doanh của CEO trong năm là dương 482 tỷ

– Ủa? Dòng tiền kinh doanh dương là tốt mà nhỉ? Có gì xấu đâu?

– Đúng, nhìn thì có vẻ ổn đấy, nhưng nếu bạn để ý sẽ thấy có 1 khoản đột biến là khoản mục Tăng giảm các khoản phải trả tăng đột biến 1,422 tỷ.

Các khoản phải trả được hiểu là những khoản mà mình đang tạm thời chiếm dụng vốn của các đối tác, của khách hàng.

Vậy trong tình hình kinh tế thế này đối tác hay khách hàng nào để CEO chiếm dụng số vốn lớn đến vậy?

Và nếu không có khoản chiếm dụng vốn này thì dòng tiền từ hoạt động kinh doanh của CEO âm 940 tỷ.

Thế doanh thu tăng, lợi nhuận tăng nhưng tiền mặt thì không có?

———-

Như vậy là tôi đã hướng dẫn bạn cách đọc báo cáo tài chính hoàn chỉnh.

Tuy nhiên, chúng ta mới thấy được 1 phần bức tranh của doanh nghiệp.

Các con số vẫn đang đứng độc lập, chưa thể hiện rõ mối quan hệ với nhau, hay thậm chí là mối quan hệ giữa các báo cáo với nhau.

Bước tiếp theo đó là bạn cần tính toán các chỉ số tài chính và phân tích chúng.

Tôi đã viết riêng một bài viết chi tiết về chủ đề này trên Simplize, tôi khuyến nghị bạn nên đọc trước khi xuống tiền.

Còn bây giờ, hãy thực hành đọc báo cáo tài chính của doanh nghiệp bạn đang quan tâm và cho tôi biết bạn thấy gì từ báo cáo đó nhé.

Chúc bạn đầu tư thành công!

Chia sẻ bài viết

Không bỏ lỡ những kiến thức mới nhất từ Simplize