Call margin là gì? Lý do nhà đầu tư lại bị margin call

Mục lục

Nếu bạn đọc được bài viết này, tôi hy vọng rằng bạn chỉ đang muốn tìm hiểu, nâng cao kiến thức về thị trường chứng khoán chứ không phải bạn đang tìm cách xử lý khi sắp bị call margin.

Bởi một khi đã rơi vào tình trạng sắp bị call margin thì gần như bạn đã phó mặc số phận của mình cho thị trường và cực kỳ khó xử lý.

Rất nhiều nhà đầu tư bị mất sạch thành quả đầu tư tích lũy trong nhiều năm và rời bỏ thị trường chứng khoán cũng chỉ vì bị call margin.

Vậy call margin là gì mà hậu quả của nó lại thảm khốc vậy?

Call margin là gì?

Call Margin hay lệnh gọi ký quỹ là một thông báo từ sàn giao dịch đến các nhà đầu tư khi mức ký quỹ giảm xuống dưới ngưỡng an toàn cho phép.

Lúc này nhà đầu tư buộc phải nạp thêm tiền hoặc bán đi một số cổ phiếu để tỷ lệ vay margin quay về ngưỡng an toàn.

Hay nói cách khác:

Chỉ những nhà đầu tư vay margin mới có khả năng bị call margin

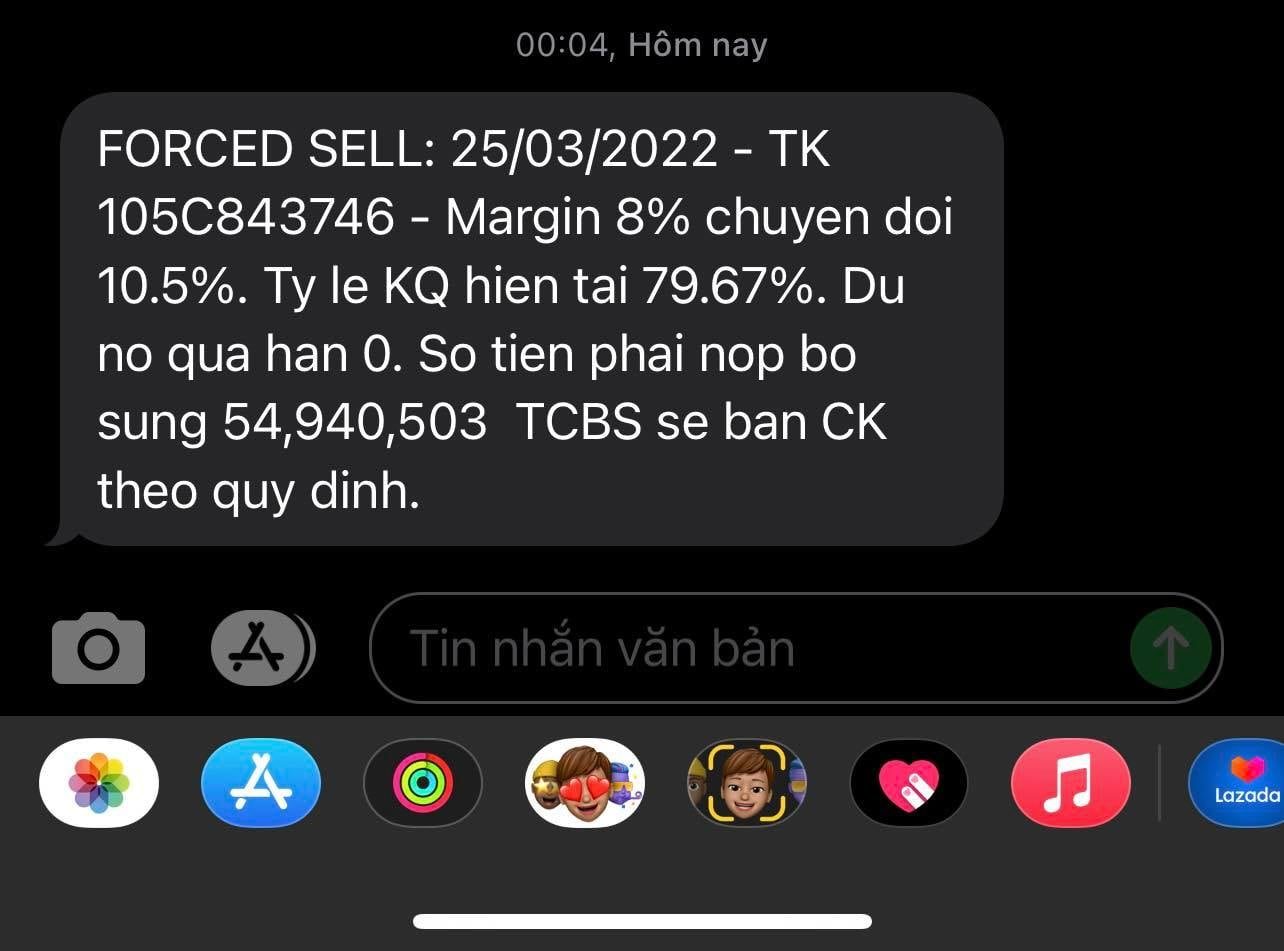

Ví dụ một tài khoản chứng khoán tại TCBS bị call margin, nếu nhà đầu tư không nộp tiền vào tài khoản thì sẽ bị bán cổ phiếu.

Tại sao nhà đầu tư lại bị call margin

Người cho nhà đầu tư vay margin chính là các công ty chứng khoán và đương nhiên họ sẽ làm mọi cách để không bị mất khoản cho vay.

Khi giá cổ phiếu giảm tới ngưỡng ảnh hưởng tới khoản cho vay này, các công ty chứng khoán sẽ giục nhà đầu tư nộp thêm tiền (call margin) hoặc bán cổ phiếu của nhà đầu tư để thu tiền về.

Ví dụ, bạn có 100 triệu đồng mua 1.000 cổ phiếu DGC với giá 100.000 đ/cp và sử dụng cổ phiếu DGC để vay 100 triệu đồng margin từ công ty chứng khoán để mua thêm 1.000 cổ phiếu DGC nữa.

Như vậy tổng tài sản của bạn sẽ là 200 triệu đồng (2.000 cổ x 100.000 đ/cp), gồm 100 triệu là tiền của bạn và 100 triệu đi vay margin:

- Khi giá cổ phiếu DGC giảm xuống 75.000 đ/cp, giá trị tài sản lúc này sẽ là 150 triệu (2.000 x 75.000), trong đó 100 triệu đi vay vẫn giữ nguyên và 50 triệu là nguồn tiền của bạn

- Khi giá cổ phiếu DGC giảm xuống 65.000 đ/cp, giá trị tài sản lúc này sẽ là 130 triệu (2.000 x 65.000), trong đó 100 triệu đi vay vẫn giữ nguyên và 30 triệu nguồn tiền của bạn

- Khi giá cổ phiếu DGC giảm xuống 50.000 đ/cp, giá trị tài sản lúc này sẽ là 100 triệu (2.000 x 50.000), trong đó toàn bộ 100 triệu tiền vay này là của công ty chứng khoán và bạn không còn tiền.

Vì công ty chứng khoán không muốn mất tiền nên họ sẽ call margin, yêu cầu bạn nộp thêm tiền vào tài khoản hoặc họ sẽ bán toàn bộ số lượng cổ phiếu bạn đang nắm giữ để thu 100 triệu tiền cho vay về.

Khi nào bị call margin?

Trên thực tế công ty chứng khoán sẽ không bao giờ để giá cổ phiếu giảm xuống quá sâu, bạn lỗ hết sạch tiền rồi mới bắt đầu call margin, bởi như vậy sẽ ảnh hưởng tới khả năng họ bị mất 1 phần tiền cho vay margin.

Họ sẽ đặt ra mức giới hạn gọi là tỷ lệ ký quỹ duy trì, thông thường là 30%.

Bạn sẽ bị call margin khi tỷ lệ ký quỹ xuống dưới tỷ lệ ký quỹ duy trì.

Quay lại ví dụ giá cổ phiếu DGC giảm xuống 65.000 đ/cp, lúc này:

Tỷ lệ ký quỹ M = Tài sản ròng của nhà đầu tư/ Tổng giá trị chứng khoán = (130 – 100)/130 = 23% (< 30%).

Bạn sẽ nhận được thông báo phải nộp tiền (khoảng từ 1 – 2 ngày) để đưa tỷ lệ ký quỹ duy trì về 30% như quy định, số tiền cần nộp thêm là:

Số tiền ký quỹ bổ sung = (Tỷ lệ ký quỹ – Tỷ lệ ký quỹ duy trì) x Tổng giá trị tài sản tính theo giá thị trường = (23% – 30%) x 130 = 9.1 triệu đồng.

Nếu:

- Bạn không nộp tiền bổ sung trong thời gian quy định (khoảng 1 – 2 ngày)

- Giá cổ phiếu giảm quá nhanh, xuống dưới tỷ lệ ký quỹ force sell (thường là dưới 20%)

Công ty chứng khoán sẽ ngay lập tức thực hiện bán giải chấp cổ phiếu (force sell) để thu hồi tiền về.

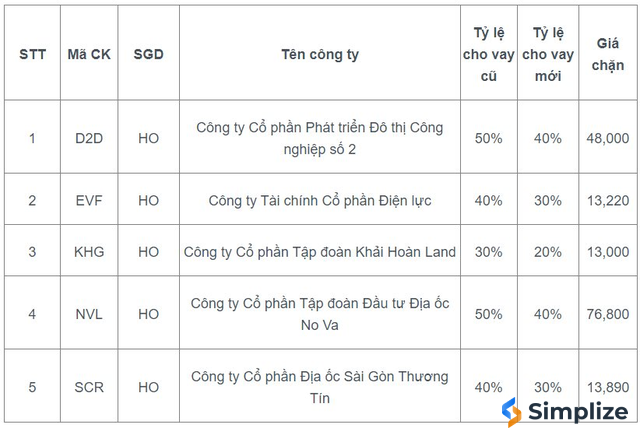

Tỷ lệ ký quỹ duy trì có thể khác nhau với mỗi cổ phiếu.

Như trên danh sách cổ phiếu được cấp margin trên bạn có thể thấy, có những cổ phiếu được đánh giá là rủi lớn, họ đặt tỷ lệ ký quỹ duy trì lên tới 49 – 56%.

Khung giờ bị call margin

Có rất nhiều nhà đầu tư nhầm lẫn gọi đây là khung giờ call margin…

Nhưng chính xác hơn phải gọi là khung giờ bị bán giải chấp (force sell). Bởi call margin chỉ là hành động nhắc bạn nộp tiền vào tài khoản chứng khoán.

Khi nhà đầu tư không có khả năng nộp thêm tiền để đưa tỷ lệ vay margin về ngưỡng an toàn, công ty chứng khoán có khả năng bị mất vốn do giá cổ phiếu tiếp tục giảm, họ sẽ bán giải chấp.

Khung giờ force sell tự động của hệ thống các công ty chứng khoán thông thường là 10h – 11h trong phiên sáng và 14h trong phiên chiều.

Tuy nhiên trong một vài trường hợp, các công ty chứng khoán cũng chia nhau các khung giờ call margin khác nhau để tránh thị trường không kịp hấp thụ.

Tín hiệu để nhận ra thị trường đang bị force sell là hiện tượng cổ phiếu nằm sàn la liệt, lệnh bán như đang xả hàng.

Call margin chéo

Nếu bạn nào đầu tư chứng khoán trước năm 2022 có lẽ sẽ không lạ với thuật ngữ này…

Call Margin chéo là hiện tượng công ty chứng khoán không bán được cổ phiếu đang bị thua lỗ do mất thanh khoản.

Thay vì bán cổ phiếu dùng để thế chấp vay margin, công ty chứng khoán lại bị bắt buộc bán giải chấp những cổ phiếu khác của bạn để thu hồi margin về.

Chính call margin chéo dẫn tới những cổ phiếu tốt khác đều bị bán tháo để thu hồi margin.

Lấy ví dụ, bạn thế chấp 1.000 cổ phiếu DIG để mua 1.000 cổ phiếu MBB.

Nhưng bởi vì DIG giảm sàn liên tiếp không có người mua, công ty chứng khoán buộc phải bán MBB để thu hồi tiền cho vay margin về.

Trường hợp này thường xuyên xảy ra khi thị trường giảm quá mạnh, các cổ phiếu giảm sàn đồng loạt.

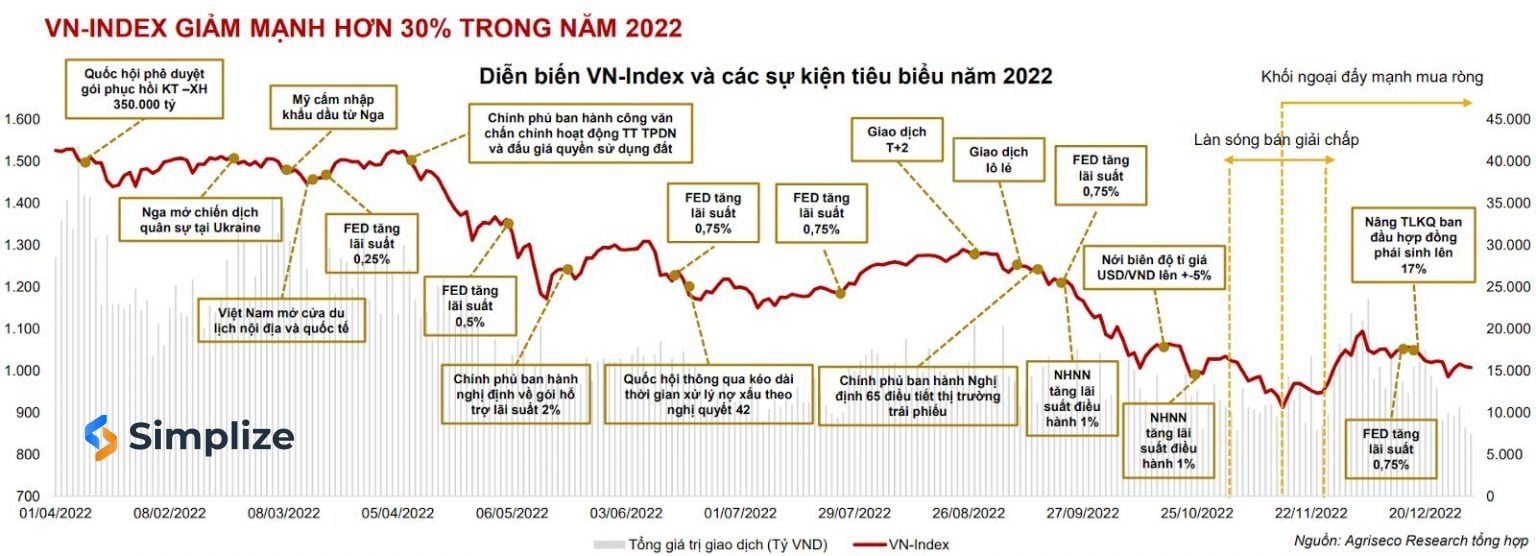

Năm 2022 thị trường thường xuyên xảy ra tình trạng này với hàng loạt những sự kiện bất ngờ như:

- Xung đột vũ trang giữa Nga và Ukraine vào tháng 2-2022

- Vụ án liên quan tới Vạn Thịnh Phát và Ngân hàng SCB tháng 10-2022

- Chính sách tiền tệ thắt chặt xuyên suốt năm 2022 trên phạm vi toàn cầu

Thị trường chứng khoán theo đó cũng lao dốc rất mạnh.

Đặc biệt là các cổ phiếu bất động sản, kéo theo đà call margin chéo của rất nhiều cổ phiếu khác.

Có nên sử dụng margin trong đầu tư hay không

Margin cho phép nhà đầu tư tăng cường sức mua và tăng khả năng sinh lời, nhưng nó cũng có thể dẫn đến những rủi ro cao hơn nếu không được sử dụng đúng cách.

Một trong những lý do bạn bị call margin là do:

- Sử dụng dụng margin căng cứng, vay quá nhiều

- Thiếu chiến lược sử dụng margin rõ ràng

Do đó, với những bạn mới đầu tư chứng khoán, tôi thành thực khuyên bạn không nên sử dụng margin.

Bạn còn thiếu rất nhiều kiến thức để quản lý và sử dụng margin.

Tôi đã gặp rất nhiều trường hợp nhà đầu tư có nhiều năm kinh nghiệm nhưng cũng đã cháy tài khoản, mất toàn bộ tài sản tích lũy cả chục năm.

Ví dụ như sự kiện đại dịch Covid – 19 trong năm 2020, có quá nhiều diễn biến bất ngờ mà nhà đầu tư không thể dự phóng trước.

Mặc dù cổ phiếu, doanh nghiệp vẫn làm ăn tốt và tăng giá mạnh sau đó, tuy nhiên diễn biến ngắn hạn của thị trường và đám đông là quá sức tưởng tượng.

Nhà đầu tư huyền thoại Warren Buffett đã nói rằng:

Sử dụng margin để đầu tư là một trong những cách nhanh nhất để phá sản

Ông cho rằng, nếu bạn sử dụng margin và đầu tư không hiệu quả, bạn sẽ mất tiền nhanh chóng hơn khi không sử dụng margin.

Bởi lãi vay margin lên tới 12 – 15%/năm, tạo ra sức ép rất lớn cho nhà đầu tư nếu sử dụng margin.

Và đương nhiên, bạn càng vội vàng trên thị trường chứng khoán sẽ càng dễ mắc sai lầm

Lưu ý với chính sách vay margin

Để có thể sử dụng margin bạn cần ký hợp đồng margin với công ty chứng khoán, nơi bạn mở tài khoản.

Tuy nhiên đa số mọi người đều không đọc kỹ hợp đồng này hoặc nếu có đều sẽ đọc qua loa hoặc thông tin ngắn gọn kiểu như:

Nhưng trên thực tế chính sách này là không cố định và có thể bị công ty chứng khoán thay đổi bất cứ lúc nào.

Ví dụ như khi thị trường quá rủi ro và công ty chứng khoán yêu cầu bạn:

- Nộp thêm tiền ký quỹ vì CTCK thay đổi tỷ lệ kỹ quỹ

- Nộp thêm tiền ký quỹ vì CTCK loại cổ phiếu ra khỏi danh sách vay margin

- Thay đổi ngày xử lý call margin là T+0 thay vì T+2 như thường lệ

Tất cả những chính sách này đều rất đột ngột và gây cực kỳ nhiều khó khăn cho nhà đầu tư khi phải xoay một khoản tiền bổ sung lớn trong thời gian ngắn, nhất là trong giai đoạn thị trường đang giảm sâu.

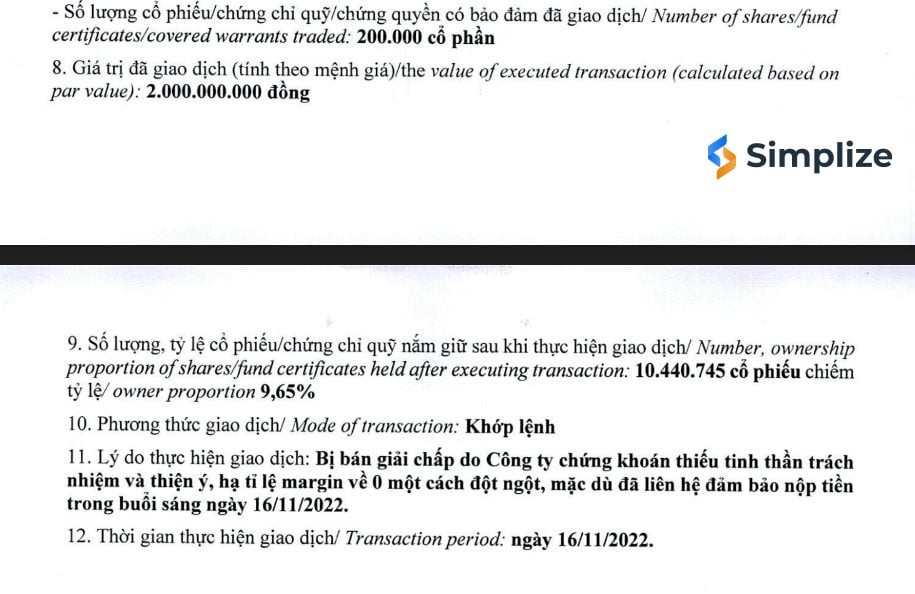

Chủ tịch công ty Công ty cổ phần Phát triển nhà Bà Rịa-Vũng Tàu (Mã: HDC) bị bán giải chấp (force sell) do công ty chứng khoán thay đổi chính sách đột ngột.

Hoặc các công ty chứng khoán đột nhiên ra thông báo thay đổi tỷ lệ cho vay margin:

Do đó bạn phải cực kỳ cẩn trọng khi sử dụng margin.

Tôi cho rằng chính sách margin hiện tại ở thị trường chứng khoán Việt Nam đang chưa nhất quán và vô tình tạo ra một cái bẫy cho các nhà đầu tư…

Bởi nhà đầu tư cực kỳ dễ dàng tiếp cận margin trong giai đoạn thị trường thăng hoa và bị công ty chứng khoán hạn chế, cắt nguồn, giảm thời gian nộp tiền khi thị trường giảm sâu.

Kết luận

Tổng kết lại, call margin là một cơ chế đòi hỏi nhà đầu tư phải đảm bảo tỷ lệ ký quỹ duy trì tối thiểu trong tài khoản giao dịch của mình.

Nếu tỷ lệ ký quỹ giảm dưới mức yêu cầu, nhà đầu tư sẽ bị gọi bổ sung ký quỹ hoặc bị thực hiện bán giải chấp (force sell) để giảm rủi ro cho công ty chứng khoán.

Việc sử dụng margin có thể giúp tăng lợi nhuận nhưng cũng đem lại rủi ro cao trong trường hợp giá cổ phiếu giảm mạnh.

Nhà đầu tư cần hiểu rõ các quy định về margin, đảm bảo tỷ lệ ký quỹ đủ và tránh bị gọi bổ sung ký quỹ hoặc force sell nhất là trong tình huống bất ngờ để tránh tổn thất tài chính.

Ngoài ra, nhà đầu tư cũng cần phân tích kỹ càng trước khi sử dụng margin để đảm bảo lợi nhuận và giảm thiểu rủi ro.

Chia sẻ bài viết

Không bỏ lỡ những kiến thức mới nhất từ Simplize