EPS: Chìa khóa thành công trong đầu tư chứng khoán

Lan Phạm, CFA

Lan Phạm, CFA

Mục lục

3.1. Sử dụng chỉ số EPS để so sánh doanh nghiệp

3.2. Sử dụng chỉ số EPS để xác định chỉ số P/E

3.3. Sử dụng EPS để lựa chọn doanh nghiệp có chất lượng vượt trội

3. Ý nghĩa chỉ số EPS

Nhà đầu tư huyền thoại Warren Buffett đã từng chia sẻ:

Bạn không thể đánh giá một công ty mà không biết EPS của nó

EPS không chỉ là một con số bình thường trong thế giới chứng khoán.

Trên thực tế, nó đóng vai trò quan trọng đối với các nhà đầu tư, là chìa khóa mở ra sự hiểu biết và nhận thức về một doanh nghiệp.

Nó giúp chúng ta nhìn thấy sự tăng trưởng và tiềm năng của một công ty, cung cấp cơ sở cho quyết định đầu tư thông minh.

Vậy EPS là gì?

Chỉ số EPS là gì?

Chỉ số EPS là viết tắt của Earnings Per Share (Thu nhập trên mỗi cổ phiếu), hay phần lợi nhuận sau thuế trên mỗi cổ phiếu, sau khi đã trừ đi cổ tức ưu đãi và lợi nhuận của cổ đông thiểu số.

Khi muốn đánh giá doanh nghiệp, nếu chỉ nhìn 1 cục lợi nhuận sau thuế đơn thuần, ví dụ doanh nghiệp báo lãi 1.000 tỷ hoặc 10.000 tỷ…

…bạn sẽ rất khó đánh giá được lợi nhuận này có tốt hay không? Bởi lợi nhuận nhiều hay ít còn tùy thuộc và quy mô doanh nghiệp.

Ví dụ: Doanh nghiệp có quy mô 500 tỷ có lợi nhuận 100 tỷ sẽ được đánh giá tốt hơn doanh nghiệp quy mô 1000 tỷ có lợi nhuận sau thuế 150 tỷ.

Lúc này EPS mới thực sự phát huy sức mạnh trong việc so sánh các doanh nghiệp khi lợi nhuận được chia đều cho các đơn vị cổ phiếu.

Cách tính chỉ số EPS

EPS có rất nhiều công thức tính, trong đó cách đơn giản nhất, được nhiều nhà đầu tư trên thị trường sử dụng là:

EPS = Lợi nhuận sau thuế/Số lượng cổ phiếu lưu hành

Hoặc cách tính chuẩn xác hơn, theo quan điểm lợi nhuận nhà đầu tư nhận được sau khi doanh nghiệp hoàn thành hết các nghĩa vụ liên quan:

EPS = (Lợi nhuận sau thuế – cổ tức ưu đãi – lợi nhuận cổ đông thiểu số)/Số lượng cổ phiếu lưu hành

Để tính được bạn cần các tiêu chí:

- Lợi nhuận sau thuế: Lấy trên báo cáo kết quả kinh doanh

- Lợi nhuận cổ đông thiểu số: Lấy trên báo cáo kết quả kinh doanh

- Cổ tức ưu đãi: Lấy trong thuyết minh báo cáo tài chính

- Số lượng cổ phiếu lưu hành: Thông tin chung về doanh nghiệp

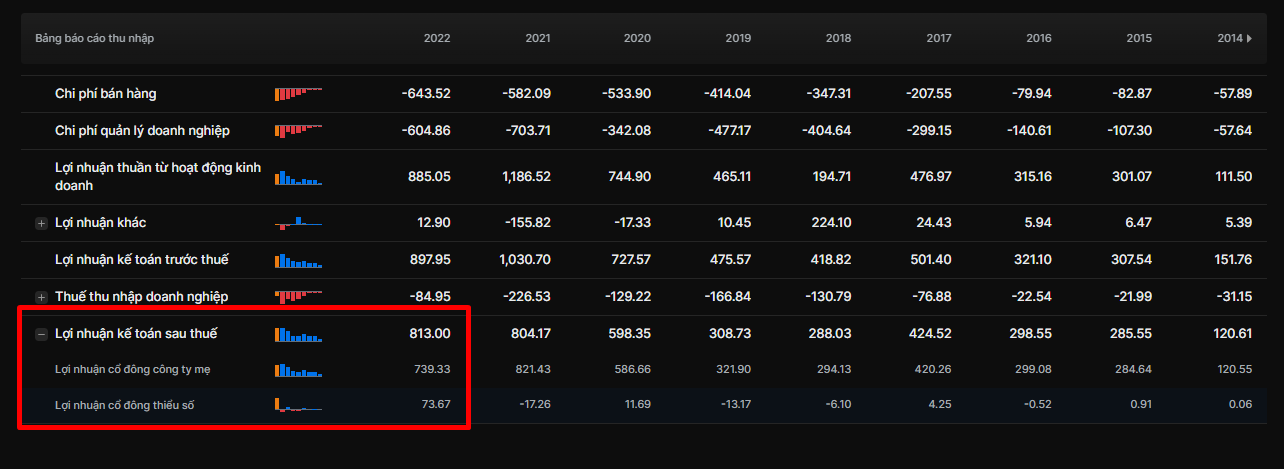

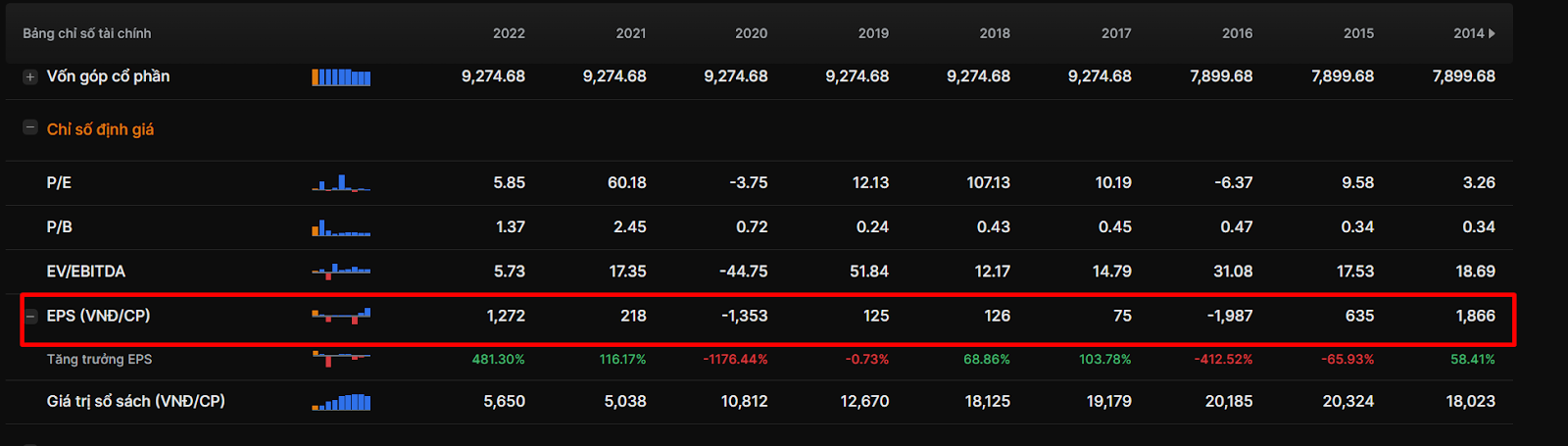

Bảng số liệu tài chính – Công ty Cổ phần Thành Thành Công – Biên Hòa (Mã: SBT), nguồn: simplize.vn

Trong đó, lợi nhuận sau thuế, lợi nhuận cổ đông thiểu số và số lượng cổ phiếu lưu hành đều tương đối dễ lấy.

Cụ thể, SBT có:

- Lợi nhuận sau thuế: 813 tỷ

- Lợi nhuận cổ đông thiểu số: 73.6 tỷ

- Số lượng cổ phiếu lưu hành: 673,188,544 cổ phiếu

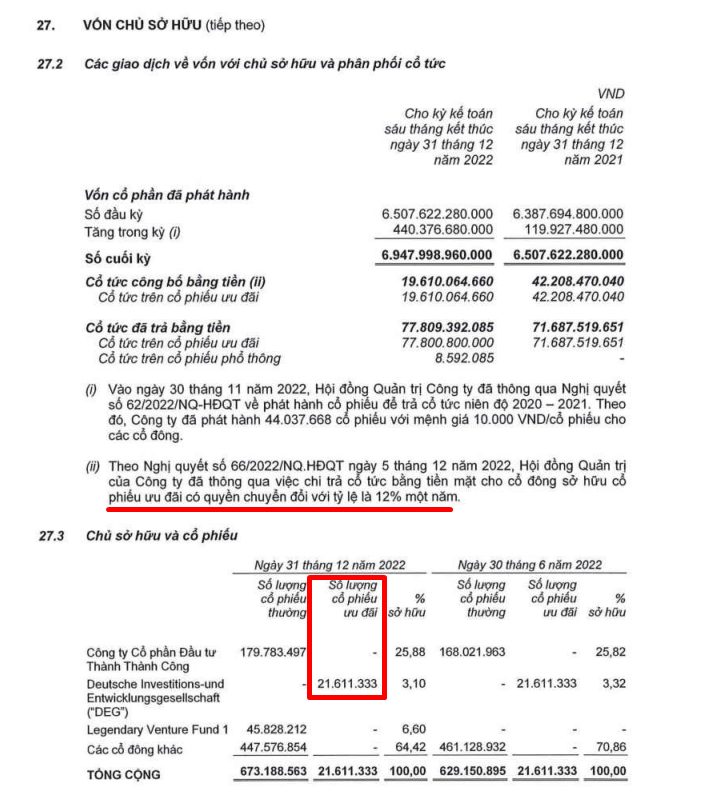

Tuy nhiên để lấy được cổ tức ưu đãi, bạn cần đọc kỹ trong thuyết minh báo cáo tài chính:

Thuyết minh báo cáo tài chính 31/12/2022 của SBT

Theo đó, số cổ tức ưu đãi mà SBT phải trả:

Số lượng cổ phiếu x mệnh giá cổ phiếu x Tỷ lệ cổ tức ưu đãi = 21.611.333 x 10.000 x 12% = 25.9 tỷ đồng

Thay số vào công thức ta sẽ được:

EPS = Lợi nhuận sau thuế/Số lượng cổ phiếu lưu hành = 813 tỷ /673,188,544 = 1,207 đ/cp

Tức SBT đang làm ra 1,200 đồng lợi nhuận trên mỗi cổ phiếu bạn đang nắm giữ.

Hoặc

EPS = (Lợi nhuận sau thuế – cổ tức ưu đãi – lợi nhuận cổ đông thiểu số)/Số lượng cổ phiếu lưu hành = (813 tỷ – 73.6 tỷ – 25.9 tỷ)/ 673,188,544 = 1,069.9 đ/cp

Tức SBT đang làm ra 1,070 đồng lợi nhuận trên mỗi cổ phiếu bạn đang nắm giữ, sau khi đã trừ đi các nghĩa vụ có liên quan.

Có rất nhiều nhà đầu tư chỉ đơn giản tính EPS theo cách 1, nhưng về bản chất cổ đông không được hưởng toàn bộ 813 tỷ đồng lợi nhuận sau thuế đó.

Công ty cần:

- Trả cổ tức ưu đãi theo cam kết của cổ phiếu ưu đãi ~ 25.9 tỷ

- Loại bỏ các khoản lợi nhuận hợp nhất ở các công ty con mà công ty mẹ không sở hữu (theo quy định công ty mẹ phải hợp nhất 100%) ~ 73.6 tỷ

Sau đó số lợi nhuận còn lại mới thực sự là lợi nhuận thuộc về cổ đông.

Ý nghĩa chỉ số EPS

EPS là chỉ số rất phổ biến trên thị trường chứng khoán, nó mang những ý nghĩa đặc trưng như sau:

Sử dụng chỉ số EPS để so sánh doanh nghiệp

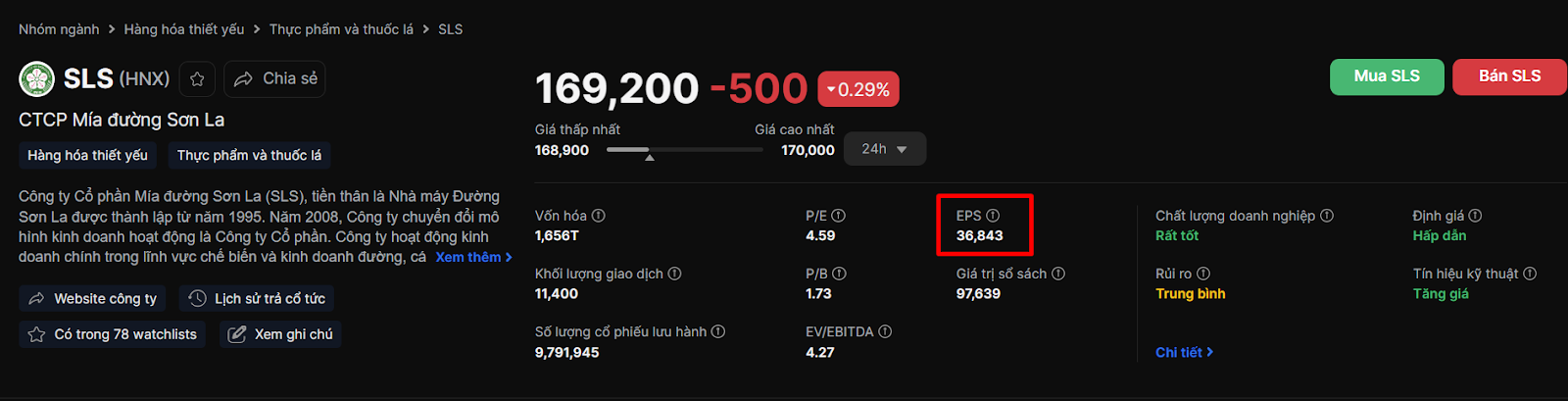

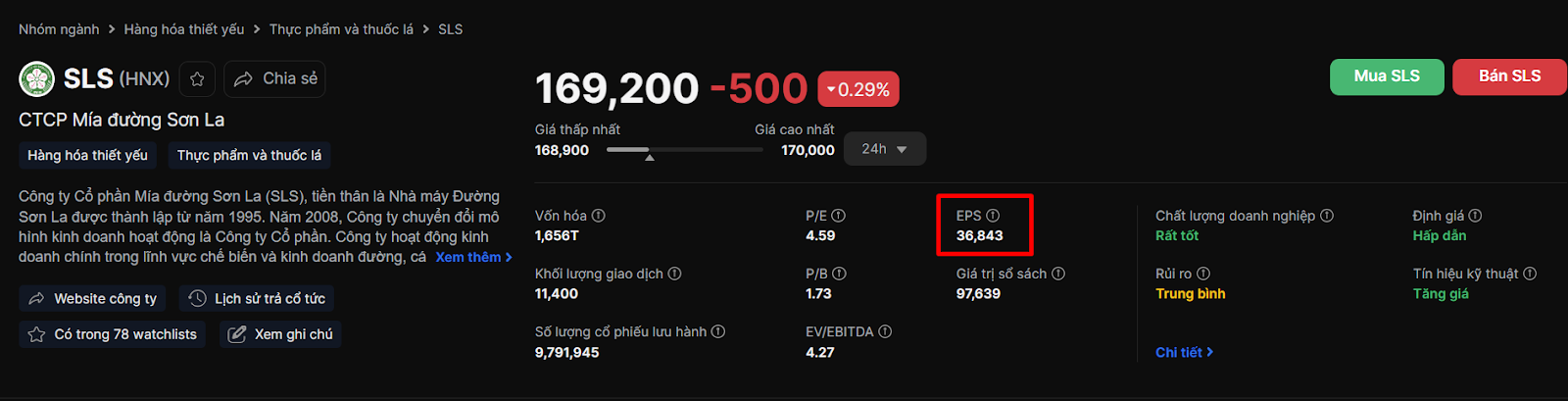

Chỉ số EPS hay lợi nhuận trên mỗi đơn vị cổ phiếu càng cao càng tốt, chỉ số cao chứng tỏ doanh nghiệp tạo ra nhiều lợi nhuận cho cổ đông nắm giữ cổ phiếu.

Theo đó những cổ phiếu có EPS cao sẽ được đánh giá tốt hơn những cổ phiếu có EPS thấp khi chúng có cùng mức giá.

Ví dụ cổ phiếu SLS của CTCP Mía đường Sơn La đang có EPS ~ 36,800 đ/cp được thị trường trả giá 169,200 đ/cp.

Ngược lại cổ phiếu QNS của CTCP Đường Quảng Ngãi có chỉ số EPS khoảng ~ 4.000 đ/cp chỉ được thị trường trả giá 45,200 đồng/cp.

Đúng như Warren Buffett nói, bạn sẽ chẳng thể nào đánh giá được doanh nghiệp khi chưa tính EPS của chúng.

Sử dụng chỉ số EPS để xác định chỉ số P/E

Chỉ số P/E (Price to Earning per share) cực kỳ phổ biến trong định giá cổ phiếu, P/E thể hiện mối quan hệ giữa Giá thị trường cổ phiếu (Price) so với Thu nhập một cổ phần của cổ phiếu đó.

Chỉ số P/E thể hiện một nhà đầu tư sẵn sàng trả giá bao nhiêu cho một đồng lợi nhuận thu được từ cổ phiếu.

Trong đó, chỉ số EPS là cấu thành cực kỳ quan trọng của chỉ số P/E.

Nếu một công ty có EPS cao và giá cổ phiếu thấp, tức là chỉ số P/E thấp, điều này có thể cho thấy cổ phiếu đó đang được định giá thấp so với mức lợi nhuận mà công ty đạt được và tạo ra cơ hội đầu tư hấp dẫn.

Chú ý là bạn nên xem xét việc lợi nhuận đến từ hoạt động kinh doanh cốt lõi và dài hạn!

Ví dụ như cổ phiếu SLS có mức P/E chỉ ~ 4.6 lần tức cổ đông SLS chỉ cần nắm giữ 4.6 năm sẽ hòa vốn.

Đây là mức P/E thấp và tương đối hấp dẫn cho những nhà đầu tư nắm giữ cổ phiếu trong dài hạn.

Sử dụng EPS để lựa chọn doanh nghiệp có chất lượng vượt trội

Khi đánh giá doanh nghiệp, tôi thường sử dụng chỉ số tăng trưởng của EPS, tức là mức tăng trưởng qua các năm của doanh nghiệp.

Công thức tính tăng trưởng:

Tốc độ tăng trưởng = (EPS năm nay / EPS năm trước – 1) * 100%

Trên thực tế có rất nhiều doanh nghiệp có lợi nhuận tăng trưởng nhưng EPS vẫn giảm do tốc độ pha loãng cổ phiếu quá lớn.

Tăng trưởng EPS cung cấp thông tin về sự tăng trưởng lợi nhuận của công ty lớn hơn tốc độ pha loãng cổ phiếu theo thời gian.

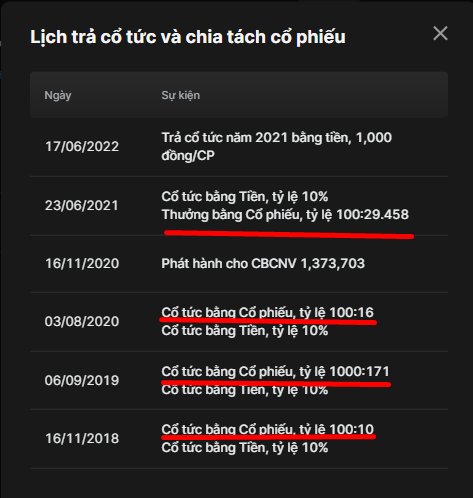

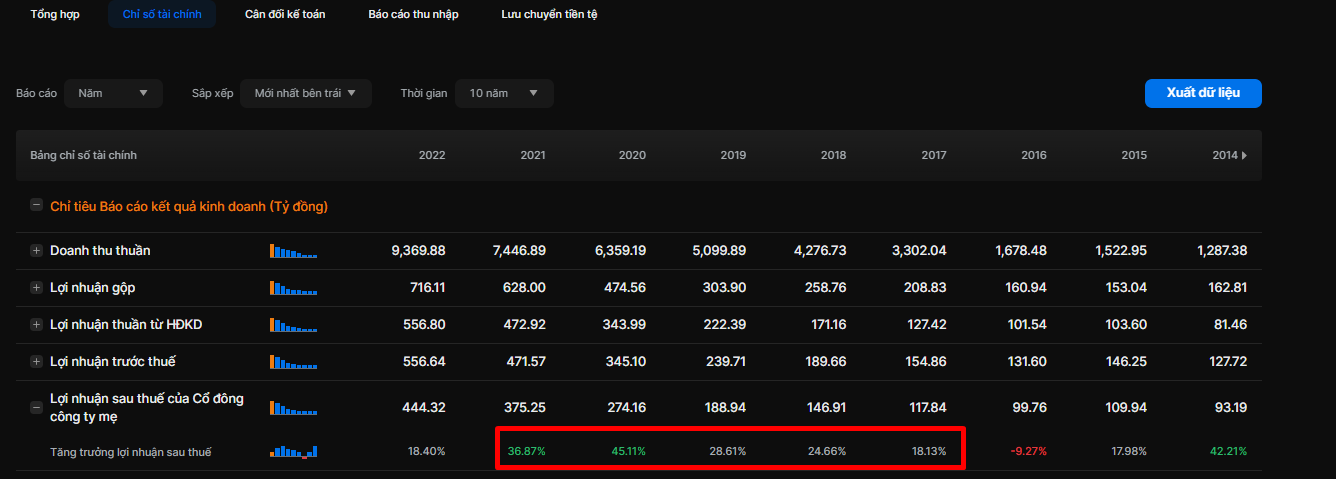

Bạn có thể thấy CTR trả cổ tức bằng cổ phiếu rất nhiều nhằm giữ lại lợi nhuận tiếp tục kinh doanh.

Vậy nhưng số lượng cổ phiếu tăng lên đã gián tiếp làm EPS bị giảm xuống (pha loãng).

Bù lại, tốc độ tăng trưởng lợi nhuận sau thuế của CTR cao.

Với những doanh nghiệp vượt trội có lợi nhuận sau thuế tăng trưởng cao (cao hơn lượng bị pha loãng) như CTR mới giúp EPS tiếp tục tăng trưởng.

Chỉ số EPS của CTR liên tục tăng trưởng từ 2017 – 2021

Do đó nếu doanh nghiệp vẫn chia cổ tức bằng cổ phiếu nhưng vẫn duy trì được chỉ số EPS tăng trưởng chứng tỏ doanh nghiệp đó có tốc độ tăng trưởng rất cao.

Theo kinh nghiệm của tôi, doanh nghiệp có EPS tăng trưởng liên tục qua 3 năm liên tiếp sẽ có mức tăng giá cổ phiếu rất mạnh.

Do đó chỉ số này là chỉ số rất tuyệt vời để tìm kiếm những doanh nghiệp có chất lượng vượt trội.

EPS cơ bản và pha loãng

EPS pha loãng (Diluted EPS) là một chỉ số tài chính đo lường lợi nhuận trên mỗi cổ phiếu đã được điều chỉnh để tính đến tác động của các công cụ tài chính pha loãng.

Các công cụ này thường là:

- Chứng quyền mua cổ phiếu (warrants)

- Trái phiếu chuyển đổi (convertible bonds)

- Quyền mua cổ phiếu (stock options)

Các công cụ này ảnh hưởng tới số lượng cổ phiếu lưu hành của doanh nghiệp trong tương lai, do đó chúng ta cần tính tới yếu tố pha loãng thông qua chỉ số EPS pha loãng…

Công thức tính như sau:

Diluted EPS = (Lợi nhuận sau thuế – Cổ tức từ cổ phiếu ưu đãi) / (Số cổ phiếu thường đang lưu hành + Số cổ phiếu pha loãng)

Ở thị trường chứng khoán Việt Nam thường rất ít công ty phát hành các công cụ này, do đó tôi sẽ lấy một ví dụ giả định, một công ty ABC có:

- Lợi nhuận sau thuế là 100 tỷ đồng

- 100 triệu cổ phiếu thường đang lưu hành trên thị trường

- Trả cổ tức ưu đãi hằng năm 5 tỷ đồng

- 10 triệu chứng quyền mua cổ phiếu

- 5 triệu cổ phiếu quyền mua (stock options)

- 20 triệu trái phiếu chuyển đổi, tỷ lệ chuyển đổi 1:5 (1 trái phiếu đổi 5 cổ phiếu)

Giá trị EPS thông thường (Basic EPS) của công ty ABC sẽ là:

EPS = Lợi nhuận sau thuế / Số cổ phiếu thường đang lưu hành

= 100 tỷ đồng / 100 triệu cổ phiếu = 1.000 đồng/cổ phiếu

Để tính toán Diluted EPS, ta cần thêm số lượng cổ phiếu pha loãng do trái phiếu chuyển đổi vào công thức:

Số cổ phiếu pha loãng từ trái phiếu chuyển đổi = Số lượng trái phiếu chuyển đổi x Tỷ lệ chuyển đổi

= 20 triệu x 5 = 100 triệu cổ phiếu

Lúc này EPS pha loãng sẽ bằng

= (Lợi nhuận sau thuế – Lợi ích cổ phiếu ưu đãi) / (Số cổ phiếu thường đang lưu hành + Số cổ phiếu pha loãng)

= (100 tỷ – 5 tỷ) / (100 triệu + 10 triệu + 5 triệu + 100 triệu)

= 441 đồng/cổ phiếu

Vậy, Diluted EPS của công ty ABC sau khi tính đến tác động của các công cụ tài chính pha loãng là 441 đồng/cổ phiếu.

Điều này có ý nghĩa là nếu công ty phải thực hiện việc pha loãng cổ phiếu thông qua các công cụ tài chính, thì chỉ số EPS sẽ giảm từ mức ban đầu là 1.000 đồng xuống còn 441 đồng.

Điều này có thể ảnh hưởng đến giá trị cổ phiếu trên thị trường và giá cổ phiếu cũng sẽ ảnh hưởng.

Những lưu ý khi sử dụng chỉ số EPS

Là chỉ số rất hữu ích trong việc đánh giá doanh nghiệp, tuy nhiên trong quá trình sử dụng chỉ số EPS bạn cần chú ý một số điểm như sau:

EPS có thể bị bóp méo bởi các khoản lợi nhuận bất thường

Các khoản lợi nhuận bất thường là những khoản thu nhập hoặc chi phí không phải là hoạt động kinh doanh chính thường xuyên của công ty và có thể ảnh hưởng đáng kể đến lợi nhuận ròng.

Các khoản lợi nhuận bất thường có thể bao gồm:

- Các khoản thu nhập từ bán tài sản không cố định

- Chênh lệch tỷ giá hối đoái

- Các khoản thu nhập từ các giao dịch tài chính

- Lợi nhuận khác

Những khoản lợi nhuận bất thường này có thể tạo ra biến động không thường xuyên trong EPS và làm mất đi tính ổn định và đáng tin cậy của chỉ số này.

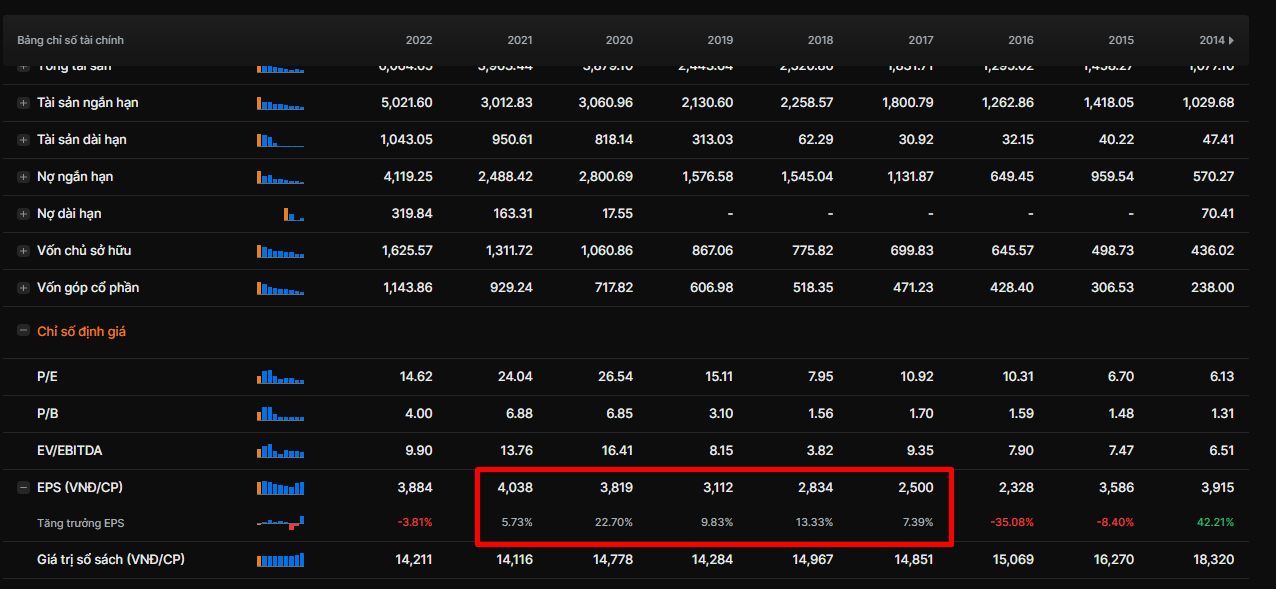

Số liệu tài chính – Công ty Cổ phần Hoàng Anh Gia Lai (Mã: HAG), nguồn: simplize.vn

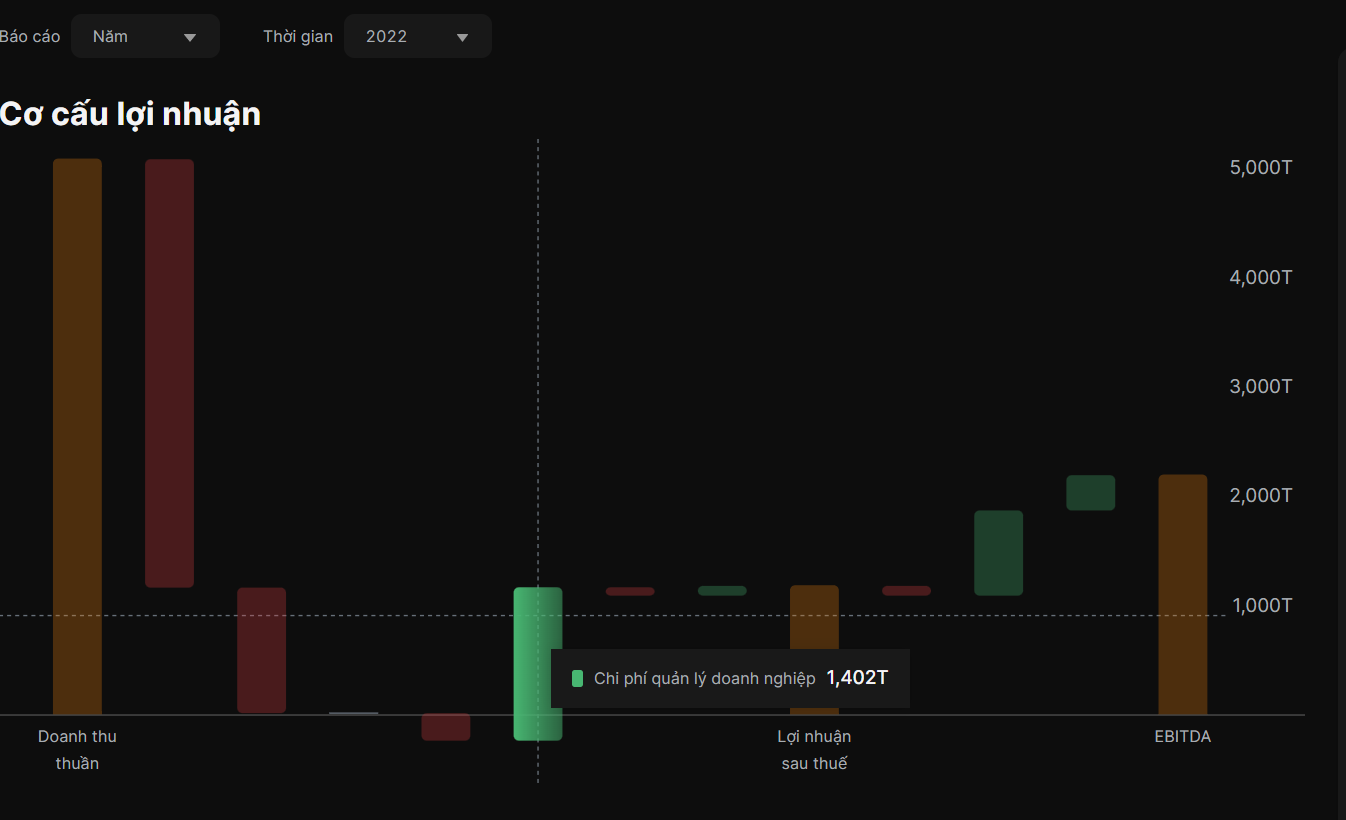

Ví dụ HAG năm 2022 hoạt động gần như không có lãi, toàn bộ lợi nhuận sau thuế của họ đến từ khoản hoàn nhập trong chi phí quản lý doanh nghiệp ~ 1,402 tỷ.

Qua đó kéo lợi nhuận sau thuế cho cổ đông công ty mẹ ~ 1,180 tỷ và EPS năm 2022 ~ 1,272 vnđ/cp.

Rõ ràng đây không phải là EPS thực của doanh nghiệp.

Nếu loại bỏ khoản lợi nhuận 1,402 tỷ này thì HAG sẽ bị lỗ lợi nhuận sau thuế dẫn tới EPS bị âm.

Do đó, khi đánh giá EPS nhà đầu tư nên xem xét cả EPS điều chỉnh (Adjusted EPS) để loại bỏ tác động của các khoản lợi nhuận bất thường và có cái nhìn chính xác hơn về lợi nhuận cốt lõi của công ty.

Đánh giá chỉ số EPS của doanh nghiệp trong dài hạn

Chỉ số EPS hay bất kỳ chỉ số nào đánh giá hiệu quả hoạt động của doanh nghiệp cũng cần tới sự ổn định trong dài hạn.

Bạn sẽ không muốn mạo hiểm đầu tư vào những doanh nghiệp có chỉ số EPS trồi sụt, lúc âm lúc dương, điều này cho thấy doanh nghiệp không hoạt động ổn định và rất khó để dự phóng tương lai.

Số liệu tài chính cổ phiếu HAG, nguồn: simplize.vn

Ví dụ diễn biến chỉ số EPS của HAG trong giai đoạn 2014 – 2022 biến động rất khó đoán định.

Biểu đồ kỹ thuật cổ phiếu HAG, nguồn: simplize.vn

Diễn biến giá cổ phiếu HAG cũng rất tệ trong giai đoạn này.

Do đó, tôi khuyên bạn nên lựa chọn những doanh nghiệp có EPS ổn định và có xu hướng tăng trưởng theo thời gian.

Thận trọng trước các yếu tố dẫn tới pha loãng chỉ số EPS

Như ở phần Chỉ số EPS pha loãng tôi có nhắc tới các công cụ dẫn tới việc số lượng cổ phiếu doanh nghiệp tăng trong tương lai:

- Chứng quyền mua cổ phiếu (warrants)

- Trái phiếu chuyển đổi (convertible bonds)

- Quyền mua cổ phiếu (stock options)

Vẫn còn một số hành động khác có thể dẫn tới chỉ số EPS bị pha loãng như:

- Doanh nghiệp chia cổ tức bằng cổ phiếu

- Phát hành ESOP

- Phát hành riêng lẻ cho đối tác chiến lược

Trong số các hoạt động này thì pha loãng cổ phiếu bằng cổ tức là khả quan nhất bởi khi chia cổ tức bằng cổ phiếu, tổng tài sản của bạn sẽ không đổi.

Tuy nhiên khi doanh nghiệp thực hiện các hoạt động pha loãng còn lại đều sẽ làm bạn bị mất quyền lợi khi EPS (lợi nhuận trên mỗi cổ phiếu) bị giảm xuống trong khi bạn không có thêm cổ phiếu.

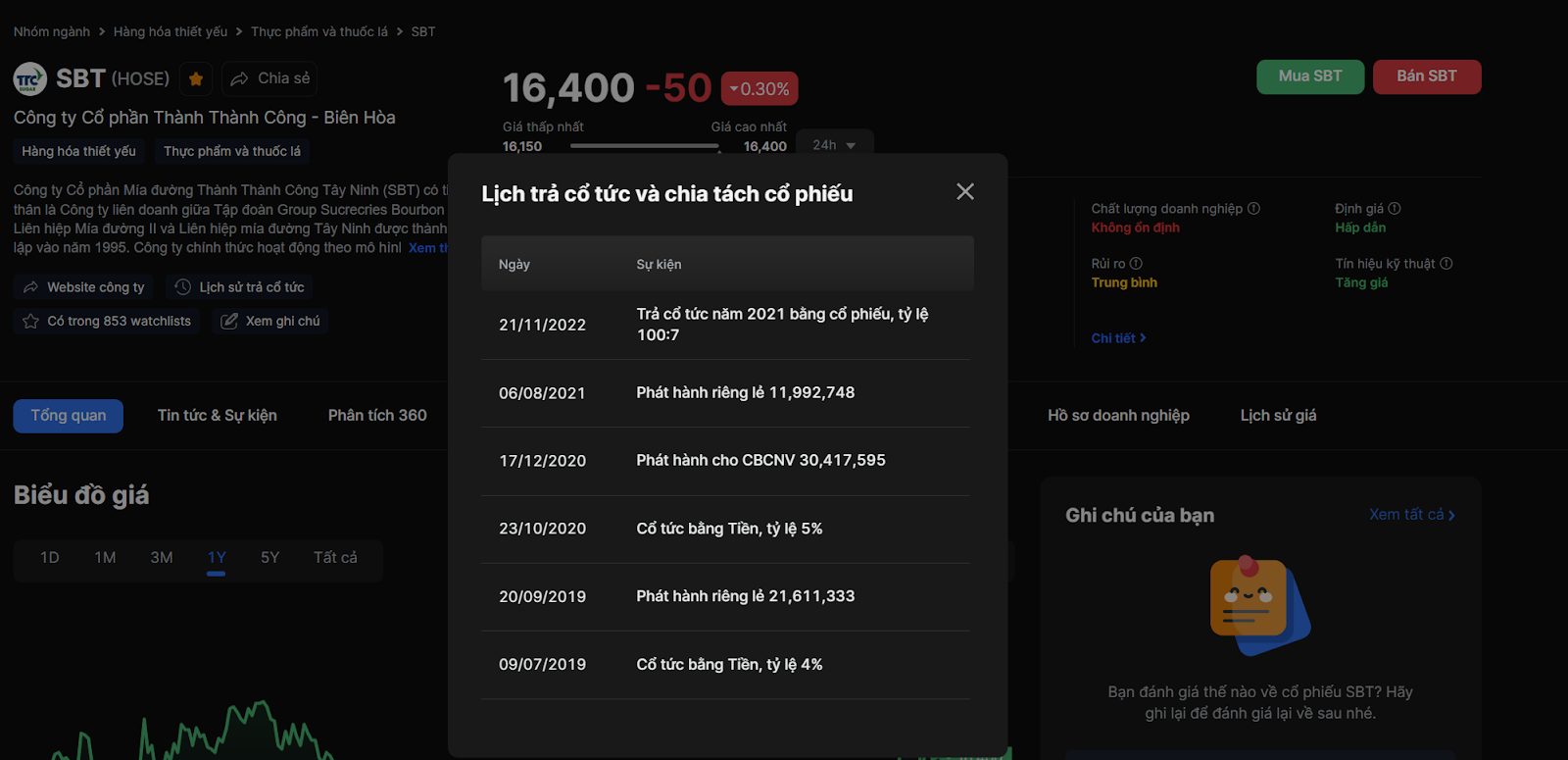

Trên thị trường chứng khoán Việt Nam, SBT là một cổ phiếu tích cực pha loãng, dẫn tới giảm lợi ích của cổ đông nhất.

Hệ quả là chỉ số EPS của doanh nghiệp này luôn duy trì ở mức dưới 2.000 vnđ/cp và giá cổ phiếu theo đó cũng không có nhiều ấn tượng.

Theo kinh nghiệm của tôi, tôi luôn né những doanh nghiệp liên tục pha loãng cổ phiếu!

Đây còn là dấu hiệu không tốt, cho thấy doanh nghiệp có vấn đề trong việc quản lý dòng tiền của công ty.

Kết hợp sử dụng chỉ số EPS với các chỉ số khác

Chỉ số EPS là chỉ số rất quan trọng nhưng không phải là tất cả trong đầu tư.

Vậy nên để sử dụng tốt chỉ số này bạn nên kết hợp biên lợi nhuận với các chỉ số khác như:

- Chỉ số P/E: Cách tính và áp dụng (CHUẨN NHẤT)

- Chỉ số PEG là gì? Kinh nghiệm dùng chỉ số PEG trong đầu tư

- ROE là gì? Cách tính, ý nghĩa và ứng dụng (Chi tiết nhất)

- Cổ tức

Trong đó bạn cần đặc biệt quan tâm tới các yếu tố bổ sung cho chỉ số EPS như định giá và đánh giá tốc độ tăng trưởng.

Kết luận

Tóm lại chỉ số EPS là chỉ số rất quan trọng giúp nhà đầu tư đánh giá hiệu quả hoạt động của doanh nghiệp, bạn có thể sử dụng để:

- So sánh doanh nghiệp

- Xác định chỉ số P/E

- Lựa chọn doanh nghiệp có chất lượng tốt

Nắm chắc cách tính EPS cơ bản và pha loãng là điều cơ bản trong đầu tư chứng khoán.

Ngoài ra khi sử dụng bạn cần lưu ý:

- EPS có thể bị bóp méo bởi các khoản lợi nhuận bất thường

- Đánh giá chỉ số EPS của doanh nghiệp trong dài hạn

- Thận trọng trước các yếu tố dẫn tới pha loãng

- Kết hợp sử dụng với các chỉ số tài chính để đạt hiệu quả tốt nhất (tham khảo trên simplize learn)

Cám ơn bạn đã đọc tới đến cuối bài viết, chúc bạn đầu tư hiệu quả!

Chia sẻ bài viết

Không bỏ lỡ những kiến thức mới nhất từ Simplize