EV/EBITDA là gì? Cách tính và áp dụng khi định giá cổ phiếu

Lan Phạm, CFA

Lan Phạm, CFA

Mục lục

Tuy không phổ biến như chỉ số P/E hay P/B, nhưng EV/EBITDA là một chỉ số định giá được sử dụng rộng rãi bởi các nhà đầu tư và chuyên gia tài chính.

Nó là một chỉ số cơ bản giúp đánh giá giá trị của một công ty và thường được sử dụng trong quá trình định giá cổ phiếu.

Chỉ số này đưa ra một cái nhìn tổng thể về giá trị thực của công ty bằng cách so sánh Giá trị toàn bộ công ty (EV) với Lợi nhuận trước thuế, lãi vay, khấu hao (EBITDA) của công ty đó.

Trong bài viết này, Simplize sẽ cùng bạn đi tìm hiểu chi tiết về chỉ số EV/EBITDA, các ưu điểm và hạn chế của nó và cách sử dụng chỉ số này để định giá cổ phiếu.

Nếu bạn là một nhà đầu tư đang tìm hiểu về các chỉ số định giá cổ phiếu, thì EV/EBITDA là một trong những chỉ số bạn không nên bỏ qua.

Chỉ số EV/EBITDA là gì?

EV/EBITDA là chỉ số định giá cổ phiếu được sử dụng để đánh giá giá trị thực của một công ty.

Chỉ số này cho phép bạn xác định giá trị thực của công ty bằng cách so sánh tổng giá trị toàn bộ công ty (EV) (bao gồm cả nợ vay và giá trị vốn chủ sở hữu) với lợi nhuận trước thuế, lãi vay, khấu hao (EBITDA).

Điều này rất quan trọng vì nó giúp bạn hiểu rõ hơn về giá trị thực của công ty mà không bị ảnh hưởng bởi các yếu tố bên ngoài như giá cổ phiếu hiện tại, tình hình thị trường và các yếu tố khác.

Vì vậy, EV/EBITDA là một chỉ số định giá cổ phiếu đáng tin cậy và được sử dụng rộng rãi trong ngành tài chính.

Bóc tách chỉ số EV/EBITDA

Bạn có thể thấy, chỉ số EV/EBITDA được cấu thành từ 2 yếu tố: EV (ở tử số) và EBITDA (ở mẫu số).

EV là gì?

EV (viết tắt của Enterprise Value) được gọi là Giá trị doanh nghiệp.

Chỉ tiêu này cho bạn biết tổng giá trị của công ty, thường được sử dụng như một sự thay thế “tốt hơn” cho vốn hóa thị trường của cổ phiếu vì nó bao hàm giá trị của vốn chủ sở hữu và vốn vay của công ty.

Để tính toán EV, bạn cộng vốn hóa thị trường của cổ phiếu và giá trị của tài sản nợ của công ty, trừ đi số tiền tiền mặt và tương đương tiền mặt mà công ty đang sở hữu.

EV = Vốn hóa thị trường + Nợ vay ròng = (Giá cổ phiếu x Khối lượng) + (Giá trị thị trường của nợ vay – Tiền mặt và các khoản tương đương tiền)

Trong đó, nợ vay là tổng các khoản nợ có yếu tố lãi suất (phải trả lãi) và bao gồm cả các khoản nợ ngắn hạn và dài hạn.

Ở đây, bạn sẽ thấy Số nợ vay này được điều chỉnh bằng cách trừ đi tiền mặt, bởi vì theo lý thuyết:

Khi một công ty được mua lại, bên đi mua công ty có thể sử dụng lượng tiền mặt này để trả một phần nợ.

Trong trường hợp giá trị thị trường của khoản nợ không xác định, thì giá trị ghi sổ có thể được sử dụng để thay thế.

Cách xác định EV của một cổ phiếu

Bây giờ, chúng ta sẽ thực hành cách xác định Giá trị doanh nghiệp (EV) của cổ phiếu FPT

Bước 1: Xác định Vốn hóa thị trường

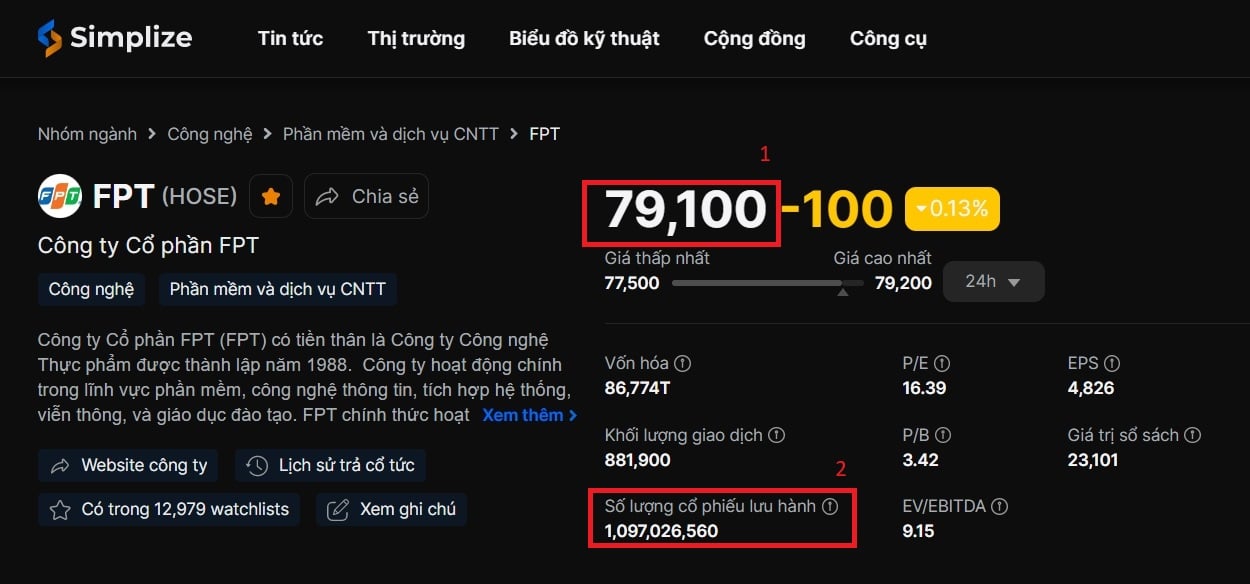

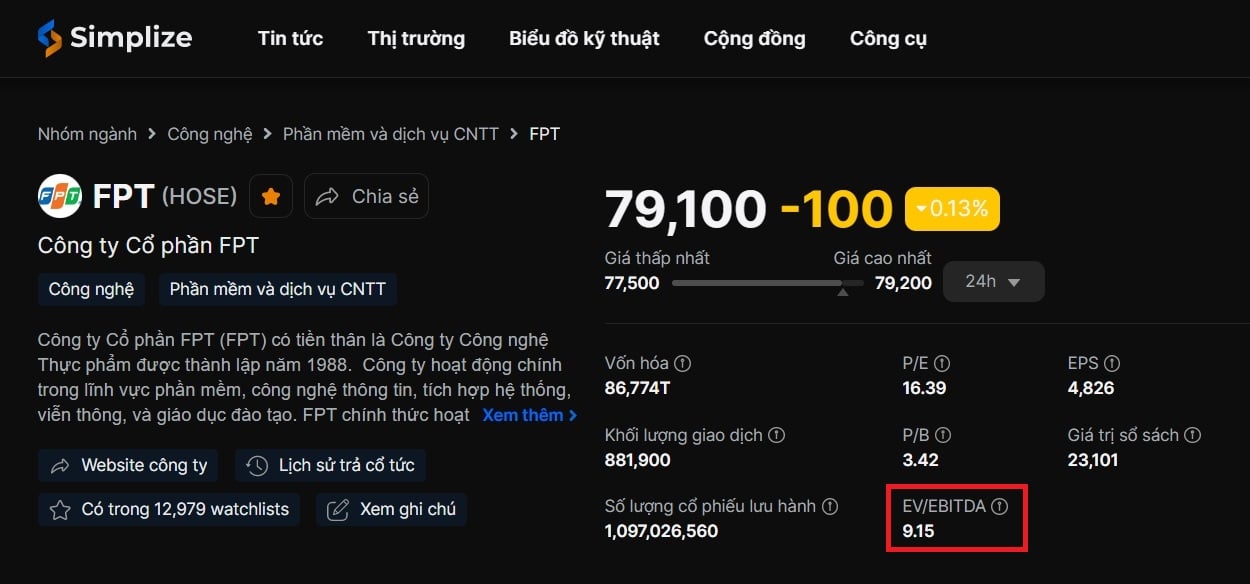

FPT đang có 1,097,026,560 cổ phiếu lưu hành, và hiện tại đang được giao dịch ở mức giá 79,100 đồng/CP.

–> Vốn hóa của FPT hiện tại = Giá cổ phiếu x Số lượng CP = 79,100 x 1,097,025,560 = 86,774.72 (tỷ đồng)

Bước 2: Xác định Nợ vay ròng

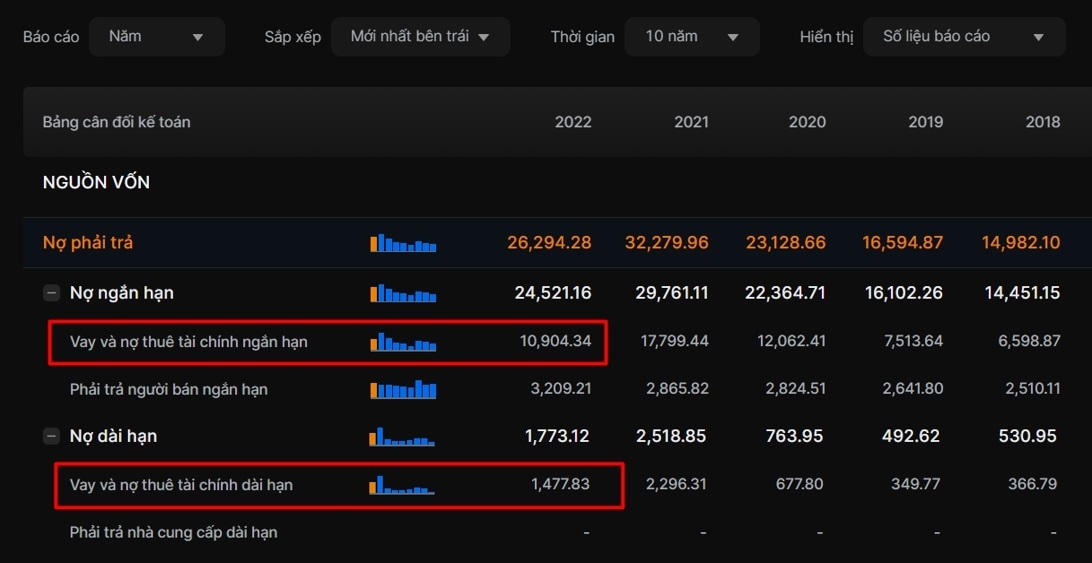

Để tính Nợ vay ròng, bạn sẽ cần sử dụng đến báo cáo tài chính của doanh nghiệp. Cụ thể là Bảng cân đối kế toán.

- Tiền và tương đương tiền của FPT năm 2022 là: 6,440.18 (tỷ đồng)

- Nợ vay của FPT năm 2022 là: 10,904.34 + 1,477.83 = 12,382.17 (tỷ đồng)

–> Nợ vay ròng năm 2022 của FPT = Nợ vay – Tiền và tương đương tiền = 12,382.17 – 6,440.18 = 5,941.99 (tỷ đồng)

Bước 3: Xác định Giá trị doanh nghiệp (EV)

Giá trị doanh nghiệp (EV) năm 2022 của FPT = Vốn hóa + Nợ vay ròng = 86,774.72 + 5,941.99 = 92,716.71 (tỷ đồng)

EBITDA là gì?

EBITDA là viết tắt của Lợi nhuận trước thuế, lãi vay và khấu hao (Earnings Before Interest, Taxes, Depreciation and Amortization).

Đây là lợi nhuận từ hoạt động kinh doanh của doanh nghiệp khi chưa bị trừ đi chi phí lãi vay, thuế thu nhập doanh nghiệp (TNDN) và khấu hao.

EBITDA = Lợi nhuận trước thuế (EBT) + Chi phí lãi vay (I) + Khấu hao (DA)

Theo công thức này thì EBITDA sẽ loại bỏ thêm ảnh hưởng yếu tố chỉ tiêu kế toán và tài chính (khấu hao) gây ra.

Vì vậy chỉ tiêu này sẽ giúp bạn tập trung hơn vào lợi nhuận thực và hiệu quả kinh doanh của doanh nghiệp.

Từ đó có thể so sánh với các doanh nghiệp khác cùng ngành hoặc giữa các ngành với nhau.

Cách xác định EBITDA của một cổ phiếu

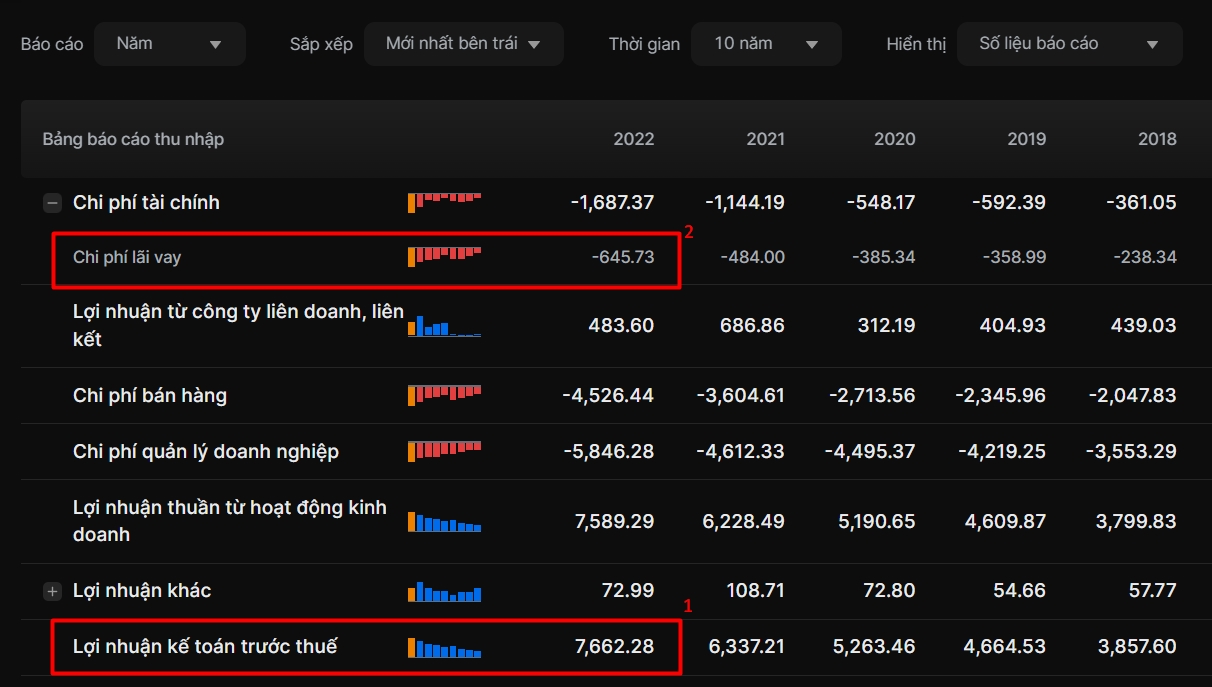

Sử dụng Báo cáo kết quả kinh doanh, bạn sẽ xác định được Lợi nhuận trước thuế, và Chi phí lãi vay…

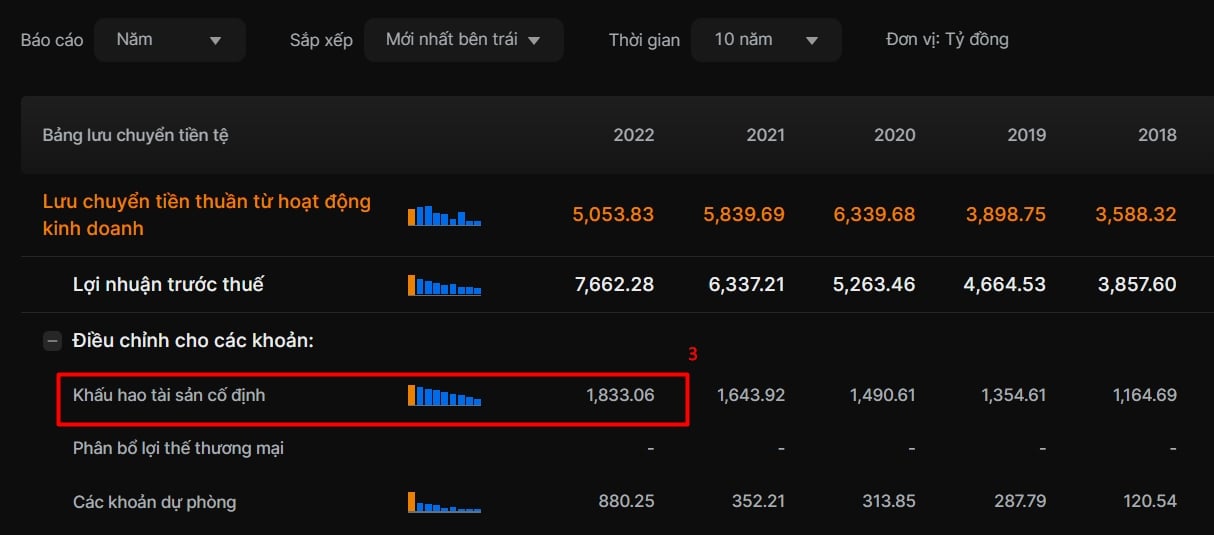

Từ Báo cáo lưu chuyển tiền tệ, bạn sẽ xác định được chỉ tiêu Khấu hao…

–> EBITDA năm 2022 của FPT = Lợi nhuận trước thuế + Chí phí lãi vay + Khấu hao = 7,662.28 + 645.73 + 1,833.06 = 10,141.07 (tỷ đồng)

Công thức tính EV/EBITDA

Như vậy, sau khi xác định được EV và EBITDA, ta sẽ tính được chỉ số EV/EBITDA của doanh nghiệp.

EV/EBITDA = Giá trị doanh nghiệp (EV) / EBITDA

Tiếp tục ví dụ của FPT:

EV/EBITDA của FPT = EV / EBITDA = 92716.71 / 10,141.07 = 9.15

Xem nhanh chỉ số EV/EBITDA của một cổ phiếu

Ngoài việc tự tính toán (như tôi đã hướng dẫn ở trên), bạn có thể xem nhanh chỉ số EV/EBITDA của một cổ phiếu bất kỳ ngay trên Simplize.

Xem chỉ số EV/EBITDA hiện tại của cổ phiếu ở đầu trang cổ phiếu…

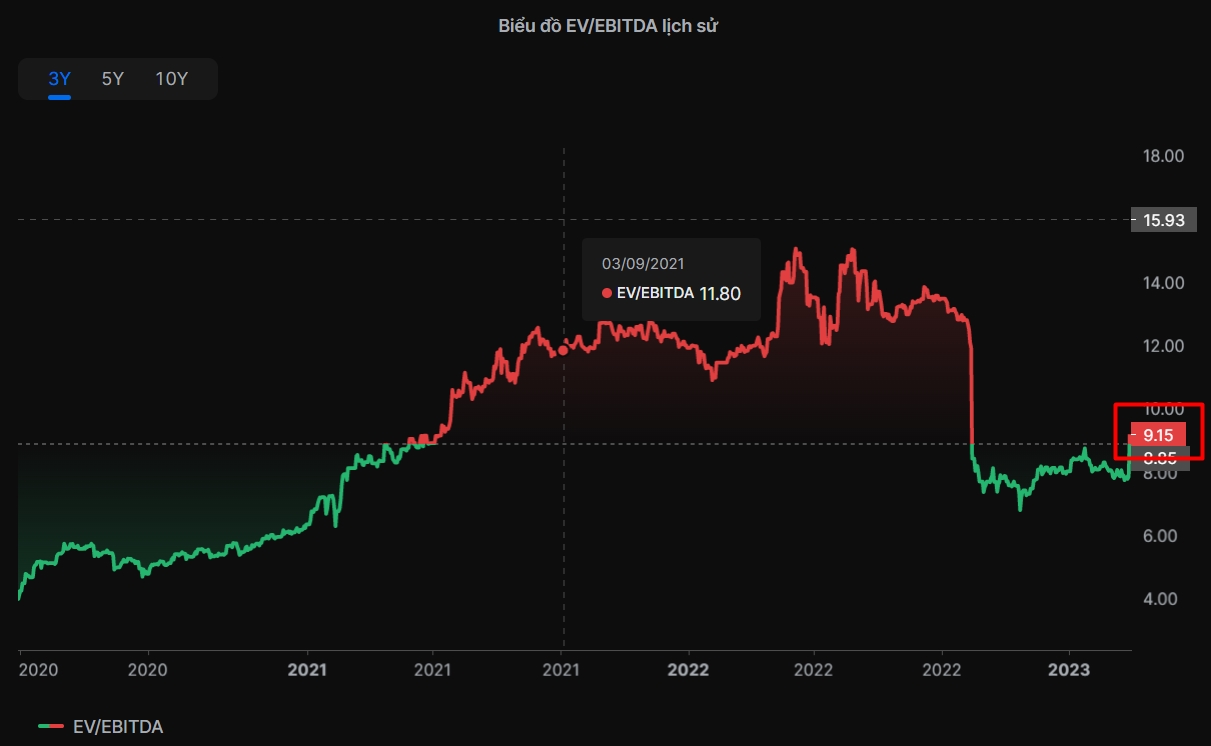

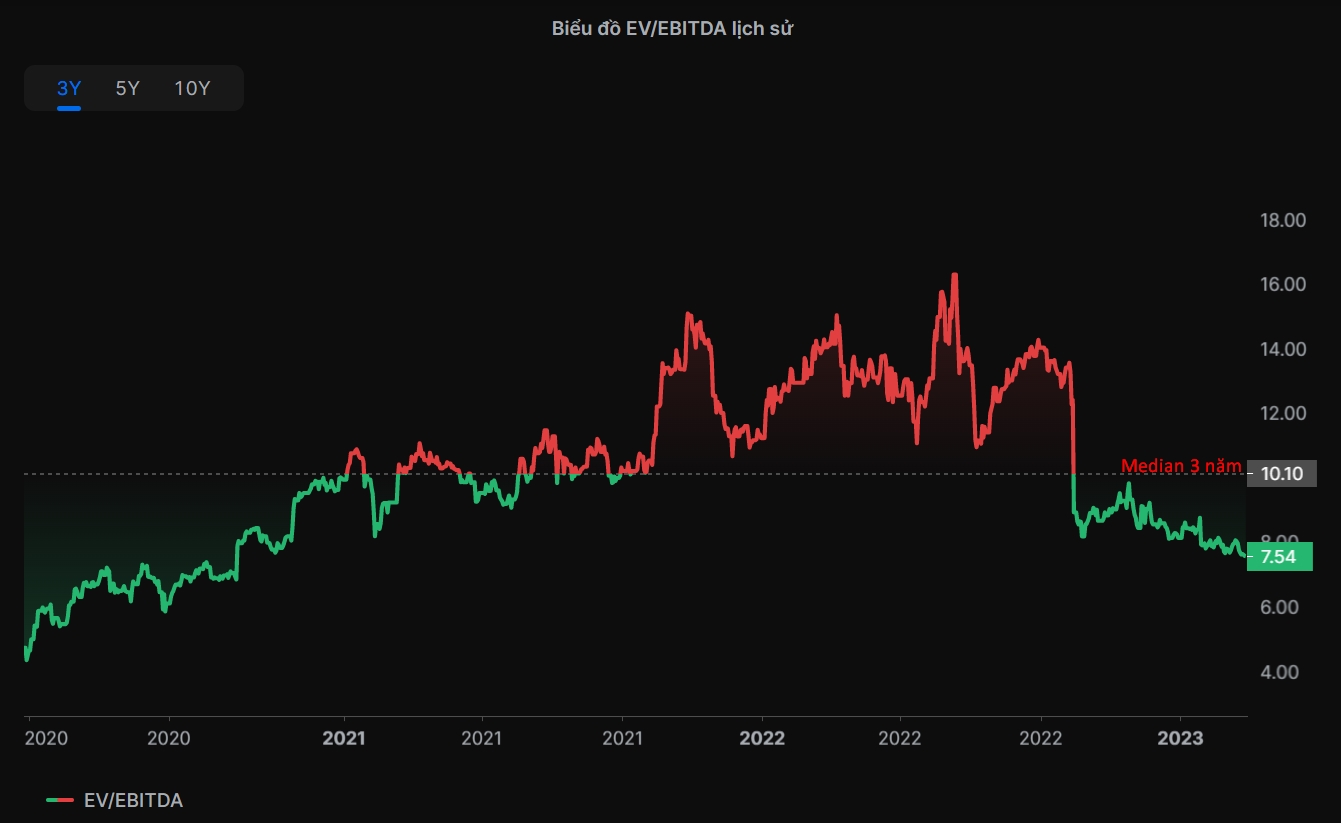

Hoặc xem chỉ số EV/EBITDA theo chuỗi thời gian ở Tab Phân tích 360 | Định giá cổ phiếu

Ưu điểm của chỉ số EV/EBITDA

- Giống như các chỉ số định giá khác, EV/EBITDA giúp bạn xác định xem một công ty có đang bị định giá quá thấp hay quá cao so với giá trị thực.

Thông thường, nếu tỷ lệ EV/EBITDA thấp, điều đó cho thấy công ty đó đang bị định giá thấp hơn giá trị thực; và ngược lại, nếu tỷ lệ EV/EBITDA cao, điều đó cho thấy công ty đó có thể đang được định giá cao hơn giá trị thực.

- Chỉ số EV/EBITDA loại bỏ sự chênh lệch về cấu trúc tài chính giữa các công ty và cho phép so sánh các công ty trong cùng ngành hoặc so sánh với những công ty khác trong ngành khác.

- Chỉ số EV/EBITDA cũng được sử dụng để tìm kiếm các ứng cử viên hấp dẫn cho việc thâu tóm (M&A) vì giá trị doanh nghiệp (EV) đã bao gồm cả nợ, do đó nó tốt hơn chỉ tiêu vốn hóa thị trường của doanh nghiệp. Một doanh nghiệp có chỉ số EV/EBITDA thấp sẽ được xem như một ứng cử viên thích hợp cho việc thâu tóm.

- Chỉ số EV/EBITDA “giải quyết” được các vấn đề gặp phải khi sử dụng các chỉ số định giá “truyền thống”, như chỉ số P/E.

Tại sao EV/EBITDA tốt hơn P/E?

Sử dụng chỉ số EV/EBITDA đôi khi sẽ tốt hơn chỉ số P/E, trong một vài trường hợp.

#1. Kế toán có thể dễ dàng can thiệp vào chỉ số P/E; tuy nhiên việc can thiệp vào chỉ số EV/EBITDA sẽ khó khăn hơn!

Bạn sẽ hiểu rõ hơn qua ví dụ này của tôi.

Có 2 công ty là A và B.

Tôi giả định rằng cả 2 công ty đều giống nhau về mọi mặt (kinh doanh, doanh thu, khách hàng cũng như đối thủ cạnh tranh).

Sự khác nhau duy nhất là chính sách khấu hao được áp dụng ở mỗi công ty. Công ty A lựa chọn phương pháp khấu hao theo đường thẳng, trong khi Công ty B lựa chọn phương pháp khấu hao nhanh.

* Khấu hao theo đường thẳng tính toán mức khấu hao hàng năm là như nhau trong suốt thời gian sử dụng hữu ích của tài sản cố định. Còn khấu hao nhanh sẽ tính mức khấu hao cao hơn trong những năm đầu và thấp hơn trong những năm cuối.

Hãy xem điều gì xảy ra với định giá P/E của 2 công ty này?

| Đvt: vnđ | Công ty A | Công ty B |

| Doanh thu thuần | 1,000,000,000 | 1,000,000,000 |

| Giá vốn hàng bán | (500,000,000) | (500,000,000) |

| Lợi nhuận gộp | 500,000,000 | 500,000,000 |

| Chi phí BH, QLDN | (100,000,000) | (100,000,000) |

| EBITDA | 400,000,000 | 400,000,000 |

| Khấu hao | (50,000,000) | (150,000,000) |

| EBIT | 350,000,000 | 250,000,000 |

| Chi phí lãi vay | (100,000,000) | (100,000,000) |

| Lợi nhuận trước thuế | 250,000,000 | 150,000,000 |

| Thuế TNDN (20%) | (50,000,000) | (30,000,000) |

| Lợi nhuận sau thuế | 200,000,000 | 120,000,000 |

| Số lượng cổ phiếu | 50,000 | 50,000 |

| EPS | 4,000 | 2,400 |

| Giá cổ phiếu | 40,000 | 40,000 |

| P/E | 10.0 | 16.7 |

Cùng với giả định trên, giá cổ phiếu A và B đều là 40,000 đồng/CP, và số lượng cổ phiếu đang lưu hành của 2 công ty đều là 50,000 CP.

Tuy nhiên, do chính sách khấu hao khác nhau đã khiến cho chỉ số P/E của 2 doanh nghiệp cũng khác nhau.

- P/E của A: 10.0

- P/E của B: 16.7

Vậy bạn sẽ lựa chọn công ty nào?

Nếu chỉ sử dụng chỉ số P/E, rõ ràng chúng ta sẽ lựa chọn công ty A vì chỉ số P/E thấp hơn.

Nhưng giả định ban đầu của chúng ta rằng 2 công ty này là “cặp song sinh” giống hệt nhau ở mọi khía cạnh (kể cả về định giá) thì điều này đã bị chỉ số P/E làm cho ảnh hưởng.

Một nhược điểm của P/E là nó không bao gồm các khoản vay và tiền mặt của công ty trong việc xác định giá trị. Điều này có thể dẫn đến sự chênh lệch giữa các công ty với các cấu trúc tài chính khác nhau.

Để giải quyết vấn đề định giá này, chúng ta sử dụng chỉ số EV/EBITDA.

Bạn hãy xem bảng tính dưới đây:

| Đvt: vnđ | Công ty A | Công ty B |

| Doanh thu thuần | 1,000,000,000 | 1,000,000,000 |

| Giá vốn hàng bán | (500,000,000) | (500,000,000) |

| Lợi nhuận gộp | 500,000,000 | 500,000,000 |

| Chi phí BH, QLDN | (100,000,000) | (100,000,000) |

| EBITDA | 400,000,000 | 400,000,000 |

| Khấu hao | (50,000,000) | (150,000,000) |

| EBIT | 350,000,000 | 250,000,000 |

| Chi phí lãi vay | (100,000,000) | (100,000,000) |

| Lợi nhuận trước thuế | 250,000,000 | 150,000,000 |

| Thuế TNDN (20%) | (50,000,000) | (30,000,000) |

| Lợi nhuận sau thuế | 200,000,000 | 120,000,000 |

| Số lượng cổ phiếu | 50,000 | 50,000 |

| EPS | 4,000 | 2,400 |

| Giá cổ phiếu | 40,000 | 40,000 |

| P/E | 10.0 | 16.7 |

| Vốn hóa | 2,000,000,000 | 2,000,000,000 |

| Nợ vay | 500,000,000 | 500,000,000 |

| Tiền mặt | 100,000,000 | 100,000,000 |

| Giá trị doanh nghiệp (EV) | 2,400,000,000 | 2,400,000,000 |

| EBITDA | 400,000,000 | 400,000,000 |

| EV/EBITDA | 6.0 | 6.0 |

Ở đây, Giá trị doanh nghiệp (Enterprise Value) của A và B đều là 2.4 tỷ đồng. Và 2 công ty A và B có cùng mức EBITDA 400 triệu.

Điều này đưa ta đến với chỉ số EV/EBITDA của cả 2 công ty A và B đều bằng nhau (bằng 6.0). Thỏa mãn giả định cốt lõi của chúng ta rằng cả 2 công ty đều giống nhau.

Chúng ta thấy rằng việc sử dụng chỉ số P/E có thể bị thao túng bởi phương pháp kế toán, trong khi đó EV/EBITDA là một chỉ số tốt hơn. Triết lý ở đây là chúng ta cần phải lựa chọn các chỉ số tài chính phù hợp để đánh giá giá trị của một công ty và tránh các thao túng kế toán có thể làm sai lệch kết quả đánh giá.

#2. Mua cổ phiếu quỹ ảnh hưởng đến chỉ số P/E

Chỉ số P/E có quan hệ nghịch đảo với EPS (Lợi nhuận trên mỗi cổ phần).

Do đó, nếu 1 công ty mua cổ phiếu quỹ (mua lại cổ phiếu của mình trên thị trường), điều này dẫn tới số lượng cổ phiếu lưu hành giảm, từ đó làm tăng EPS (mà không có bất kỳ sự thay đổi tích cực nào trong hoạt động kinh doanh).

EPS tăng, làm giảm P/E.

Khi đó, bạn có thể bị “đánh lừa” rằng công ty đang có mức định giá hấp dẫn!

Mặc dù việc mua cổ phiếu quỹ có những lợi ích nhất định, nhưng bạn vẫn nên thận trọng vì ban lãnh đạo có thể áp dụng hoạt động này để tăng EPS mà không cần có bất kỳ sự thay đổi tích cực nào trong hoạt động kinh doanh của công ty.

- Chỉ số P/E bao nhiêu là “tốt”: đọc thêm tại Chỉ số P/E: Cách tính và áp dụng (CHUẨN NHẤT)

Hạn chế của chỉ số EV/EBITDA

EV/EBITDA là một tỷ lệ tốt, tuy vậy chỉ tiêu này vẫn có những hạn chế nhất định mà bạn cần biết:

- Khó tính toán: Không đơn giản như chỉ số P/E hay P/B, để tính toán chỉ số EV/EBITDA bạn phải trải qua nhiều bước.

- Lầm tưởng EBITDA là đại diện cho dòng tiền: EBITDA là một chỉ tiêu quan trọng trong đánh giá khả năng sinh lời của doanh nghiệp, tuy nhiên, nó không phải là thước đo để đánh giá dòng tiền của doanh nghiệp.

Điều này là do EBITDA không bao gồm sự thay đổi vốn lưu động, dòng tiền tài chính và dòng tiền đầu tư, và không thể thay thế được những chỉ tiêu này trên báo cáo lưu chuyển tiền tệ.

Do đó, việc sử dụng chỉ tiêu này độc lập có thể dẫn đến sự hiểu lầm và đánh giá không chính xác về tình hình tài chính của doanh nghiệp.

- Chỉ số này không thể đánh giá được tiềm năng tăng trưởng của công ty.

- Không phù hợp cho các công ty với mô hình kinh doanh khác nhau: EV/EBITDA không phù hợp cho tất cả các loại công ty và mô hình kinh doanh.

Ví dụ, các công ty có tính chất tài sản cao như các công ty sản xuất hoặc vận tải có thể sử dụng EV/EBITDA một cách hiệu quả, nhưng các công ty công nghệ hoặc dịch vụ có thể cần sử dụng các chỉ số tài chính khác để đánh giá giá trị của mình.

Sử dụng chỉ số EV/EBITDA như thế nào cho hiệu quả?

Chỉ số EV/EBITDA là một trong những chỉ số quan trọng được ứng dụng trong định giá cổ phiếu.

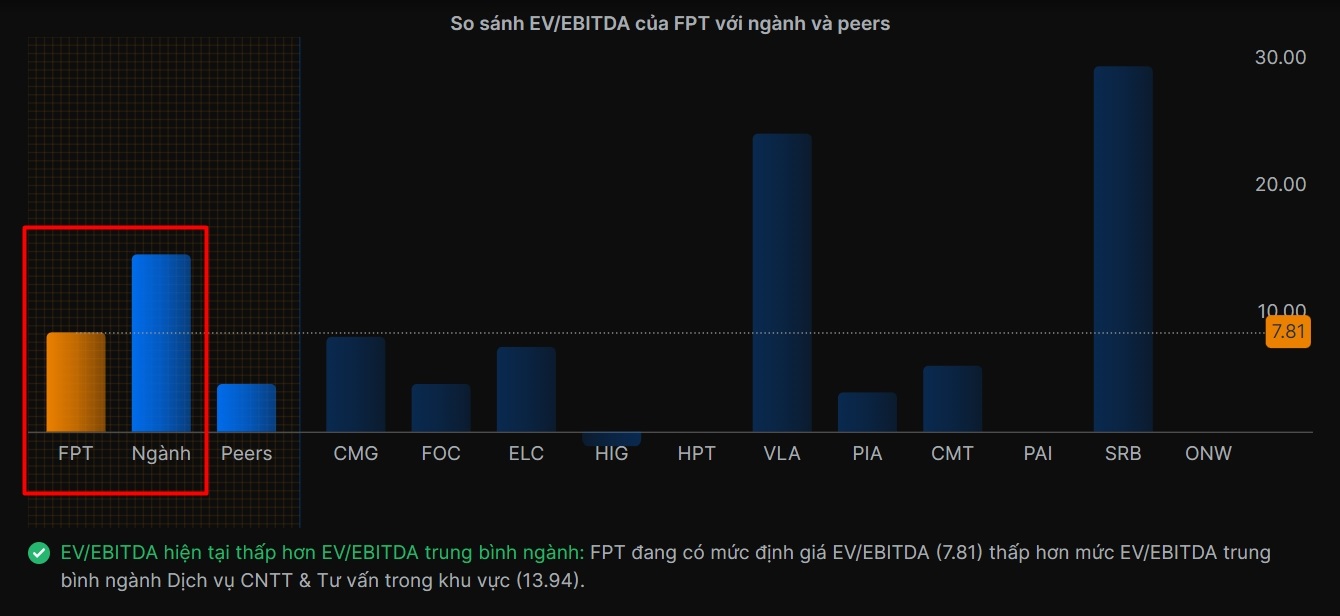

Để sử dụng hiệu quả trong định giá, bạn có thể so sánh chỉ số EV/EBITDA của công ty đó với các công ty trong ngành hoặc so sánh với chính nó trong quá khứ.

So sánh với các công ty cùng ngành

So sánh chỉ số EV/EBITDA của công ty với các công ty trong cùng ngành là một trong những cách để định giá công ty.

Khi so sánh, bạn nên chú ý đến các công ty có cùng quy mô và hoạt động tương tự nhau.

Nếu chỉ số EV/EBITDA của công ty thấp hơn so với các đối thủ cạnh tranh, điều này có thể cho thấy công ty đó đang được định giá thấp hơn so với các công ty cùng ngành.

Tuy nhiên, bạn cũng cần lưu ý rằng chỉ số EV/EBITDA có thể bị ảnh hưởng bởi những yếu tố khác như mức độ rủi ro, lịch sử tài chính và tiềm năng tăng trưởng.

Ngoài ra, bạn cũng nên chú ý đến các thay đổi trong chỉ số EV/EBITDA của các công ty trong cùng ngành để đánh giá xu hướng của thị trường.

So sánh với số liệu quá khứ

Xem xét chỉ số EV/EBITDA của công ty trong quá khứ là một trong những cách để bạn có thể xác định được xu hướng tăng trưởng hay giảm sút của công ty.

Nếu chỉ số này thấp hơn so với mức trung bình (median) trong quá khứ, cho thấy rằng có thể công ty đang bị định giá quá thấp và có tiềm năng tăng giá trong tương lai.

Ngược lại, nếu chỉ số này cao hơn so với mức trung bình (median) trong quá khứ, cho thấy rằng công ty đang được định giá quá cao và có thể có rủi ro cho nhà đầu tư.

Tuy nhiên, những dự đoán về tương lai dựa trên chỉ số EV/EBITDA cũng cần được xem xét cùng với những yếu tố khác như tình hình kinh doanh của công ty, các ảnh hưởng từ môi trường kinh tế, các chính sách của chính phủ và cạnh tranh trong ngành…

- Xem thêm: Xác định giá trị nội tại (intrinsic value) bằng chỉ số EV/EBITDA

Kết luận

Chỉ số EV/EBITDA là một công cụ quan trọng trong định giá công ty, giúp bạn đánh giá tính khả thi của một công ty trong quá trình mua lại hoặc đầu tư.

Ưu điểm của chỉ số này là nó loại bỏ các yếu tố phi kinh doanh như khấu hao tài sản và thuế, đồng thời cho phép so sánh giá trị doanh nghiệp của các công ty trong cùng ngành với nhau.

Tuy nhiên, chỉ số EV/EBITDA cũng có một số hạn chế như không tính đến các yếu tố tài chính khác như dòng tiền tài chính hoặc vốn lưu động, điều này có thể dẫn đến việc đánh giá sai về giá trị thực của công ty.

Để sử dụng chỉ số EV/EBITDA trong định giá công ty, bạn cần biết cách tính toán và so sánh giá trị của chỉ số này với các công ty trong cùng ngành, so với chỉ số trung bình của ngành, hoặc so sánh với chính nó trong quá khứ.

Ngoài ra, cũng cần xem xét các yếu tố tài chính khác và kết hợp sử dụng các chỉ số khác để đánh giá tính khả thi của công ty.

Tóm lại, chỉ số EV/EBITDA là một công cụ hữu ích trong định giá công ty và có thể giúp bạn đưa ra quyết định chính xác. Tuy nhiên, cần lưu ý rằng nó chỉ là một trong nhiều yếu tố cần xem xét và không thể đại diện cho tất cả các khía cạnh của giá trị doanh nghiệp.

Chia sẻ bài viết

Không bỏ lỡ những kiến thức mới nhất từ Simplize