ROE là gì? Cách tính, ý nghĩa và ứng dụng (Chi tiết nhất)

Lan Phạm, CFA

Lan Phạm, CFA

Mục lục

2.1. Cách 1: Xem chỉ số ROE được tính sẵn

2.2. Cách 2: Tự tính trên báo cáo tài chính

2. Cách tính chỉ số ROE

4.1. Cách 1: Sử dụng ROE để tìm những doanh nghiệp có tốc độ tăng trưởng cao

4.2. Cách 2: Sử dụng chỉ số ROE để nhận diện doanh nghiệp có lợi thế cạnh tranh bền vững

4.3. Cách 3: Sử dụng ROE kết hợp với PB để so sánh cổ phiếu cùng ngành

4. Cách sử dụng chỉ số ROE trong thực tế

Huyền thoại Charlie Munger, cánh tay phải của Warren Buffett đã chia sẻ rằng:

ROE không phải là tất cả, nhưng nó rất gần với tất cả. Nếu bạn không quan tâm đến ROE, bạn sẽ bị lạc hậu về đầu tư

Với kinh nghiệm đầu tư chứng khoán nhiều năm thì ROE luôn là chỉ số đầu tiên tôi muốn xem khi đánh giá một cổ phiếu.

Nếu bạn vẫn còn đang mơ hồ không biết phân tích cổ phiếu, doanh nghiệp như thế nào?

Hãy bắt đầu với chỉ số ROE, đây là chỉ số cực kỳ tuyệt vời và gần như là tất cả trong đầu tư như lời của Charlie Munger nói.

Vậy ROE là gì?

Chỉ số ROE là gì?

Return On Equity (ROE) hay lợi nhuận trên vốn chủ sở hữu là chỉ số đo lường mức độ hiệu quả của việc sử dụng vốn chủ sở hữu trong doanh nghiệp.

Nói cách khác:

ROE cho biết doanh nghiệp sẽ kiếm được bao nhiêu đồng lợi nhuận mỗi năm từ 1 đồng vốn chủ sở hữu hiện có của công ty.

Đương nhiên khi đi đầu tư, bạn sẽ muốn số tiền thu được trên vốn bỏ ra càng nhiều càng tốt.

Vậy… tại sao ROE là chỉ số quan trọng nhất trong đầu tư? Hãy cùng tìm hiểu qua video sau:

Cách tính chỉ số ROE

Chỉ số ROE được tính bằng…

ROE = Lợi nhuận sau thuế/Vốn chủ sở hữu bình quân x 100%

Có 2 cách để bạn xác được chỉ số ROE của doanh nghiệp:

Cách 1: Xem chỉ số ROE được tính sẵn

Đây là cách khá phổ biến, hiện nay có rất nhiều website cung cấp sẵn số liệu tài chính cho bạn tiện đánh giá…

Tuy nhiên, cách này cũng có hạn chế là mỗi bên đôi khi lại cho ra một kết quả khác nhau, khiến bạn rất bối rối không biết đâu mới là kết quả đúng.

Do đó bạn nên chọn những đơn vị uy tín để số liệu được tính toán chuẩn xác nhất.

Cách 2: Tự tính trên báo cáo tài chính

Biết cách tự tính chính xác chỉ số ROE là cách hay để bạn kiểm tra độ chính xác của các bên cung cấp dữ liệu tài chính.

Để tính được chỉ số này, bạn cần lấy 2 dữ liệu trên báo cáo tài chính của một cổ phiếu bất kỳ:

- Lợi nhuận sau thuế trên Báo cáo kết quả kinh doanh

- Vốn chủ sở hữu trên Bảng cân đối kế toán

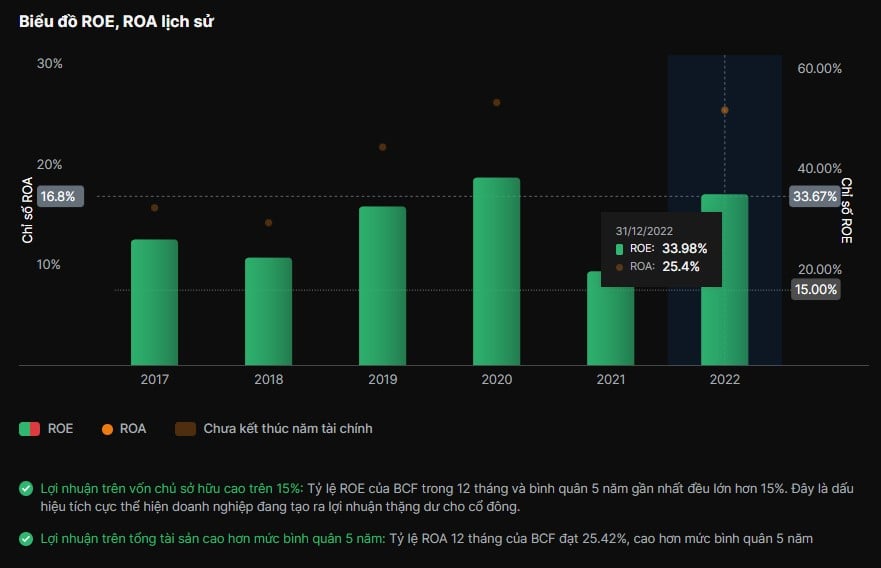

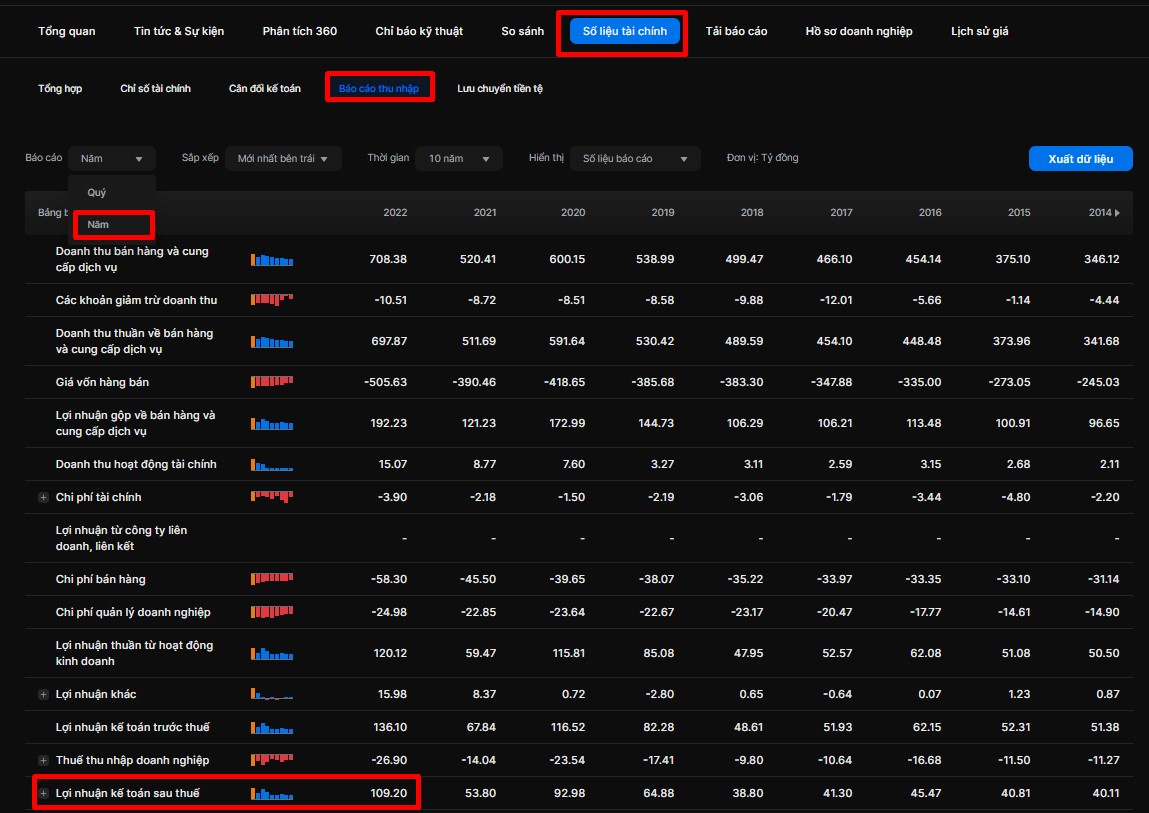

Tuy nhiên để tiết kiệm thời gian, ở đây mình sẽ sử dụng luôn bảng số liệu tài chính của Simplize để làm ví dụ tính chỉ số ROE năm 2022 của cổ phiếu BCF:

Bước 1: Lấy lợi nhuận sau thuế

Trong mục “Số liệu tài chính” bạn chọn Báo cáo thu nhập và số liệu báo cáo theo năm…

Theo đó lợi nhuận sau thuế của BCF năm 2022 là 109.2 tỷ đồng.

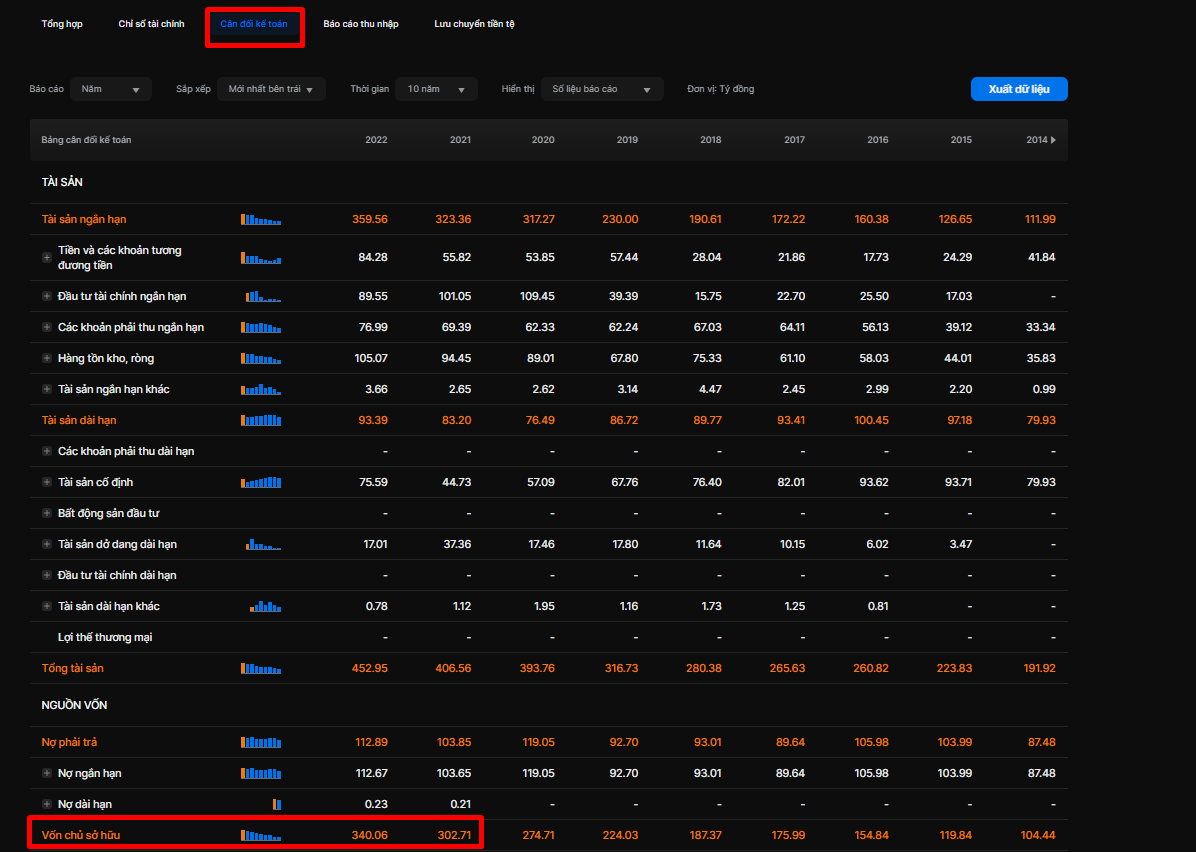

Bước 2: Tính toán vốn chủ sở hữu bình quân

Chỉ số ROE dùng để đánh giá hiệu quả hoạt động của doanh nghiệp trong cả năm tài chính.

Lợi nhuận sau thuế đã phản ánh kết quả kinh doanh của cả năm của doanh nghiệp.

Tuy nhiên, chỉ tiêu vốn chủ sở hữu chỉ phản ánh doanh nghiệp tại thời điểm cuối kỳ lập báo cáo…

Do đó để phản ánh đúng bản chất đánh giá hoạt động cả năm, ở bước này ta cần tính vốn chủ sử hữu bình quân theo công thức sau:

Vốn chủ sở hữu bình quân = (Vốn chủ sở hữu đầu kỳ + Vốn chủ sở hữu cuối kỳ)/2

Vốn chủ sở hữu đầu kỳ = vốn chủ sở hữu năm 2021 = 302.71 tỷ

Vốn chủ sở hữu cuối kỳ = vốn chủ sở hữu năm 2022 = 340.06 tỷ

Vốn chủ sở hữu bình quân = (302.71 + 340,06)/2 = 321.385 tỷ

Bước 3: Tính chỉ số ROE

Lúc này ta chỉ cần thay số vào công thức có sẵn:

ROE = 109.2/321.38 x 100% = 33.98 %

Khớp luôn với số được Simplize tính toán sẵn.

Nếu bạn thấy bất kỳ đơn vị nào cung cấp số liệu khác với số công thức chuẩn chúng ta tự tính toán thì rất có thể họ đã tính toán sai hoặc sử dụng sai công thức.

Theo kinh nghiệm của tôi đa phần họ đều chỉ sử dụng:

- Lợi nhuận sau thuế

- Vốn chủ sở hữu cuối kỳ

Để tính toán chỉ số ROE trong năm của doanh nghiệp, như vậy là không đúng với bản chất chỉ số ROE.

Ý nghĩa của chỉ số ROE

Tại sao Charlie Munger lại cho rằng chỉ số ROE gần như là tất cả trong đầu tư?

Theo tôi lý do chính đến từ việc chỉ số ROE giúp đánh giá tiêu chí quan trọng nhất khi đầu tư:

Hiệu quả sử dụng vốn

Giữa muôn vàn các chỉ số dùng để đánh giá rất nhiều khía cạnh khác nhau của doanh nghiệp như:

- Tốc độ tăng trưởng doanh thu, lợi nhuận giúp đánh giá khả năng tăng trưởng của doanh nghiệp

- Biên lợi nhuận ròng, biên lợi nhuận gộp giúp đánh giá khả năng sinh lời, lợi thế cạnh tranh

- Hệ số nợ vay để đo lường sức khỏe của doanh nghiệp

Nhưng chung quy lại các nhà đầu tư sẽ đều có chung một câu hỏi là:

Với 1 đồng vốn đầu tư thì một năm doanh nghiệp có thể đem lại cho tôi mấy đồng lợi ích?

Trên sàn có rất nhiều doanh nghiệp có biên lợi nhuận cao ngút trời nhưng ROE vẫn rất thấp.

Chứng tỏ đây cũng không phải là những doanh nghiệp đủ tốt.

Bởi vì:

Họ đã phải đầu tư một số lượng vốn quá lớn nhưng thu lợi nhuận không tương xứng.

Do đó, để tránh bị lạc vào mê cung các chỉ số đánh giá, bạn chỉ cần xem, tới cuối năm doanh nghiệp đó sinh lời như thế nào từ số vốn ban đầu.

Tuy nhiên bạn cũng nên chú ý rằng:

Cần theo dõi chỉ số ROE trong dài hạn (ít nhất là 5 năm) để đánh giá toàn diện một doanh nghiệp.

Ngược lại, có rất nhiều doanh nghiệp nhìn không có gì đặc biệt nhưng lại liên tục duy trì ROE ở mức rất cao trong nhiều năm và tạo ra được rất nhiều giá trị cho cổ đông.

Cách sử dụng chỉ số ROE trong thực tế

Cách 1: Sử dụng ROE để tìm những doanh nghiệp có tốc độ tăng trưởng cao

Theo model tăng trưởng của Gordon, tốc độ tăng trưởng của công ty được xác định bằng:

g = ROE x Tỷ lệ tái đầu tư

Trong đó:

- g: là tốc độ tăng trưởng của công ty (%).

- ROE: là tỷ lệ giữa lợi nhuận của công ty trên vốn chủ sở hữu bình quân.

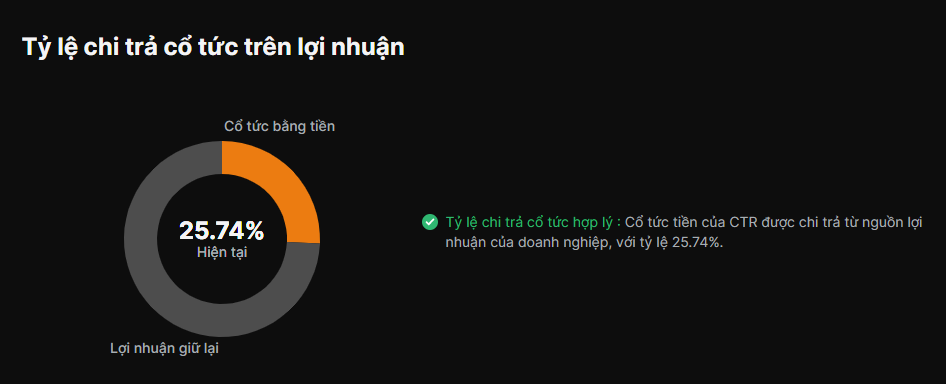

- Tỷ lệ tái đầu tư (Retention ratio): Là tỷ lệ phần trăm lợi nhuận được công ty giữ lại để tái đầu tư sau khi chi trả cổ tức cho cổ đông.

- Tỷ lệ tái đầu tư = (1 – Tỷ lệ chi trả cổ tức)

Nếu một công ty liên tục duy trì được ROE cao trong dài hạn và chia cổ tức ít hơn sẽ có tốc độ tăng trưởng cao hơn công ty chia phần lớn cổ tức.

Ví dụ:

Một công ty A có ROE = 30%. Tỷ lệ chi trả cổ tức đều đặn hằng năm 20% trên tổng lợi nhuận.

Nói cách khác, công ty dành 80% lợi nhuận để tái đầu tư. Sẽ có:

g = 30% x (1- 20%) = 24%

Tương tự công ty B có ROE = 30%. Tỷ lệ chi trả cổ tức hằng năm 40%.

g = 30% x (1- 40%) = 18%

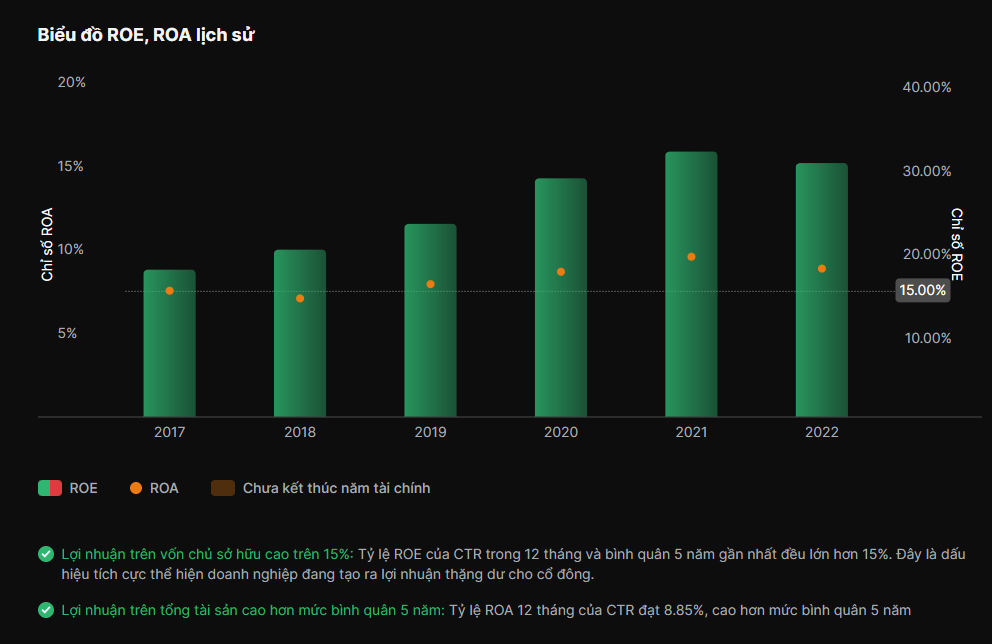

Ví dụ như cổ phiếu CTR của Công ty cổ phần Công trình Viettel liên tục duy trì được ROE ở mức cao và giữ lại tới 75% lợi nhuận để tăng trưởng.

Bạn nên nhớ rằng, giữ lại tới 75% lợi nhuận đồng nghĩa với việc vốn chủ sở hữu của CTR ngày càng lớn hơn…

Vậy nhưng CTR vẫn có thể duy trì được ROE ở mức cao.

Điều này chứng tỏ rằng, công ty đang tăng trưởng cực kỳ tốt và sử dụng vốn hiệu quả.

Cách 2: Sử dụng chỉ số ROE để nhận diện doanh nghiệp có lợi thế cạnh tranh bền vững

Những doanh nghiệp có lợi thế cạnh tranh bền vững và vượt trội thường có chỉ số ROE cao hơn trung bình ngành.

Bởi những doanh nghiệp này thường có sức mạnh thương hiệu và lợi thế về quy mô, chất lượng sản phẩm và chuỗi giá trị ngành.

Chính điều này khiến họ có thể:

- Đặt giá bán cao hơn,

- Thu được nhiều lợi nhuận hơn, và

- Có ROE cao hơn các đối thủ khác.

Ví dụ cổ phiếu HPG của Thép Hòa Phát với lợi thế rất lớn về quy mô, chuỗi giá trị ngành vẫn hoạt động có lãi (ROE ~ 9%) trong năm 2022 trong khi các đối thủ khác đang thua lỗ (ROE âm).

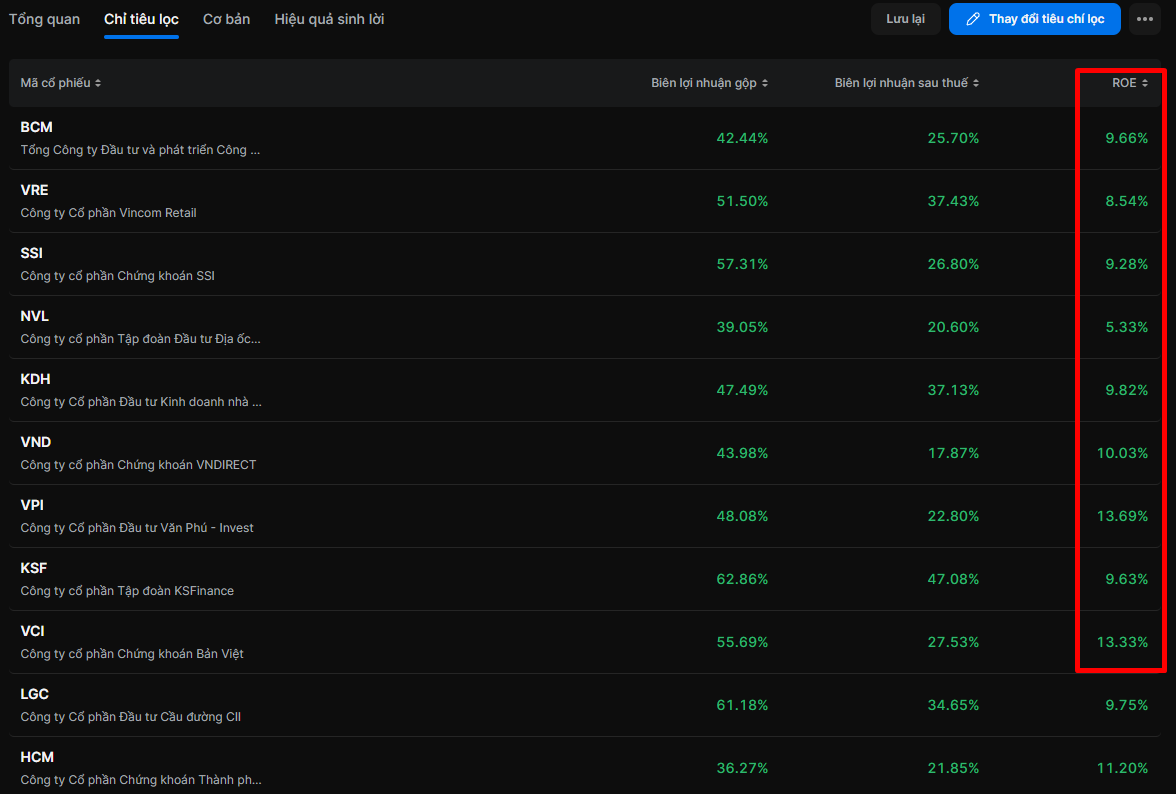

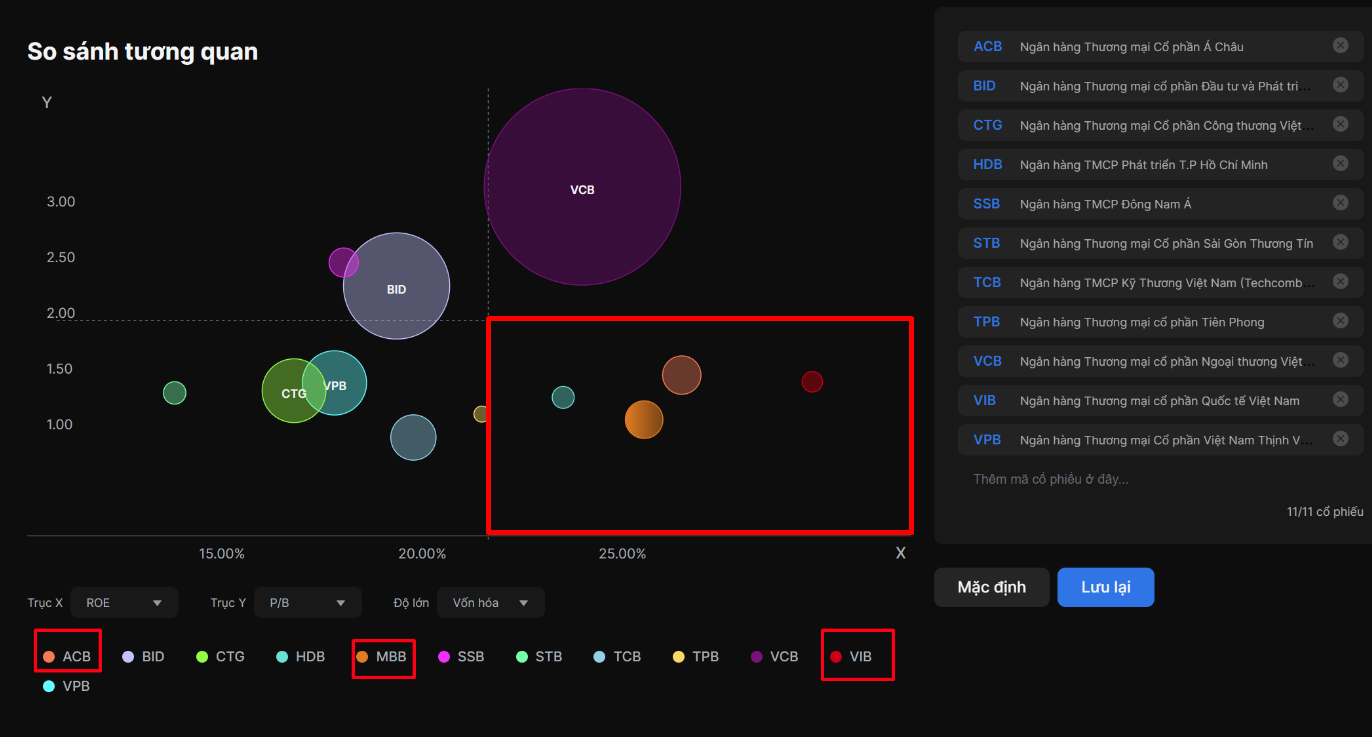

Cách 3: Sử dụng ROE kết hợp với PB để so sánh cổ phiếu cùng ngành

Bản chất của đầu tư là việc bạn mua cổ phiếu có thị giá rẻ hơn giá trị của công ty!

Vậy nên một công ty tốt có ROE cao chưa chắc đã là một cơ hội đầu tư tốt nếu công ty đó đang được định giá quá cao.

Do P/B là chỉ số định giá liên quan tới vốn chủ sở hữu của công ty, vậy nên khi kết hợp P/B và ROE bạn sẽ có một cặp chỉ số tuyệt vời để lựa chọn cơ hội đầu tư tốt nhất.

Bạn sẽ muốn mua cổ phiếu của công ty công ty:

- Hoạt động hiệu quả – Chỉ số ROE cao trong dài hạn

- Định giá rẻ – Chỉ số P/B càng thấp càng tốt

Biểu đồ so sánh tương quan ROE và P/B của các cổ phiếu ngân hàng trên Simplize

Lấy ví dụ về cổ phiếu Ngân hàng Thương mại Cổ phần Quân đội (Mã: MBB) trên biểu đồ so sánh tương quan của MBB và các ngân hàng khác, bạn có thể dễ dàng chọn ra top cổ phiếu đang hoạt động hiệu cao và được định giá thấp.

Nhóm cổ phiếu này nằm ở góc ngoài cùng bên phải:

- Ngân hàng Thương mại cổ phần Quốc tế Việt Nam (Mã: VIB)

- Ngân hàng Thương mại Cổ phần Quân đội (Mã: MBB)

- Ngân hàng Thương mại Cổ phần Á Châu (Mã: ACB)

Tuy nhiên bạn nên nhớ rằng, chỉ số ROE khi so sánh tương quan với P/B trên biểu đồ chỉ là tại một thời điểm nhất định.

Do đó, chúng ta cần xem lại trong lịch sử hoạt động 5 năm gần nhất chỉ số ROE này có thực bền vững.

ROE bao nhiêu là tốt?

Như trong ví dụ trên bạn có thể thấy để kết luận ROE của một doanh nghiệp là 5% – 10% hay 15% là tốt không hề đơn giản.

Bạn cần tính toán và so sánh ROE của doanh nghiệp với các đối thủ trong ngành.

Tuy nhiên cách này cũng có những nhược điểm nhất định như như:

- Cả ngành cùng hoạt động kém, tỷ suất sinh lời không cao thì liệu 1 doanh nghiệp hoạt động đỡ kém nhất có xứng đáng được đầu tư?

- ROE đôi khi phụ thuộc chu kỳ doanh nghiệp

- So sánh với các đối thủ trong ngành giúp bạn chọn ra doanh nghiệp tốt nhất, nhưng chưa chắc đã xứng đáng để đầu tư

Phân tích 360 – Hiệu quả hoạt động – So sánh hiệu qua hoạt động ROE của cổ phiếu NSC với các đối thủ trong ngành

Ví dụ ROE mã cổ phiếu NSC năm 2022 khoảng 17% ngang với mức trung bình ngành (~17.2%) và cao hơn khá nhiều cổ phiếu nông nghiệp khác.

Tuy nhiên để kết luận ROE ~ 17% này đã đủ tốt hay chưa, chúng ta cần làm thêm một bước nữa là so sánh với chi phí sử dụng vốn chủ sở hữu (CoE) của doanh nghiệp.

Nguyên tắc cơ bản bạn cần nhớ rằng, chỉ nên đầu tư vào những doanh nghiệp có tỷ suất sinh lời trên vốn trong dài hạn (ROE) hơn hơn chi phí sử dụng vốn (CoE)

Tôi thường lựa chọn những doanh nghiệp có ROE > CoE và ROE không nhỏ hơn 15% để chọn ra những doanh nghiệp đủ tốt để đầu tư.

Theo Simplize tính toán thì NSC có Ke ~ 10.5% và ROE ~ 17% (> 15%), đây là mức ROE đủ tốt và bạn có thể phân tích kỹ hơn NSC để đưa ra quyết định đầu tư của mình.

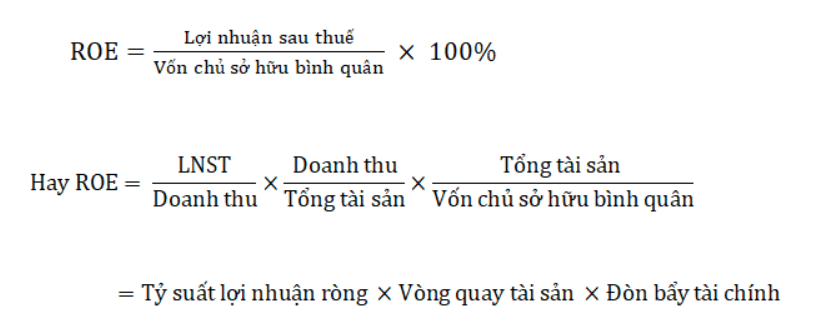

Phân tích chỉ số ROE theo mô hình Dupont

Sau khi đã nắm được những khái niệm cơ bản liên quan tới chỉ số ROE, tôi khuyên bạn nên tìm hiểu thật sâu về phân tích ROE theo mô hình Dupont…

Đây là cách tuyệt vời để biết chỉ số ROE doanh nghiệp đến từ đâu?

Theo mô hình Dupont, chỉ số ROE được bóc tách làm 3 phần:

ROE = Lợi nhuận sau thuế/Vốn chủ sở hữu bình quân

= Tỷ suất lợi nhuận ròng x Vòng quay tài sản x Đòn bẩy tài chính

Cụ thể:

Trong đó:

- Tỷ suất lợi nhuận ròng cho biết: Bạn thu được bao nhiêu đồng lợi nhuận từ 100 đồng doanh thu

- Vòng quay tài sản cho biết: Bạn tạo ra được mấy đồng doanh thu hơn từ 100 đồng tài sản. Nói một cách dễ hiểu hơn là bạn có đang bán được hàng không?

- Đòn bẩy tài chính cho biết: Tỷ lệ sử dụng đòn bẩy của bạn để thúc đẩy sản xuất kinh doanh

Nếu nói một cách dễ hiểu hơn thì chỉ số ROE sẽ được phân tích bằng:

- Bạn thu được bao nhiêu đồng lợi nhuận trên mỗi 100 đồng doanh thu bán hàng

- Khả năng bán hàng của bạn

- Tỷ lệ sử dụng đòn bẩy của bạn

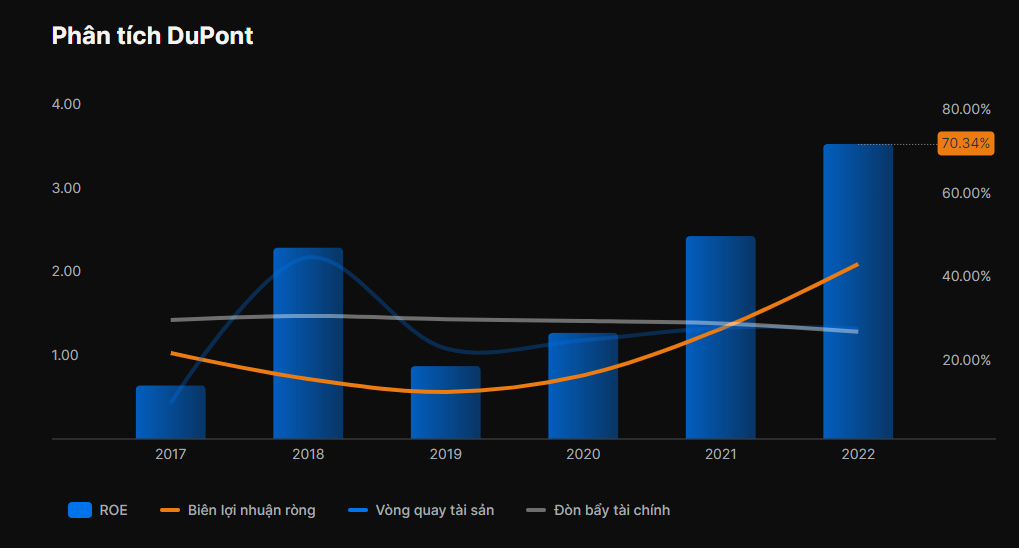

Như vậy, bạn sẽ mong muốn ROE của doanh nghiệp tăng một cách lành mạnh giống như Công ty Cổ phần Tập đoàn Hóa chất Đức Giang (Mã: DGC), trong giai đoạn 2017 – 2022 ROE của DGC tăng từ 12.65% lên 70% là do:

- DGC thu được nhiều lợi nhuận hơn từ doanh thu, biên lợi nhuận ròng cải thiện từ 20.5% lên 41.8%

- DGC bán được nhiều hàng hơn, vòng quay tài sản tăng từ 0.43 lên 1.32

- DGC có sức khỏe tài chính tốt hơn, đòn bẩy tài chính giảm dần dần từ 1.42 xuống 1.28.

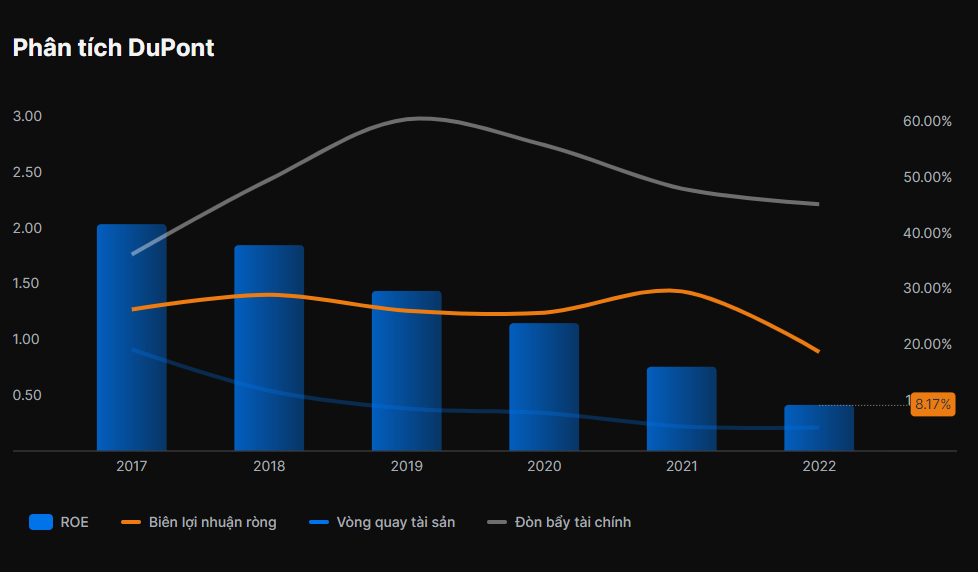

Ngược lại với Công ty Cổ phần Khoáng sản và Xây dựng Bình Dương (Mã: KSB), ROE của KSB giảm từ 25% năm 2017 xuống 8% năm 2022 là do:`

- KSB thu được ngày càng ít lợi nhuận hơn từ doanh thu, biên lợi nhuận ròng giảm từ 25.3% lên 17.7%

- KSB bán được ngày càng ít hàng hơn, vòng quay tài sản giảm từ 0.91 xuống 0.21

- KSB có sức khỏe tài chính không tốt, đòn bẩy tài chính vẫn tăng và ở mức cao từ 1.76 lên 2.21

Như vậy bằng cách phân tích ROE theo mô hình Dupont bạn có thể hiểu rõ hơn hiệu quả hoạt động của doanh nghiệp.

Từ đó bạn có thể dễ dự phóng ROE của doanh doanh nghiệp hơn trong tương lai.

4 lưu ý khi sử dụng chỉ số ROE

ROE chỉ thực sự hiệu quả trong dài hạn

Có rất nhiều bạn khi mới đầu tư chứng khoán chỉ nhìn các chỉ số tài chính trong một vài năm để kết luận về doanh nghiệp.

Hành động sai lầm này rất dễ dẫn tới tình trạng đu đỉnh cổ phiếu.

Tại sao lại vậy?

Bạn cần chú ý rằng:

Đối với những doanh nghiệp có tính chu kỳ cao, thường khi chỉ số tài chính đẹp nhất, thì đó chính là lúc cổ phiếu đang ở đỉnh chu kỳ.

Ví dụ ROE của cổ phiếu BSR – Lọc hóa dầu Bình Sơn từ năm 2020 đổ về trước thường xuyên duy trì ở mức rất thấp, chứng tỏ doanh nghiệp hoạt động kém hiệu quả.

BSR là cổ phiếu có rủi ro biến động cao (Beta cao) do đó chi phí sử dụng vốn cũng rất cao ~ 22.81%

Trong năm 2021 – 2022, ROE của BSR có sự đột biến do giá dầu tăng cao. Đặc biệt năm 2022 ROE lên tới hơn 33% (lớn hơn CoE 22.8%).

Tuy nhiên rõ ràng BSR sẽ không thể duy trì được kết quả kinh doanh tốt như vậy khi giá dầu quay trở lại vùng cân bằng nhiều năm.

Vì vậy, cách làm đúng ở đây là bạn nên lấy ROE của BSR trung bình trong 5 năm (không tính 2022) để đánh giá cổ phiếu này.

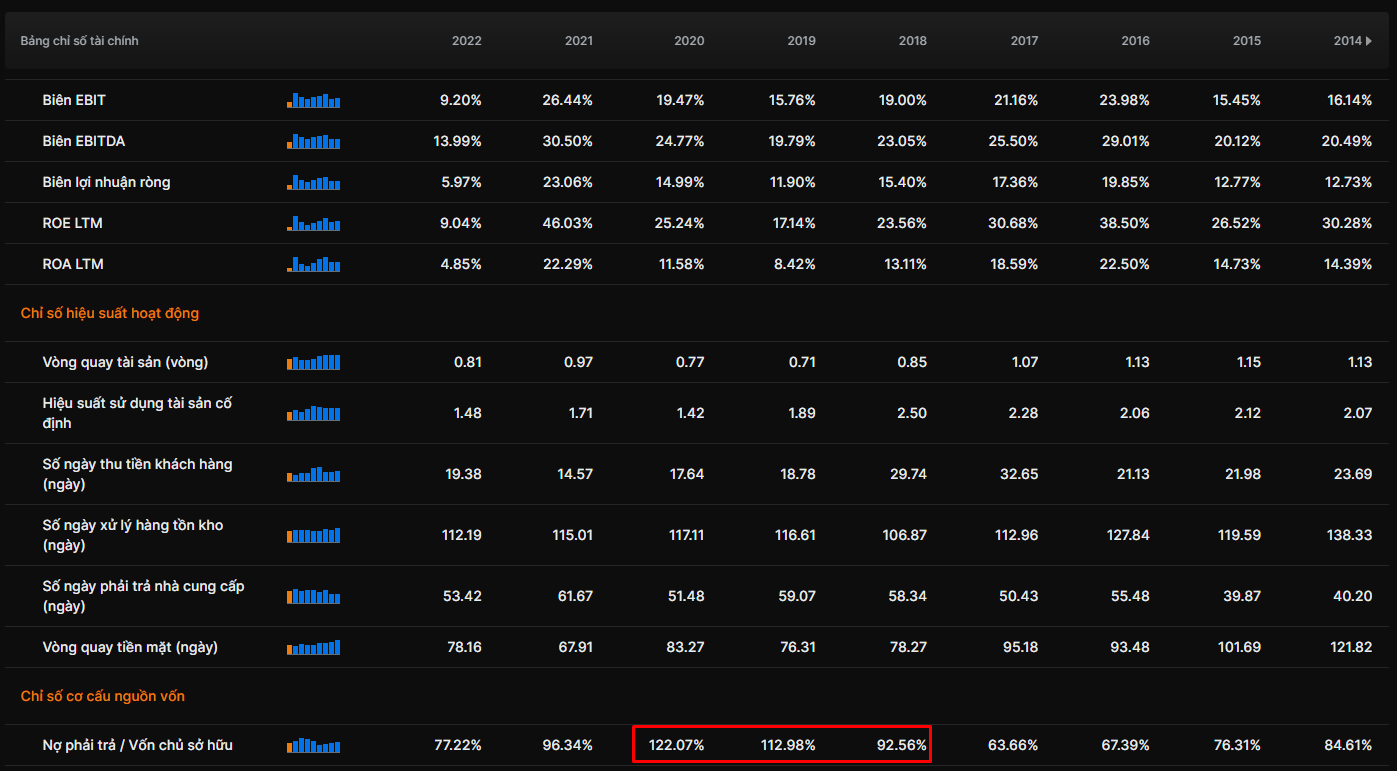

Chú ý tới cơ cấu nợ vay của doanh nghiệp

Sử dụng nợ vay (đòn bẩy) cao có thể giúp công ty tăng lợi nhuận sau thuế trong ngắn hạn từ đó giúp chỉ số ROE cao hơn.

Tuy nhiên lợi nhuận đến từ việc liên tục sử dụng đòn bẩy cao trong dài hạn cũng giống như xây lâu đài trên cát, không thực sự bền vững!

Doanh nghiệp sẽ gặp rủi ro lớn khi thị trường gặp khó khăn.

Trên thực tế có khá nhiều doanh nghiệp sử dụng nợ vay để:

- Đầu tư xây dựng nhà máy mới

- Phát triển, mở rộng thị trường

Sau khi xây dựng xong nhà máy họ sẽ nhanh chóng trả nợ vay để giảm nợ vay xuống. Đây là mẫu hình doanh nghiệp tốt bạn nên phân tích đầu tư.

Bạn nên tránh những doanh nghiệp chỉ tăng nợ vay để đầu cơ nguyên vật liệu hoặc đem đi đầu tư chứng khoán.

ROE có thể dễ dàng bị tác động lớn từ các nghiệp vụ kế toán

Chỉ số ROE được tính bằng…

ROE = Lợi nhuận sau thuế/Vốn chủ sở hữu bình quân x 100%

Do lợi nhuận sau thuế là chỉ tiêu cuối cùng, chịu tác động của rất nhiều chỉ tiêu khác trên báo cáo kết quả kinh doanh.

Vậy nên lợi nhuận sau thuế rất dễ bị tác động dẫn tới chỉ số ROE ảo.

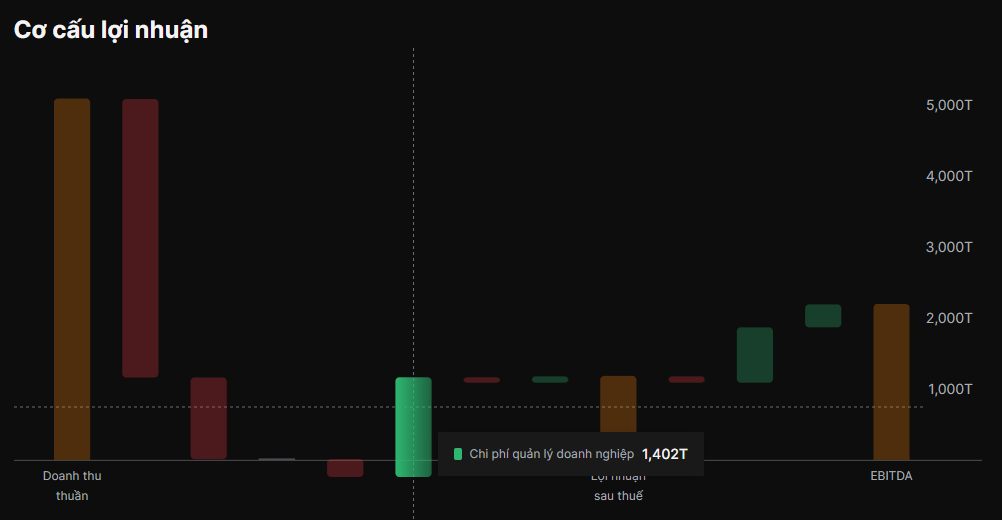

Như trên biểu đồ bạn có thể thấy CTCP Hoàng Anh Gia Lai (Mã: HAG) về bản chất là hoạt động kinh doanh có không có lãi.

Lợi nhuận sau thuế của họ lại chủ yếu đến từ khoản hoàn nhập chi phí dự phòng, khiến chi phí quản lý doanh nghiệp đang là số âm lại đổi lại thành dương tới 1,400 tỷ.

Qua đó giúp HAG có lợi nhuận sau thuế 2022: 1,180 tỷ và ROE ~ 24% nhưng nếu loại khoản lợi nhuận này đi thì ROE 2022 của HAG là số âm.

Do đó bạn phải cực kỳ cẩn trọng trong việc đánh giá chỉ số ROE và nên cẩn trọng với những năm tăng trưởng bất thường của doanh nghiệp.

Nên kết hợp ROE và nhiều chỉ số khác

Chỉ số ROE rất quan trọng nhưng không phải là tất cả trong đầu tư.

Để sử dụng tốt chỉ số này, bạn cần tương đối nhiều kiến thức bổ trợ trong việc:

- Đánh giá chất lượng ROE: Liệu ROE của doanh nghiệp đến từ việc nâng cao hiệu quả hoạt động hay đến từ tăng sử dụng đòn bẩy tài chính?

- Khả năng duy trì ROE trong dài hạn của doanh nghiệp: Có rất nhiều doanh nghiệp có ROE cao do “xào nấu” báo cáo tài chính và không thể duy trì ROE cao liên tục trong dài hạn.

- Tính chu kỳ của doanh nghiệp: ROE và các chỉ số tài chính khác của doanh nghiệp có thể sẽ rất đẹp khi doanh nghiệp đang trên đỉnh chu kỳ. Tuy nhiên mọi chuyện sẽ đảo chiều rất nhanh khi chu kỳ qua đi.

Do đó bạn nên kết hợp sử dụng chỉ số ROE với các chỉ số khác như:

- Chỉ số ROA là gì?

- Chỉ số P/B

- Đòn bẩy tài chính là gì?

- Cách đọc báo cáo tài chính trong 5 phút

- Cách phân tích tài chính doanh nghiệp

Kết luận

Tóm lại ROE là chỉ số tuyệt vời và rất quan trọng trong đầu tư.

Chỉ số ROE giúp nhà đầu tư đánh giá hiệu quả sử dụng vốn chủ sở hữu của doanh nghiệp, chỉ tiêu quan trọng nhất khi đầu tư chứng khoán.

Để có được chỉ số ROE, bạn có thể:

- Xem từ nguồn được tính toán sẵn như Simplize

- Tự tính chỉ số ROE từ báo cáo tài chính

Trên thực tế, ngoài để đánh giá hiệu quả sử dụng vốn, ROE cũng được sử dụng để:

- Nhận diện những doanh nghiệp có lợi thế cạnh tranh bền vững

- Tìm kiếm những doanh nghiệp có tốc độ tăng trưởng cao

Tuy nhiên khi sử dụng chỉ số ROE bạn nên chú ý:

- ROE chỉ thực sự hiệu quả khi đánh giá trong dài hạn

- Cơ cấu nợ vay của doanh nghiệp

- ROE rất dễ bị tác động bởi các chính sách kế toán của doanh nghiệp

- Nên kết hợp sử dụng chỉ số ROE với các chỉ số khác như P/B, ROA

- Nên phân tích ROE theo mô hình Dupont để hiểu rõ hoạt động của doanh nghiệp

Chia sẻ bài viết

Không bỏ lỡ những kiến thức mới nhất từ Simplize