Trọn bộ 5 cuốn sách đầu tư chứng khoán hay nhất (Phải đọc)

Lan Phạm, CFA

Lan Phạm, CFA

Mục lục

2.1. #1. Trên đỉnh phố Wall – Peter Lynch

2.2. #2. Cổ phiếu thường, lợi nhuận phi thường – Philip Fisher

2.3. #3. Làm giàu từ chứng khoán – William J.O’Neil

2.4. #4. The essay of Warren Buffet: Lessons for Corporate America – Warren Buffet

2.5. #5. Nhà đầu tư thông minh – Benjamin Graham

2. Top 5 cuốn sách hay về đầu tư chứng khoán

Đầu tư chứng khoán nghe có vẻ là một ý tưởng tuyệt vời để gia tăng tài sản của bạn, nhưng nó không đơn giản chỉ là mua một vài cổ phiếu, đợi tăng giá và bán đi thu lợi nhuận về.

Thị trường chứng khoán đầy thăng trầm và rất khó dự đoán, vì vậy điều quan trọng là phải có sự hiểu biết vững chắc về những gì bạn đang tham gia.

Trong bài viết này tôi sẽ chia sẻ với bạn 5 cuốn sách hay nhất về đầu tư chứng khoán và những bài học trong đó.

Tôi tin rằng, những kiến thức này sẽ giúp bạn hiểu sâu hơn về thị trường và nâng “sự nghiệp đầu tư” của bản thân lên một tầm cao mới.

Đầu tư chứng khoán không dễ như bạn nghĩ

Chứng khoán từ lâu được xem là một kênh đầu tư giúp chúng ta có thể tích lũy tài sản theo thời gian.

Tuy nhiên, nó không hề dễ dàng như nhiều người vẫn nghĩ!!!

Mặc dù đầu tư vào cổ phiếu có thể sinh lợi, nhưng nó cũng chứa đựng một lượng rủi ro đáng kể.

Hơn nữa, thị trường chứng khoán thường không thể đoán trước và bị ảnh hưởng bởi nhiều yếu tố, khiến việc đạt được lợi nhuận ổn định trở nên càng khó khăn.

Một sai lầm phổ biến mà nhiều nhà đầu tư hay mắc phải là mua cổ phiếu dựa trên hiệu suất trong ngắn hạn mà không xem xét tình hình tài chính và tiềm năng tăng trưởng của công ty.

Đọc thêm: 5 sai lầm trong đầu tư chứng khoán (Làm bạn phá sản)

Cách tiếp cận này thường dẫn đến các quyết định đầu tư kém và thua lỗ đáng kể.

Như cổ phiếu CEO, thời điểm cuối năm 2021 đầu năm 2022, cổ phiếu này đã có mức tăng giá rất ấn tượng (700% trong vòng 6 tháng). Điều này đã hấp dẫn nhiều nhà đầu tư, họ lao vào mua mà không tìm hiểu kỹ về doanh nghiệp này…

…và điều gì đến cũng sẽ đến, CEO quay đầu giảm từ đó đến giờ.

Một thách thức khác mà các nhà đầu tư chứng khoán phải đối mặt là sự biến động của thị trường.

Cổ phiếu có thể trải qua những biến động đáng kể về giá trị và ngay cả những nhà đầu tư có kinh nghiệm cũng có thể gặp khó khăn trong việc điều hướng những thay đổi này.

Ví dụ, thị trường chứng khoán đã trải qua sự hỗn loạn đáng kể sau đại dịch COVID-19, với nhiều cổ phiếu bị giảm giá trị mạnh.

Cuối cùng, bạn cũng phải xem xét khả năng thao túng thị trường và gian lận.

Đã có nhiều trường hợp cổ phiếu bị thổi phồng giả tạo, dẫn đến thua lỗ cho các nhà đầu tư cả tin.

Tóm lại, đầu tư chứng khoán không dễ như nhiều người vẫn nghĩ.

Mặc dù nó có thể là một công cụ mạnh mẽ để gia tăng sự giàu có, nhưng nó đòi hỏi bạn phải xem xét cẩn thận các vấn đề tài chính cơ bản, xu hướng thị trường và chiến lược quản lý rủi ro.

Và đây là 5 cuốn sách về đầu tư chứng khoán mà tôi muốn giới thiệu đến bạn.

Top 5 cuốn sách hay về đầu tư chứng khoán

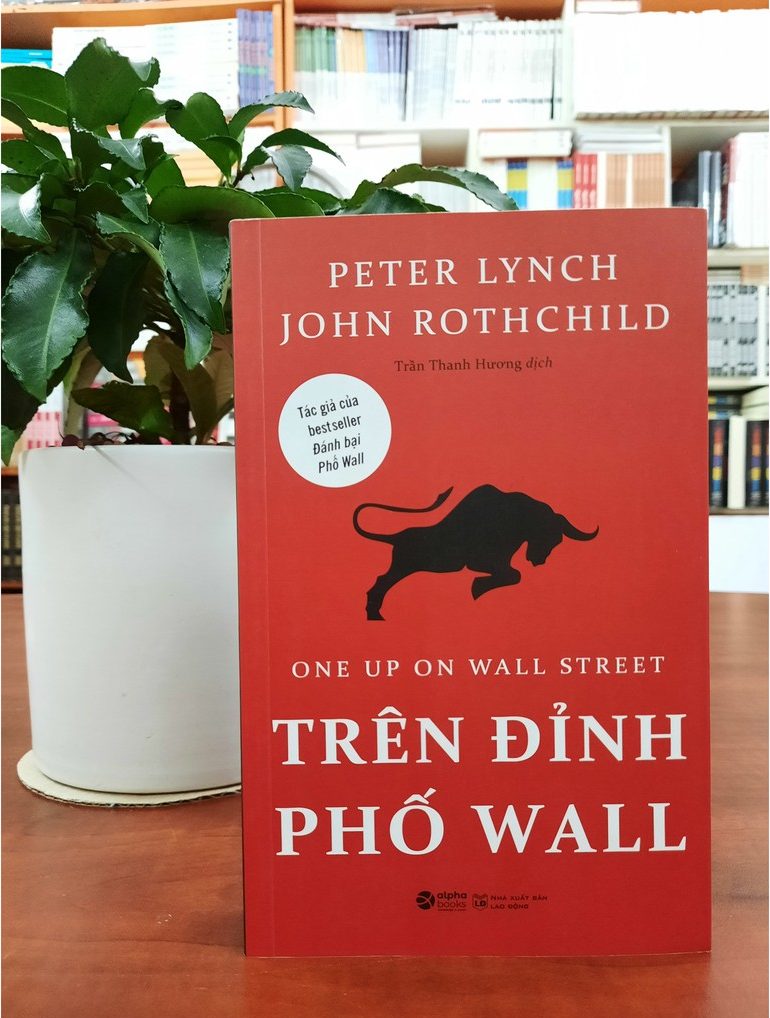

#1. Trên đỉnh phố Wall – Peter Lynch

Được viết bởi nhà quản lý quỹ tương hỗ huyền thoại Peter Lynch, “Trên đỉnh phố Wall” đưa ra một góc nhìn sâu sắc và độc đáo về cách đạt được thành công trong đầu tư dài hạn.

Trong cuốn sách này, Peter Lynch chia sẻ kinh nghiệm quản lý Quỹ Fidelity Magellan, một trong những quỹ tương hỗ thành công nhất mọi thời đại. Ông cũng cung cấp hướng dẫn từng bước về cách xác định, đánh giá và đầu tư vào các cổ phiếu bị định giá thấp.

Cụ thể, cuốn sách được chia làm 3 phần với 20 công việc phải làm để giúp bạn tìm hiểu, nghiên cứu và phân tích trong lĩnh vực đầu tư để “ở trên đỉnh phố Wall” như những nhà đầu tư thành công:

- Phần 1: Chuẩn bị đầu tư: Trước khi quyết định mua cổ phiếu, bạn nên đưa ra một số quyết định cơ bản về thị trường, và niềm tin của bạn. Đây là sự chuẩn bị cá nhân cũng như kiến thức và sự nghiên cứu giúp phân biệt những người mua cổ phiếu thành công với những người luôn thất bại.

- Phần 2: Những nhà đầu tư thành công: Trong phần này, tác giả bàn đến những vấn đề như làm thế nào để khai thác mọi lợi thế, để nắm bắt được những vụ đầu tư đầy hứa hẹn, để đánh giá đúng thực lực của chính mình và kỳ vọng của bản thân với lợi ích thu về.

- Phần 3: Tầm nhìn dài hạn: Tác giả dành sự quan tâm đặc biệt đến những vấn đề quan trọng như làm thế nào để thiết kế một danh mục đầu tư có thể tối đa hóa lợi nhuận và tối thiểu hóa rủi ro, thời điểm mua vào và bán ra, biện pháp cần tiến hành khi thị trường sụp đổ, một số nhận thức sai lầm, ngớ ngẩn và nguy hiểm về lý do cổ phiếu tăng hay giảm.

Dưới đây là 5 bài học quan trọng mà tôi học được sau khi đọc cuốn sách này.

Tóm tắt những bài học quan trọng

#1. Nghệ thuật lựa chọn cổ phiếu

Peter Lynch nhấn mạnh tầm quan trọng của việc nghiên cứu và phân tích kỹ lưỡng khi lựa chọn cổ phiếu.

Peter Lynch không khuyên chúng ta mua cổ phiếu của cửa hàng mà bạn ưa thích chỉ bởi vì bạn thích mua sắm ở cửa hàng đó.

Ông cũng không khuyên chúng ta mua cổ phiếu của một nhà sản xuất chỉ vì họ làm ra những sản phẩm mà bạn ưa thích, hay một nhà hàng vì bạn thích thức ăn đó.

Việc thích một cửa hàng, một sản phẩm hay một nhà hàng là MỘT LÝ DO TỐT để bạn quan tâm đến một công ty và đưa nó vào danh sách nghiên cứu…

…nhưng đó chưa phải là LÝ DO ĐỦ THUYẾT PHỤC để mua cổ phiếu!

Đừng bao giờ đầu tư vào bất kỳ một công ty nào trước khi bạn hoàn thành tốt “bài tập về nhà” về các triển vọng thu nhập của công ty, điều kiện tài chính, vị thế cạnh tranh, các kế hoạch tăng trưởng,…

Ông gợi ý rằng chúng ta nên tìm hiểu sâu hơn về hoạt động của công ty, tìm kiếm thông tin từ nhiều nguồn khác nhau như nhà cung cấp, khách hàng và nhân viên… để hiểu rõ hơn về sức khỏe tài chính, chiến lược kinh doanh và tiềm năng tăng trưởng của công ty.

#2. Tầm quan trọng của thu nhập

Peter Lynch tin rằng tăng trưởng thu nhập là chỉ số quan trọng nhất cho sự thành công trong tương lai của công ty và nhấn mạnh tầm quan trọng của việc nghiên cứu xu hướng thu nhập của công ty trong một khoảng thời gian.

Để làm được điều này, bạn phải biết đọc báo cáo tài chính của một công ty, phân tích xu hướng của ngành và triển vọng tăng trưởng trong tương lai.

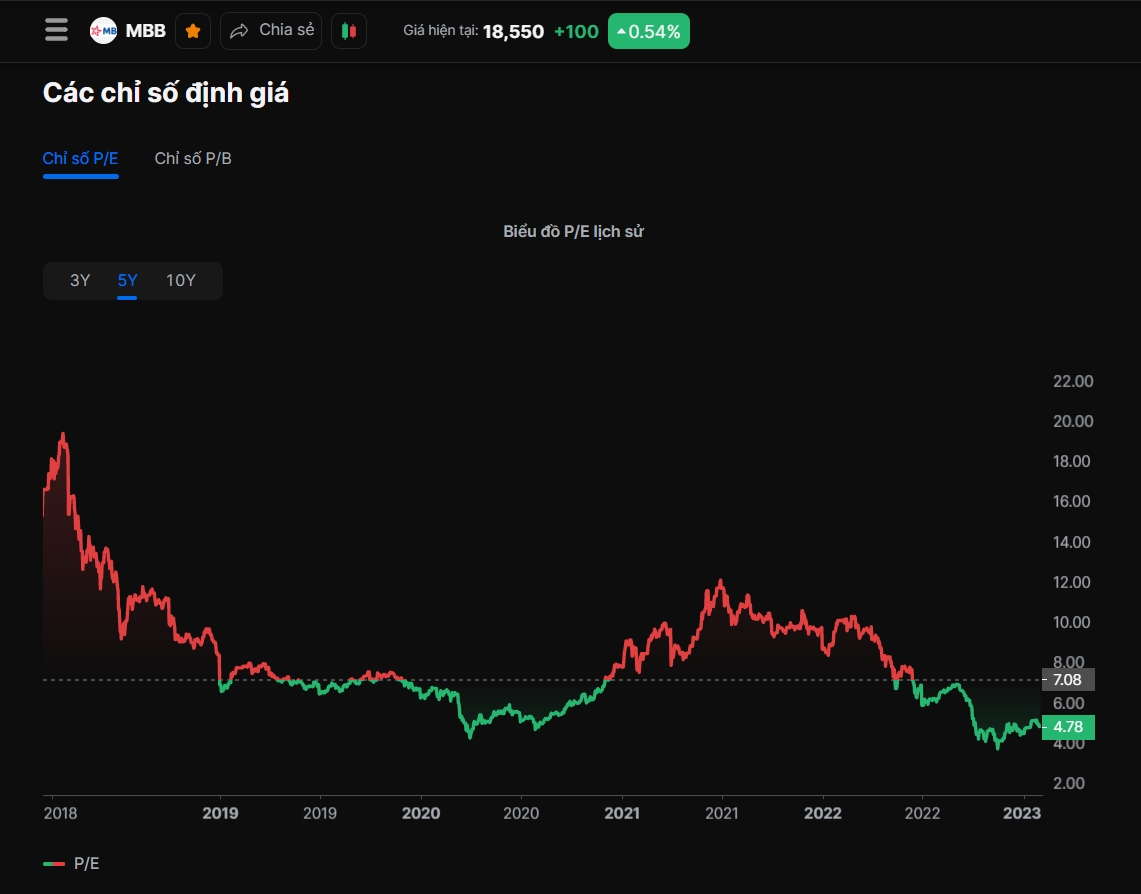

Ngoài ra, Peter Lynch đưa ra lời khuyên thiết thực về cách phân tích hiệu quả tài chính của một công ty, bao gồm cách xác định thu nhập trên mỗi cổ phần (EPS), tỷ lệ giá trên thu nhập (P/E) và lợi nhuận trên vốn chủ sở hữu (ROE)…

Ông sử dụng ví dụ về The Home Depot, một nhà bán lẻ đồ cải tiến nhà cửa để minh họa cách đánh giá tiềm năng thu nhập.

Nếu The Home Depot có EPS cao, tỷ lệ P/E thấp và ROE cao, thì đó có thể được coi là một cơ hội đầu tư mạnh với tiềm năng tăng trưởng và lợi nhuận cao.

#3. Tránh những cạm bẫy phổ biến

Peter Lynch cảnh báo về những cạm bẫy đầu tư phổ biến, chẳng hạn như đầu tư vào các công ty có tỷ lệ nợ trên vốn chủ sở hữu cao và khuyên các nhà đầu tư tránh các công ty được định giá quá cao hoặc có triển vọng tăng trưởng thu nhập kém.

Đặc biệt, Peter Lynch nhấn mạnh tầm quan trọng của việc tránh trả quá cao cho một cổ phiếu dựa trên việc phân tích tỷ lệ giá trên thu nhập (P/E) và so sánh nó với thị trường tổng thể và với các công ty khác trong cùng ngành

Ông đã sử dụng ví dụ về Microsoft, gã khổng lồ công nghệ, để minh họa cách tránh những cạm bẫy như thế này trong đầu tư.

Ngoài ra, ông cũng đưa ra lời khuyên về việc chúng ta không nên cố gắng dự đoán thị trường trong ngắn hạn, tránh chạy theo đám đông và tránh những quyết định dựa trên cảm xúc và tâm lý có thể dẫn đến những quyết định đầu tư sai lầm, chẳng hạn như nỗi sợ hãi và sự tham lam.

Ví dụ: nếu giá cổ phiếu của Microsoft tăng nhanh do đầu cơ thị trường, mà không có sự gia tăng tương ứng về thu nhập hoặc triển vọng tăng trưởng, thì đó có thể được coi là một cơ hội đầu tư rủi ro cao.

#4. Xác định các công ty vĩ đại

Peter Lynch gợi ý rằng:

Bạn nên tìm kiếm những công ty có tăng trưởng thu nhập (lợi nhuận) mạnh mẽ, sở hữu các sản phẩm và dịch vụ sáng tạo và có lợi thế cạnh tranh trên thị trường

Peter Lynch đánh giá các công ty như Hanesbrands, nhà sản xuất quần áo và đồ lót hàng đầu…

…hay Starbucks, chuỗi cửa hàng cà phê đã cách mạng hóa ngành, là ví dụ về các công ty vĩ đại.

Theo Peter Lynch, Hanesbrands là một công ty tuyệt vời vì nó có tốc độ tăng trưởng thu nhập mạnh mẽ, lợi thế cạnh tranh trên thị trường cũng như các sản phẩm và dịch vụ sáng tạo.

Công ty này có một thương hiệu mạnh và mạng lưới phân phối rộng khắp, giúp công ty tăng thu nhập và doanh thu theo thời gian.

Ngoài ra, Hanesbrands đã có thành tích vững chắc trong việc phát triển các sản phẩm mới và sáng tạo, chẳng hạn như áo lót không đường may và quần áo thân thiện với môi trường, điều này đã giúp Hanesbrands vượt lên dẫn đầu đối thủ cạnh tranh.

#5. Đưa ra quyết định đầu tư sáng suốt

Peter Lynch cũng cung cấp những hướng dẫn về cách đưa ra quyết định sáng suốt trong đầu tư, bao gồm thời điểm mua và bán cổ phiếu, cũng như cách quản lý rủi ro.

Ông gợi ý rằng bạn chỉ nên mua cổ phiếu khi chúng bị định giá thấp và hãy bán chúng khi chúng được định giá quá cao.

Bên cạnh đó, Peter Lynch cũng nhấn mạnh tầm quan trọng của sự kiên nhẫn và kỷ luật trong đầu tư chứng khoán. Ông tin rằng đầu tư vào các công ty “tuyệt vời” và nắm giữ chúng trong thời gian dài có thể mang lại khoản lợi nhuận đáng kể.

Đánh giá

Xuyên suốt cuốn sách này, Peter Lynch nhấm mạnh tầm quan trọng của việc áp dụng phương pháp đầu tư dài hạn và tránh những thành kiến về cảm xúc và tâm lý để dẫn đến những quyết định đầu tư sai lầm.

Một điểm thú vị nữa ở cuốn sách này là Peter Lynch luôn tập trung vào bản thân ông.

Những chiến thắng, và cả những vấp ngã.

Mỗi một dấu mốc đều được ông nhìn nhận nó trên góc độ lý trí, hết sức rõ ràng.

Ông dạy cho chúng ta bài học:

Muốn thành công trong đầu tư, điều tiên quyết là phải hiểu rõ lợi thế của mình

…điều thường bị bỏ qua trong các sách dạy đầu tư khác.

“Trên đỉnh phố Wall” là cuốn sách về đầu tư chứng khoán phải đọc (must-read) đối với bất kỳ ai quan tâm đến đầu tư chứng khoán.

Với phong cách viết rõ ràng và ngắn gọn, lời khuyên thiết thực và các ví dụ thực tế, cuốn sách này là một nguồn tài liệu quý giá cho bất kỳ ai muốn đạt được thành công trong đầu tư dài hạn.

********

#2. Cổ phiếu thường, lợi nhuận phi thường – Philip Fisher

“Cổ phiếu thường, lợi nhuận phi thường” của Philip Fisher là một tác phẩm tiêu biểu trong lĩnh vực đầu tư chứng khoán và có ảnh hưởng lớn trong nhiều thập kỷ.

Cuốn sách sẽ mang lại cho bạn một cái nhìn toàn diện, từ những vấn đề hết sức cụ thể như sức mạnh của “lời đồn đại”, nên mua gì, khi nào, những điều nhà đầu tư cần tránh, cách tìm ra một cổ phiếu tiềm năng… cho đến phương pháp hình thành một triết lý đầu tư đem lại hiệu quả cao.

Dưới đây là 5 bài học quan trọng mà tôi học được sau khi đọc cuốn sách này.

Tóm tắt những bài học quan trọng

#1. Tập trung vào Tăng trưởng

Fisher cho rằng tăng trưởng nên là yếu tố chính khi xem xét lựa chọn cổ phiếu để đầu tư.

Ông tin rằng, các công ty có tiềm năng tăng trưởng mạnh mẽ sẽ nhiều khả năng mang lại lợi nhuận cao hơn trong dài hạn.

Có 2 cách để thu được lợi nhuận đầu tư lớn nhất: Thứ nhất là mua cổ phiếu khi thị trường đi xuống và đợi lúc thị trường hồi phục; hoặc áp dụng cách thứ hai ít rủi ro hơn và lợi nhuận tiềm năng lớn hơn, đó là đầu tư vào một số công ty đang tăng trưởng liên tục và thu lợi nhuận hàng năm

Ví dụ, Fisher đã đầu tư vào giai đoạn đầu của các công ty như Motorola và Hewlett-Packard, những công ty này sau này đã trở thành những công ty công nghệ hàng đầu với thành tích tăng trưởng ấn tượng.

#2. Đánh giá Ban lãnh đạo

Fisher nhấn mạnh tầm quan trọng của việc đánh giá kỹ lưỡng đội ngũ ban lãnh đạo của một công ty trước khi đầu tư.

Ông gợi ý rằng bạn nên tìm kiếm những công ty có đội ngũ quản lý mạnh, những người tận tâm với sự thành công của công ty.

Trong cuốn sách này, Fisher đề cập tới phương pháp “lời đồn đại”, bao gồm nói chuyện với càng nhiều người càng tốt để thu thập thông tin về công ty, ban quản lý và các sản phẩm hoặc dịch vụ của công ty.

Để thực hiện Phương pháp “Lời đồn đại”, Fisher chỉ ra 3 bước thực hiện:

- Hỏi công ty đối thủ về điểm mạnh và điểm yếu của công ty bạn quan tâm

- Hỏi người mua hoặc nhà cung cấp. Tìm những người quen làm việc trong công ty. Mặc dù không phải lúc nào họ cũng có thể cung cấp nhiều thông tin vì họ phải tuân theo các điều khoản bảo mật. Ngoài ra, điều tra trên các diễn đàn và giới đầu tư.

- Tìm hiểu nhân viên cũ để thu thập thêm thông tin.

Cách tiếp cận này sẽ giúp nhà đầu tư hiểu rõ hơn về tiềm năng của công ty và đưa ra các quyết định đầu tư sáng suốt.

Ví dụ, Fisher đã đầu tư vào nhà bán lẻ Sears, Roebuck & Co. vì đội ngũ quản lý đặc biệt của công ty này, mà ông tin rằng sẽ đưa công ty đến thành công lâu dài.

Tuy nhiên, cá nhân mình đánh giá, phương pháp này có vẻ sẽ “hơi phức tạp” với những nhà đầu tư “tay ngang”.

#3. Tìm kiếm các công ty có lợi thế cạnh tranh

Fisher tin rằng đầu tư vào các công ty cơ lợi thế cạnh tranh lớn, bền vững là chìa khóa để đạt được thành công lâu dài.

Ông gợi ý rằng các nhà đầu tư nên tìm kiếm các công ty có sản phẩm, thương hiệu hoặc dịch vụ độc đáo giúp họ khác biệt với đối thủ cạnh tranh.

Trong cuốn sách này, Fisher đưa ra 15 tiêu chí mà một nhà đầu tư cần đánh giá để ra quyết định có nên đầu tư vào cổ phiếu đó hay không?

Các tiêu chí được đề cập đến như:

- Chất lượng và năng lực quản lý – Fisher tin rằng chất lượng quản lý của một công ty là một trong những yếu tố quan trọng nhất quyết định sự thành công của nó. Một đội ngũ quản lý mạnh mẽ và có năng lực có thể thúc đẩy tăng trưởng và đảm bảo công ty luôn đi trên con đường dẫn đến thành công.

- Tăng trưởng thu nhập – Fisher nhấn mạnh tầm quan trọng của khả năng tăng thu nhập của công ty theo thời gian. Các công ty có thể liên tục tăng thu nhập được coi là có tiềm năng tăng trưởng mạnh trong tương lai.

- Tiềm năng tăng trưởng – Fisher tin rằng tiềm năng tăng trưởng của một công ty là một yếu tố quan trọng khác để đánh giá sự thành công của nó. Các công ty có tiềm năng tăng trưởng mạnh được coi là có cơ hội thành công cao hơn và do đó, có nhiều cơ hội mang lại lợi nhuận dài hạn hơn cho các nhà đầu tư…

- Đọc thêm về 15 tiêu chí chọn cổ phiếu của Philip Fisher

Thực tế là RẤT KHÓ để tìm được một công ty hội tụ đủ 15 đặc điểm trên.

Tuy nhiên, nếu một công ty thất bại trong hầu hết các khía cạnh trên, thì không nên đầu tư vào nó.

Do đó, với những tiêu chí này, chúng ta sẽ biết được công ty nào có thể đầu tư vào và công ty nào nên tránh.

#4. Phân tích thị trường

Khi bạn đã tìm được một công ty đáp ứng hầu hết các yêu cầu của các phần trước, thì việc quyết định thời điểm mua là điều cần thiết.

2 vấn đề ảnh hưởng đến nhiều nhà đầu tư nhất: Chọn cổ phiếu nào và Mua khi nào?

Với những nhà đầu tư không có nhiều thời gian nghiên cứu, Fisher cho rằng, bạn có thể tin tưởng các chuyên gia…

…nhưng các chuyên gia phải là những chuyên gia thực sự. Đừng tin tưởng vào những người chỉ tin vào may rủi.

Ngoài ra, để tìm được những công ty phù hợp, bạn phải chú ý đến những công ty lớn. Tuy nhiên, chúng có thể đang bị định giá quá cao trên thị trường.

Bằng cách chọn các công ty nhỏ hơn, lợi nhuận trong dài hạn sẽ cao hơn, nhưng rủi ro cũng sẽ cao hơn.

Để mua cổ phiếu bạn muốn, Fisher khuyên nên theo dõi các vấn đề tạm thời có thể phát sinh trong công ty.

Ví dụ: Một nhà máy có thể bị ảnh hưởng bởi sản xuất trì trệ.

Điều này sẽ làm giảm lợi nhuận trong ngắn hạn. Khi sự trì trệ được khắc phục, đây sẽ là thời điểm tốt để mua vào. Vì khi đó lợi nhuận sẽ bắt đầu tăng trở lại và nó sẽ rất có lợi cho nhà đầu tư.

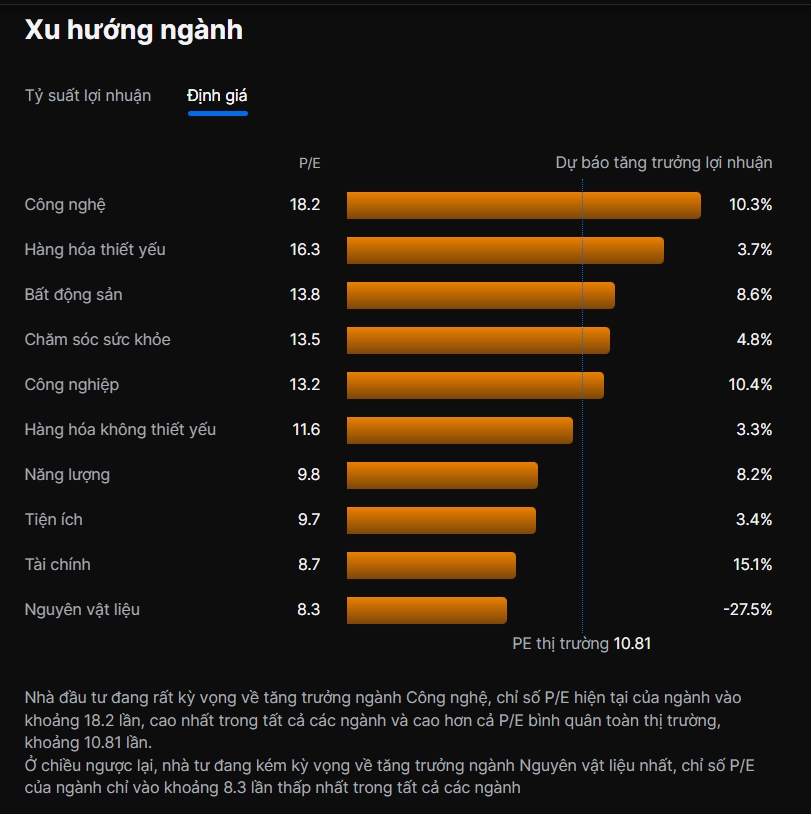

Ông cũng cho rằng nên xem xét hiệu suất của các ngành.

Khi tỷ suất lợi nhuận của toàn ngành tăng do giá tăng liên tục, đó là dấu hiệu không tốt cho các nhà đầu tư dài hạn.

Mặt khác, Fisher cũng phản bác việc nhìn thị trường chung để chọn thời điểm đầu tư vì 2 lý do:

- Thứ nhất, việc dành thời gian phân tích các công ty nổi trội sẽ có lợi hơn là cố gắng tìm hiểu mức độ chung của thị trường.

- Thứ hai là ngay cả khi thị trường giảm giá, các công ty mà nhà đầu tư sẽ mua, thường sẽ bị giảm giá thấp hơn các công ty khác trên thị trường.

#5. Hãy nắm giữ cổ phiếu lâu dài và Tránh đa dạng hóa quá mức

Và bài học cuối cùng mà Fisher muốn đề cập đến, đó là “Hãy nắm giữ các cổ phiếu lâu dài”.

Bởi theo thời gian khoản đầu tư luôn có xu hướng tăng trưởng.

Ví dụ, Fisher đã có công ty Motorola trong danh mục đầu tư của mình trong nhiều thập kỷ. Cụ thể là từ năm 1955 cho đến khi ông qua đời vào năm 2004.

Nếu việc phân tích đã được thực hiện chính xác ở thời điểm mua cổ phiếu, thì thời điểm để bán nó là – hầu như không bao giờ

Theo ông, chỉ có 3 tình huống cụ thể bạn nên bán cổ phiếu, đó là:

- Khi bạn mắc sai lầm. Nếu bạn tính toán sai tiềm năng của công ty, tốt nhất bạn nên bán cổ phiếu đó ngay khi nhận ra sai lầm để giảm thiểu mọi tổn thất có thể xảy ra.

- Tình hình công ty có những thay đổi và không còn đáp ứng hầu hết 15 đặc điểm. Khi công ty của bạn không như trước đây. Điều này có thể xảy ra do thất bại trong việc quản lý hoặc triển vọng tương lai của công ty đang đi xuống.

- Khi bạn tìm thấy một khoản đầu tư tốt hơn. Nếu bạn bắt gặp một cơ hội đầu tư tốt hơn, bạn nên bán cổ phiếu hiện tại của mình để tận dụng cơ hội mới.

Tất nhiên, giống như nhiều nhà đầu tư thành công khác, Fisher cho rằng điều rất quan trọng là “KHÔNG BÁN VÌ CẢM XÚC”. Ông sẽ không bán vì đám đông đang làm điều đó hoặc thậm chí để kiếm tiền nhanh chóng.

Bên cạnh đó, Fisher tin rằng việc đa dạng hóa danh mục đầu tư quá mức có thể dẫn đến lợi nhuận “tầm thường”.

Ông gợi ý rằng bạn nên tập trung vào một số lượng nhỏ các khoản đầu tư chất lượng cao và giữ chúng lâu dài.

Ví dụ, Fisher đã đầu tư vào các công ty như Procter & Gamble và Coca-Cola, những công ty có tiềm năng tăng trưởng mạnh và dẫn đầu trong các ngành công nghiệp tương ứng của họ.

Đánh giá

Phương pháp lựa chọn cổ phiếu của Fisher, trong đó nhấn mạnh tiềm năng tăng trưởng, ban quản lý có đạo đức, lợi thế cạnh tranh, phân tích thị trường và tránh đa dạng hóa quá mức, là một hướng dẫn có giá trị cho các nhà đầu tư đang tìm cách đưa ra quyết định đầu tư sáng suốt.

Nhìn chung, “Cổ phiếu thường, lợi nhuận phi thường” là một nguồn thông tin không thể thiếu cho bất kỳ ai muốn đầu tư vào cổ phiếu và đạt được thành công lâu dài.

Ngôn ngữ rõ ràng và súc tích của nó, kết hợp với vô số hiểu biết thực tế, khiến nó trở thành cuốn sách về đầu tư chứng khoán phải đọc cho cả những nhà đầu tư mới và có kinh nghiệm.

********

#3. Làm giàu từ chứng khoán – William J.O’Neil

“Làm giàu từ chứng khoán” là một cuốn sách nổi tiếng về đầu tư được viết bởi William J. O’Neil, người sáng lập tờ Nhật báo kinh doanh của nhà đầu tư (Investor’s Business Daily).

Ông còn là biểu tượng của sự tiên phong trong việc áp dụng các thành tựu công nghệ máy tính vào đầu tư. Ông được biết đến là người đầu tiên bắt tay vào phát triển cơ sở dữ liệu máy tính cho chứng khoán hàng ngày.

Nội dung cuốn sách “Làm giàu từ chứng khoán” xoay quanh hệ thống đầu tư CANSLIM. Đây là một hệ thống có khả năng giảm thiểu rủi ro và tối đa hóa lợi nhuận đầu tư một cách hiệu quả.

Bởi vì hệ thống này đã được kiểm chứng trong thực tế, vậy nên cuốn sách đã gây được tiếng vang lớn ngay từ lần xuất bản đầu tiên.

Cho tới nay, giá trị của cuốn sách này vẫn còn nguyên vẹn với bạn đọc.

Dưới đây là 6 bài học quan trọng mà tôi học được sau khi đọc cuốn sách này.

Tóm tắt những bài học quan trọng

#1. Phương pháp CANSLIM

O’Neil phác thảo phương pháp CANSLIM của mình để lựa chọn cổ phiếu, dựa trên từ viết tắt của 7 yếu tố chính mà ông xem xét khi đánh giá một công ty.

Bao gồm:

- C – Tăng trưởng thu nhập hiện tại trên mỗi cổ phiếu: EPS quý hiện tại phải tăng trưởng từ 18 – 20% và càng cao càng tốt. Quý gần nhất phải tăng doanh thu ở mức tối thiểu 25%.

- A – Tốc độ tăng trưởng thu nhập hàng năm phải có sự tăng trưởng đáng kể qua từng năm (trong 3 năm gần nhất) và tỷ suất trên vốn cổ phần (ROE) đạt 17% trở lên.

- N – Tìm kiếm những công ty trẻ, hoặc có sản phẩm mới, ban lãnh đạo mới hay có những thay đổi đáng chú ý về hoàn cảnh ngành công nghiệp của nó.

- S – Tìm những cổ phiếu có khối lượng giao dịch tăng mạnh khi chúng vừa đột phá khỏi nền tảng giá của nó.

- L – Hãy mua những cổ phiếu dẫn dắt thay vì cổ phiếu vị thị trường lãng quên. Mua công ty số một trong lĩnh vực của nó.

- I – Mua những cổ phiếu có số tổ chức bảo trợ tăng lên và phải có ít nhất một vài tổ chức có thành tích xuất sắc trong thời gian gần đây bảo trợ. Đồng thời, bạn cũng nên tìm những công ty mà các nhà lãnh đạo sở hữu nhiều cổ phiếu

- M – Học cách xác định chiều hướng của thị trường chung bằng cách diễn giải chính xác những biến động hàng ngày về giá, cổ phần giao dịch trên thị trường và vận động của các cổ phiếu dẫn dắt thị trường.

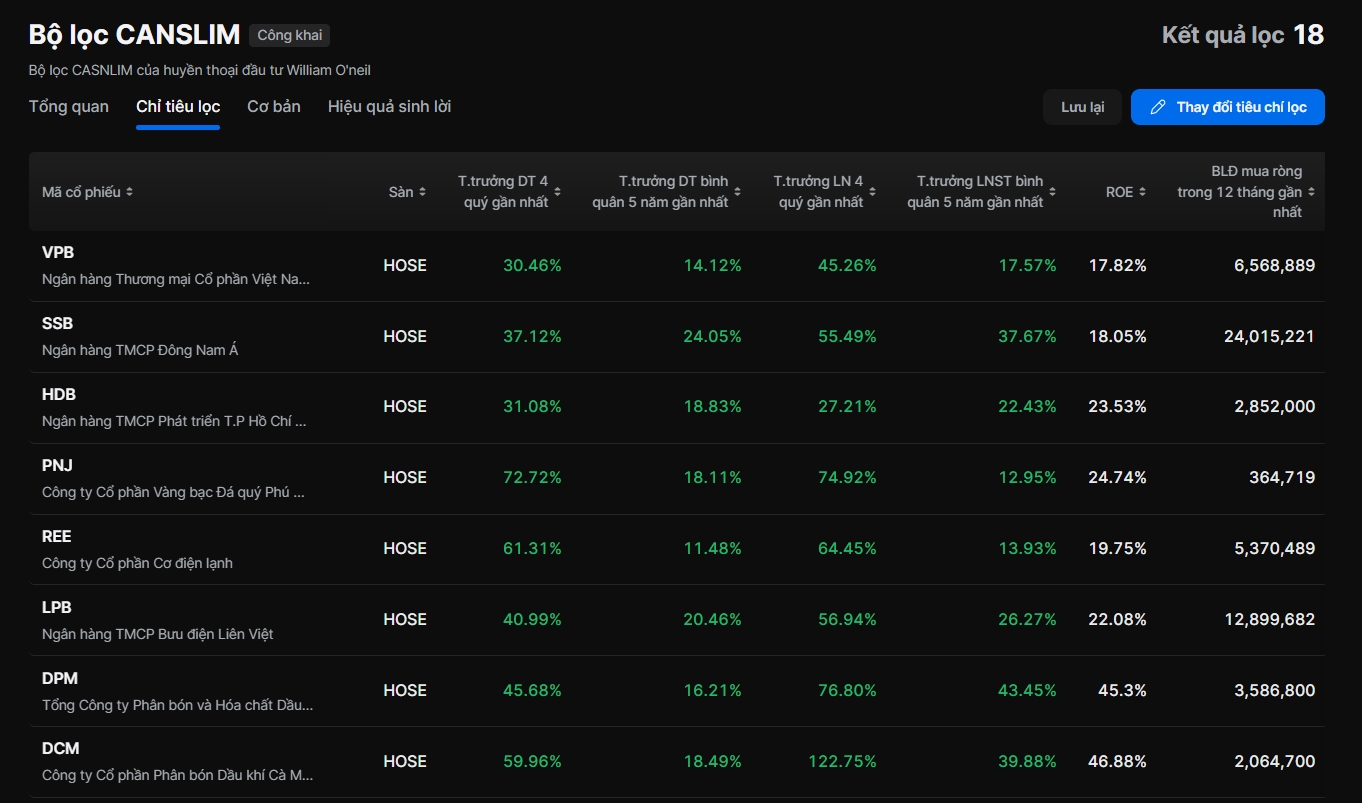

Bạn có thể tham khảo bộ lọc CANSLIM trên Simplize:

#2. Tầm quan trọng của xu hướng thị trường

O’Neil nhấn mạnh tầm quan trọng của việc hiểu xu hướng thị trường và sử dụng phân tích kỹ thuật để xác định các cơ hội đầu tư tiềm năng.

Ông lập luận rằng giá cổ phiếu của một công ty phần lớn được xác định bởi xu hướng chung của thị trường và các nhà đầu tư nên nhận thức được xu hướng thị trường khi đưa ra quyết định đầu tư.

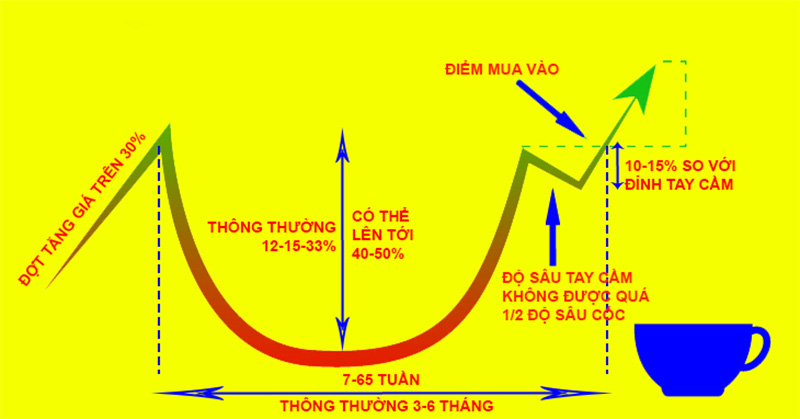

#3. Phân tích Kỹ thuật

Ngoài chiến lược CANSLIM, O’Neil còn cung cấp những hiểu biết có giá trị về cách sử dụng phân tích kỹ thuật để đánh giá cổ phiếu.

Ông đề cập đến các chủ đề như mô hình giá, đường xu hướng, mức hỗ trợ và kháng cự… để xác định xu hướng cũng như các điểm mua và bán tiềm năng.

#4. Tránh những sai lầm phổ biến

O’Neil cung cấp những hiểu biết có giá trị về những sai lầm phổ biến mà nhiều nhà đầu tư mắc phải và đưa ra lời khuyên thiết thực về cách tránh chúng.

Ví dụ, ông nhấn mạnh tầm quan trọng của việc tránh “mốt nhất thời” và các cổ phiếu không mang lại thu nhập hoặc tăng trưởng doanh thu.

#5. Kiên nhẫn, kỷ luật và có tầm nhìn dài hạn

Đầu tư vào thị trường chứng khoán đòi hỏi sự kiên nhẫn và kỷ luật. O’Neil nhấn mạnh tầm quan trọng của việc tránh đưa ra quyết định theo cảm tính và tuân thủ chiến lược đầu tư được cân nhắc kỹ lưỡng.

Ông cũng nhấn mạnh tầm quan trọng của việc nắm giữ cổ phiếu chất lượng trong thời gian dài, thay vì cố gắng kiếm lợi nhuận nhanh chóng.

#6. Theo dõi và quản lý danh mục đầu tư của bạn

Theo dõi và quản lý thường xuyên danh mục đầu tư của bạn là điều cần thiết để thành công lâu dài trên thị trường chứng khoán.

O’Neil đưa ra lời khuyên thiết thực về cách thực hiện điều này, bao gồm việc thường xuyên xem xét hiệu quả hoạt động của cổ phiếu của bạn và bán những cổ phiếu kém hiệu quả.

Đánh giá

“Làm giàu từ chứng khoán” cung cấp hướng dẫn toàn diện về chiến lược đầu tư của O’Neil và đưa ra lời khuyên thiết thực về cách đưa ra các quyết định đầu tư sáng suốt.

Cuốn sách được nhiều người coi là một tác phẩm kinh điển trong lĩnh vực phân tích kỹ thuật và ngày nay vẫn còn được đón đọc rộng rãi bởi các nhà đầu tư muốn nâng cao hiểu biết của họ về xu hướng thị trường chứng khoán và phân tích kỹ thuật.

********

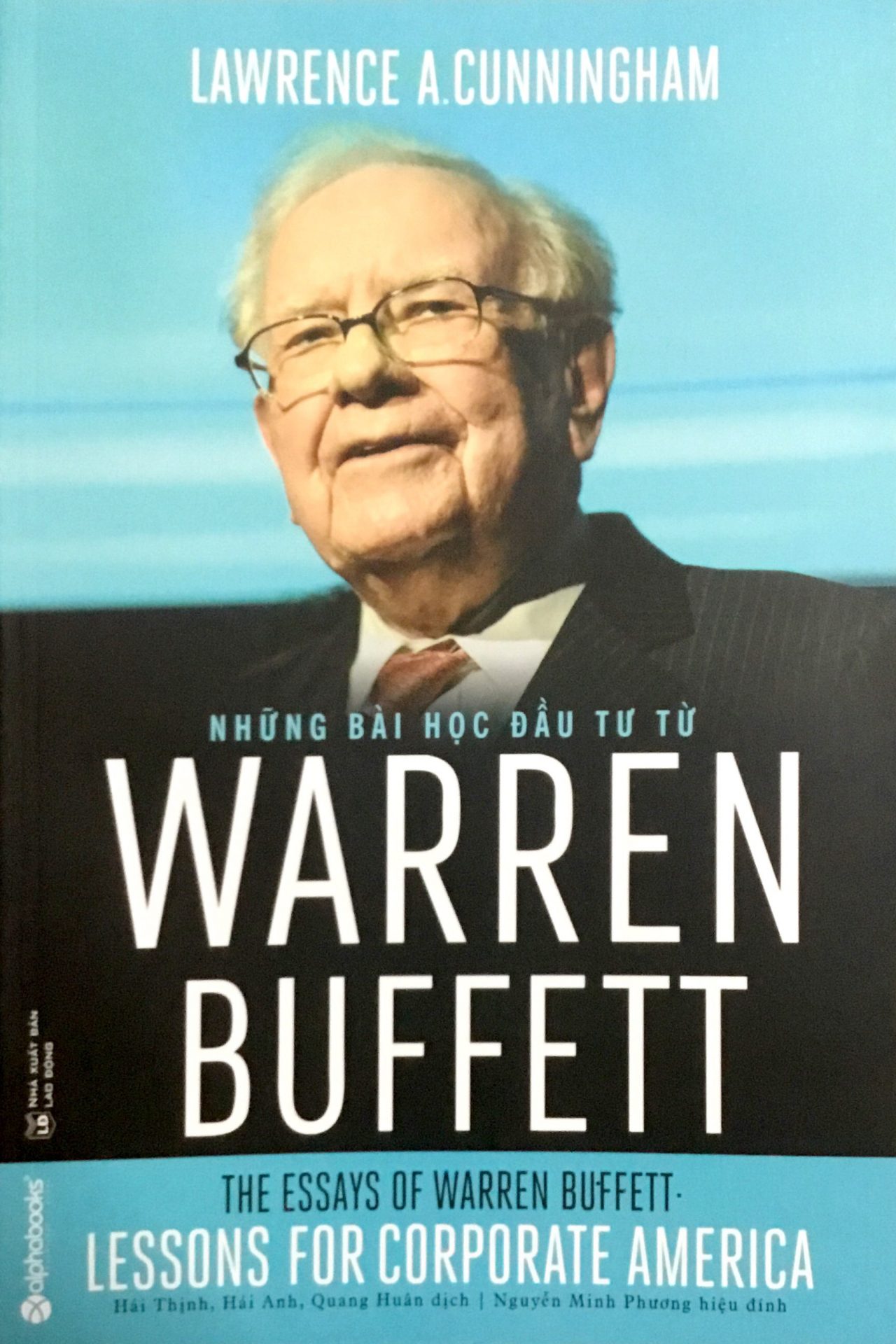

#4. The essay of Warren Buffet: Lessons for Corporate America – Warren Buffet

“The Essays of Warren Buffett: Lessons for Corporate America” là tập hợp các bức thư của Warren Buffett gửi cho cổ đông của Berkshire Hathaway, công ty đầu tư mà ông làm chủ tịch.

Cuốn sách cung cấp cái nhìn sâu sắc về triết lý và chiến lược đầu tư của một trong những nhà đầu tư thành công nhất thế giới.

Dưới đây là 4 bài học quan trọng mà tôi học được sau khi đọc cuốn sách này.

Tóm tắt những bài học quan trọng

#1. Đầu tư giá trị

Buffett nhấn mạnh tầm quan trọng của đầu tư giá trị dài hạn, trong đó bạn nên tập trung vào giá trị nội tại của một công ty hơn là xu hướng thị trường ngắn hạn.

Ông lập luận rằng cách tiếp cận này có nhiều khả năng dẫn đến kết quả đầu tư thành công.

Điều quan trọng là đầu tư vào những doanh nghiệp được ĐỊNH GIÁ THẤP và có NỀN TẢNG VỮNG CHẮC

Lý do các doanh nghiệp như vậy có khả năng mang lại sự tăng trưởng và ổn định lâu dài – yếu tố quan trọng để xây dựng sự giàu có theo thời gian.

Buffett cũng nhấn mạnh tầm quan trọng của việc đầu tư dài hạn thay vì cố gắng canh thời điểm thị trường hoặc kiếm lợi nhuận nhanh chóng.

Ông tin rằng suy nghĩ ngắn hạn có thể dẫn đến những quyết định đầu tư sai lầm và tốt hơn hết là nên có tầm nhìn dài hạn khi đầu tư.

Bằng cách tập trung vào đầu tư giá trị và đầu tư dài hạn, bạn có khả năng tránh được nhiều cạm bẫy của đầu tư đầu cơ và cải thiện cơ hội thành công của mình.

#2. Tầm quan trọng của quản trị doanh nghiệp và đạo đức của ban lãnh đạo

Việc nhấn mạnh vào quản trị doanh nghiệp và lãnh đạo có đạo đức là một chủ đề quan trọng khác của cuốn sách, và nó nhấn mạnh nhu cầu của các công ty phải có ý thức rõ ràng về mục đích và ưu tiên phúc lợi của tất cả các bên liên quan.

Warren Buffett tin rằng quản trị công ty tốt là rất quan trọng đối với sự thành công lâu dài của bất kỳ công ty nào và đó là điều cần thiết để xây dựng niềm tin với các cổ đông.

Buffett cũng nhấn mạnh tầm quan trọng của tính minh bạch và giao tiếp với các cổ đông.

Ông tin rằng các công ty nên cởi mở và trung thực về hoạt động và hiệu quả tài chính của họ, đồng thời họ nên cung cấp thông tin cập nhật thường xuyên và rõ ràng cho các bên liên quan.

Ông cung cấp hướng dẫn về cách các công ty có thể tạo ra văn hóa tin cậy và trách nhiệm giải trình, điều rất quan trọng để xây dựng mối quan hệ bền chặt với các cổ đông và các bên liên quan khác.

Bằng cách tuân theo các nguyên tắc này, các công ty có thể tạo ra giá trị lâu dài cho tất cả các bên liên quan và đạt được thành công trong thời gian dài.

#3. Tư duy “chủ sở hữu”

Warren Buffett nhấn mạnh tầm quan trọng của việc áp dụng tư duy “chủ sở hữu” khi đầu tư.

Điều này có nghĩa là bạn hãy coi mình là chủ sở hữu thực sự của công ty, với tầm nhìn dài hạn và tập trung vào việc tạo ra giá trị.

Để minh họa điểm này, Buffett thường sử dụng ví dụ về một người mua sắm đang mua một trang trại.

Nếu người mua sắm có tư duy “chủ sở hữu”, họ sẽ xem xét cẩn thận triển vọng dài hạn của trang trại, chẳng hạn như chất lượng đất, nguồn nước và tiềm năng phát triển, thay vì chỉ tập trung vào giá thị trường hiện tại.

Tương tự, khi đầu tư vào cổ phiếu, Buffett khuyến khích nhà đầu tư suy nghĩ như chủ sở hữu của doanh nghiệp và tập trung vào các nguyên tắc cơ bản cơ bản của công ty, chẳng hạn như tăng trưởng doanh thu và thu nhập, mức nợ và chất lượng quản lý.

Ông tin rằng cách tiếp cận này sẽ dẫn đến các quyết định đầu tư tốt hơn và cuối cùng là thu được lợi nhuận cao hơn trong dài hạn.

#4. Kiên nhẫn và kỷ luật

Là một trong những nhà đầu tư “huyền thoại”, Buffett cũng nhấn mạnh tầm quan trọng của sự kiên nhẫn và kỷ luật trong đầu tư.

Ông lập luận rằng các nhà đầu tư thành công phải sẵn sàng chờ đợi các cơ hội đầu tư phù hợp và nắm giữ các khoản đầu tư của họ trong dài hạn.

Đánh giá

“The Essays of Warren Buffett: Lessons for Corporate America” cung cấp những hiểu biết sâu sắc có giá trị về triết lý đầu tư của Buffett và những nguyên tắc đã dẫn đến thành công của ông với tư cách là một nhà đầu tư.

Đây là một hướng dẫn toàn diện cho cả những nhà đầu tư mới và có kinh nghiệm, đồng thời cung cấp lời khuyên thiết thực cho bất kỳ ai đang tìm cách cải thiện chiến lược đầu tư của mình.

Cho dù bạn là nhà đầu tư, giám đốc điều hành công ty hay chỉ là người quan tâm đến kinh doanh và tài chính, cuốn sách này đều rất cần thiết.

********

#5. Nhà đầu tư thông minh – Benjamin Graham

Và cuối cùng, cuốn sách được mệnh danh là “sách gối đầu giường” mọi nhà đầu tư, được viết bởi Benjamin Graham – cha đẻ của phương pháp “đầu tư giá trị”.

Quyển sách này được ông viết khi sự nghiệp đầu tư bắt đầu vào năm 1949.

Khi quyển sách này được xuất bản, rất nhiều người đã muốn tham gia lớp học đầu tư của Graham.

Có thể bạn sẽ không thể tin nhưng sự thật là lớp học đó đã đào tạo ra những triệu phú, tỷ phú danh tiếng mà đáng chú ý nhất là Warren Buffett.

Buffett là học trò duy nhất đạt được điểm số A+ trong sự nghiệp dạy học của Graham và ngược lại Buffett cũng xem Graham như người cha thứ hai của mình.

Mặc dù giờ đây Buffett được cả thế giới ca ngợi là nhà đầu tư số một thế giới nhưng với ông nhà đầu tư vĩ đại nhất chỉ có một, đó là Benjamin Graham.

Dưới đây là 4 bài học quan trọng mà tôi học được sau khi đọc cuốn sách này.

Tóm tắt những bài học quan trọng

#1. Phân biệt khái niệm Đầu tư – Đầu cơ

Đầu tư và đầu cơ là hai khái niệm hoàn toàn khác biệt, là một nhà đầu tư thông minh bạn cần biết cách phân biệt rõ ràng.

Theo Graham…

Đầu cơ là việc bạn tận dụng các thời điểm lên xuống của thị trường nhằm tích lũy tài sản bằng cách mua bán liên tục trong thời gian ngắn.

Lợi nhuận bạn nhận được chính là sự chênh lệch giá trị tại thời điểm mua và bán.

Đầu cơ thường chỉ nên tận dụng trong một thời gian ngắn chứ không phù hợp với các giai đoạn dài hạn, bởi chủ yếu người đầu cơ chỉ tập trung vào đánh giá cơ hội tăng giá của tài sản chứ không cân nhắc giá trị tài sản theo đường dài.

Ngược lại, nhà đầu tư là những người quan tâm thực sự đến giá trị dài hạn của tài sản.

Trước khi đầu tư họ thường phân tích một cách cặn kẽ và đánh giá sự phát triển của nó trong tương lai.

Các nhà đầu tư thực thụ không quan tâm tài sản trong ngắn hạn có thể tăng giá bao nhiêu mà họ hướng đến mục tiêu dài hạn.

Thực tế là Graham không cấm đầu tư. Tuy nhiên, bạn không nên thực hiện cả đầu tư và đầu cơ trên cùng một tài khoản.

#2. Tầm quan trọng của phân tích cơ bản

Cuốn sách cũng nhấn mạnh tầm quan trọng của việc tiến hành phân tích cơ bản kỹ lưỡng khi đánh giá một công ty.

Có thể khi đầu tư, bạn nhận được những sự hỗ trợ tích cực từ môi giới, nhưng bạn cũng cần có đủ kiến thức để hiểu được họ đang nói về vấn đề gì và phân biệt được đâu là những phân tích hời hợt và đâu là những phân tích đáng giá thực sự.

Graham đã tổng kết 5 nhân tố mang tính quyết định đến giá trị của một cổ phiếu như sau:

- Các triển vọng dài hạn chung của công ty

- Chất lượng quản trị công ty

- Sức mạnh tài chính và cơ cấu vốn của công ty

- Lịch sử cổ tức của công ty

- Tỷ lệ lợi tức hiện tại của nó

Bằng cách này, bạn có thể xác định được công ty nào có triển vọng dài hạn mạnh mẽ và tránh đầu tư vào các công ty có khả năng hoạt động kém hiệu quả.

#3. Thị trường (Mr. Market) – Kẻ lừa dối cảm xúc đáng thương

Các cổ phiếu thường có mức biến động giá khác nhau và liên tục, là một nhà đầu tư thông minh, bạn cần để ý và tìm cách thu lời từ những biến động giá đó.

Có 2 cách mà một nhà đầu tư thông minh có thể sử dụng:

- Xác định thời điểm: cố gắng dự đoán diễn biến của thị trường để thực hiện hành động mua, bán hoặc giữ cổ phiếu hợp lý.

- Định giá: Cố gắng mua các cổ phiếu khi chúng được giao dịch với giá thấp hơn nhiều giá trị hợp lý của chúng và bán đi khi giá vượt cao hơn giá trị hợp lý đó.

Nếu mọi nhà đầu tư thực hiện nghiên cứu của họ và chỉ mua các cổ phiếu có biên độ an toàn dưới giá trị nội tại của công ty, thị trường sẽ hoạt động khá ổn định và hiệu quả.

Nhưng chúng tôi biết rằng điều này không đúng!

Thị trường dao động mạnh mẽ từ ngày này sang ngày khác và có sự dao động lớn trong việc định giá qua các thời kỳ.

Graham đã sử dụng một câu chuyện với hình ảnh là Ngài Thị Trường (Mr. Market) để ví von về lòng tham và nỗi sợ hãi, để phân định giữa giá cả và giá trị của một cổ phiếu, và để thể hiện phản ứng của một nhà đầu tư thông minh.

Graham yêu cầu bạn tưởng tượng bạn đang sở hữu một phần công ty và có một đối tác là Ngài Thị Trường (Mr. Market), người sẽ cung cấp cho bạn một mức giá mỗi ngày mà bạn có thể mua hoặc bán.

Ngài Thị Trường là một người sống cảm tính và sẵn sàng mua hoặc bán cổ phiếu vào bất kỳ ngày nào với mức giá phụ thuộc vào tâm trạng của ông ấy.

Khi vui vẻ, ông ta có thể đặt giá cao hơn giá trị cơ bản của doanh nghiệp. Khi lo lắng và sợ hãi, ông ta có thể đặt giá thấp hơn giá trị thực của chúng.

Là một nhà đầu tư thông minh, bạn cần để ý đến điều đó.

- Khi Ngài Thị Trường muốn bán với giá thấp hơn giá trị nội tại, bạn có thể chọn mua từ ông.

- Ngược lại, khi Ngài Thị Trường sẵn sàng mua với giá cao hơn giá trị cơ bản của nó, bạn có thể chọn bán cho ông.

Câu chuyện này nói lên rằng, nhà đầu tư thông minh luôn phải suy nghĩ tìm kiếm cơ hội dựa trên giá trị và giá cả thay vì dựa trên yếu tố cảm xúc của mình.

Là một nhà đầu tư, bạn nên ngừng so sánh bản thân với người khác. Đầu tư thông minh không phải là liệu bạn có thể đánh bại thị trường hay không, mà là liệu bạn có giữ được sự kỷ luật để đáp ứng các mục tiêu đầu tư của riêng bạn hay không?

#4. Tầm nhìn dài hạn

Tầm nhìn dài hạn là một khía cạnh quan trọng khác của đầu tư.

Graham nhấn mạnh tầm quan trọng của việc tránh bị cám dỗ đưa ra quyết định đầu tư dựa trên các biến động thị trường hoặc tin tức ngắn hạn.

Ông tin rằng tầm nhìn dài hạn là cần thiết để đầu tư thành công vì nó cho phép các nhà đầu tư tập trung vào các yếu tố cơ bản cơ bản của một công ty và tiềm năng dài hạn của nó, thay vì bị ảnh hưởng bởi những cảm xúc thị trường ngắn hạn.

Ví dụ: một nhà đầu tư có tầm nhìn dài hạn và tin tưởng vào tiềm năng dài hạn của một công ty, họ có thể ít bán khoản đầu tư của mình vào công ty đó khi giá cổ phiếu giảm tạm thời.

Điều này có thể giúp giảm thiểu tác động của biến động thị trường ngắn hạn đối với danh mục đầu tư tổng thể của họ.

#5. Đầu tư vào các quỹ đầu tư

Đây là một cách rất hay, cực kì thuận tiện và đơn giản, thay cho việc bạn phải tự ngồi lựa chọn danh mục đầu tư chứng khoán cho mình.

Hơn nữa, việc đầu tư vào một quỹ đầu tư cũng sẽ hạn chế việc mắc sai lầm hoặc không chuyên nghiệp.

Tuy nhiên, điều gì cũng sẽ có hai mặt.

Nếu không biết lựa chọn, đầu tư vào những quỹ kém hiệu quả, tính phí quá cao và biến động thất thường thì dễ xôi hỏng bỏng không, tiền thì mất mà tật lại mang.

Đó là lý do Graham cũng cho bạn hiểu được tại sao tìm một quỹ đầu tư hoạt động tốt lại khó như vậy.

Hiểu được những điều này cũng sẽ góp phần giúp bạn trở thành một nhà đầu tư thông minh hơn.

Đánh giá

“Nhà đầu tư thông minh” là một tác phẩm tiêu biểu về đầu tư giá trị, cung cấp một hướng dẫn toàn diện về đầu tư mà ngày nay vẫn được nhiều người đọc và tôn trọng.

Cuốn sách tập trung vào phân tích cơ bản, tâm lý thị trường, đa dạng hóa và tư duy dài hạn tiếp tục rất phù hợp với các nhà đầu tư, cung cấp một khuôn khổ có giá trị để đưa ra các quyết định đầu tư sáng suốt.

Lợi ích của việc đọc sách đầu tư chứng khoán

Các cuốn đầu tư chứng khoán là một nguồn tài nguyên quý giá cho bất kỳ ai muốn tìm hiểu về thị trường chứng khoán.

Có rất nhiều thông tin hữu ích có sẵn trong những cuốn sách này, từ những kiến thức cơ bản về đầu tư cho đến những chiến lược đầu tư “nâng cao” và sự hiểu biết “sâu hơn” về thị trường chứng khoán.

Bằng cách đọc và nghiên cứu những cuốn sách này, bạn có thể hiểu rõ hơn về cách thức hoạt động của thị trường chứng khoán và cách đưa ra các quyết định đầu tư sáng suốt.

Không chỉ vậy, những cuốn sách mà tôi giới thiệu đến bạn trong bài viết này còn giúp bạn hình dung được cách thức tiếp cận, cũng như phong cách đầu tư khác nhau, bao gồm đầu tư giá trị, đầu tư tăng trưởng và phân tích kỹ thuật.

Và vì những cuốn sách này được viết bởi “những nhà đầu tư huyền thoại”, nên bạn cũng sẽ học được những “tips hay ho”, những bài học quý giá về những gì hiệu quả và những gì không hiệu quả khi đầu tư trên thị trường.

Tóm lại

Đầu tư vào thị trường chứng khoán có thể là một quá trình phức tạp và đầy thách thức, nhưng với kiến thức và sự hiểu biết đúng đắn, nó cũng có thể là một nỗ lực xứng đáng.

Bằng cách đọc những cuốn sách đầu tư chứng khoán, bạn có thể trang bị cho mình những công cụ và thông tin cần thiết để nắm bắt thị trường một cách tự tin và tăng cơ hội thành công trong dài hạn.

Kết luận

Mặc dù được viết vào những thời điểm khác nhau và đề cập đến các khía cạnh khác nhau của đầu tư nhưng những cuốn sách đầu tư chứng khoán này cung cấp những hiểu biết có liên quan và vượt thời gian vẫn có thể áp dụng cho môi trường đầu tư ngày nay.

Như:

- Các cuốn sách đều nhấn mạnh tầm quan trọng của việc tiến hành phân tích cơ bản kỹ lưỡng khi đưa ra quyết định đầu tư. Khuyến khích nhà đầu tư nên nhìn xa hơn các biến động thị trường ngắn hạn và tập trung vào tiềm năng dài hạn của một công ty và các nguyên tắc cơ bản cơ bản của nó.

- Tầm nhìn dài hạn: một đặc điểm chung khác mà các cuốn sách đều nhắc tới, đó là một tầm nhìn dài hạn khi đầu tư. Họ khuyên không nên đưa ra các quyết định bốc đồng dựa trên các biến động ngắn hạn của thị trường và thay vào đó, bạn nên tập trung vào tiềm năng dài hạn của các khoản đầu tư của mình.

- Đa dạng hóa: Đa dạng hóa là một cách để quản lý rủi ro trong đầu tư. Họ nhấn mạnh sự cần thiết phải dàn trải các khoản đầu tư trên nhiều loại tài sản khác nhau (cổ phiếu, trái phiếu, tiền gửi…) để giảm thiểu tác động của bất kỳ khoản đầu tư nào hoạt động kém hiệu quả.

Tóm lại, những cuốn sách đầu tư chứng khoán (không chỉ riêng những cuốn sách được giới thiệu trong bài viết này) đều cung cấp những hiểu biết có giá trị, lời khuyên thiết thực và vô số thông tin về nhiều chủ đề đầu tư, và là tài liệu cần thiết cho bất kỳ ai muốn tìm hiểu thêm về đầu tư và nâng cao kiến thức tài chính của họ.

Đọc sách đầu tư chứng khoán là một cách tuyệt vời để hiểu sâu hơn về các nguyên tắc đầu tư, tìm hiểu về các chiến lược đầu tư khác nhau và phát triển một khuôn khổ để đưa ra các quyết định đầu tư sáng suốt.

Cho dù bạn là người mới bắt đầu hay nhà đầu tư có kinh nghiệm, đọc sách đầu tư chứng khoán có thể giúp cải thiện kiến thức tài chính của bạn và tăng sự tự tin của bạn trong việc đưa ra các quyết định đầu tư sáng suốt.

Chia sẻ bài viết

Không bỏ lỡ những kiến thức mới nhất từ Simplize